März 2023 / INVESTMENT INSIGHTS

Der richtige Zeitpunkt für Euro-Unternehmensanleihen

Drei Gründe, warum wir den Zeitpunkt für günstig halten, eine höhere Allokation in auf Euro lautenden Unternehmensanleihen in Betracht zu ziehen

Die jüngste Volatilität an den Märkten für Euro-Unternehmensanleihen hat deutlich gezeigt, dass Investment-Grade-Papiere keine risikofreie Anlageklasse sind. Durch die Neubewertung im Jahr 2022 sind die Anleiherenditen jedoch wieder auf ein deutlich höheres Niveau gestiegen, das den Anlegern selbst in turbulenten Zeiten ein größeres Ertragspotenzial und eine Sicherheitsmarge bietet. Vor dem Hintergrund der Konjunktureintrübung lassen die Renditen, Fundamentaldaten und Mittelflüsse das Segment der auf Euro lautenden Investment-Grade-Unternehmensanleihen jetzt in einem besseren Licht erscheinen.

In diesem Artikel erläutern wir drei Gründe, warum wir den Zeitpunkt für günstig halten, eine höhere Allokation in Euro-Unternehmensanleihen in Betracht zu ziehen:

- Das Ertragsniveau der Anlageklasse ist wieder attraktiv

- Trotz einer gewissen Verschlechterung in jüngster Zeit bleiben die Fundamentaldaten europäischer Unternehmen solide

- Die technischen Faktoren sind günstig, insbesondere für Unternehmen mit positivem ESG-Profil

Anleihen bieten wieder Erträge

Im Juli 2022 hob die Europäische Zentralbank (EZB) alle drei Leitzinsen um 0,5% an, ihre erste Zinserhöhung seit elf Jahren. Nach dieser Entwicklung und einer ähnlichen Anhebung der Leitzinsen in den USA und anderen Ländern stiegen die Renditen von Euro-Unternehmensanleihen kürzlich bis auf 4,5%, ein Niveau, das zuletzt während der Krise der Eurozone im Jahr 2011 verzeichnet worden war.

In den letzten zehn Jahren bewegten sich die Renditen von Euro-Unternehmensanleihen meist auf einem Niveau von höchstens 1% (siehe Abbildung 1), was auf die äußerst expansive Haltung der EZB und die lange Zeit sehr geringe Gesamtinflation zurückzuführen war. In dieser Phase erschienen Euro-Unternehmensanleihen im historischen Vergleich und bei absoluter Betrachtung unattraktiv bewertet — wenn auch nicht mehr als Anleihen an anderen Märkten.

drastisch geändert. Da die EZB die Zinsen anhebt und das Risiko einer möglichen Rezession am Markt neu bewertet wird, sind die Renditen plötzlich wieder attraktiv. Die Erträge, die Euro-Unternehmensanleihen derzeit bieten, erscheinen wettbewerbsfähig – nicht nur absolut betrachtet, sondern auch im Vergleich zu traditionellen Staatsanleihen. Auf einer Reise fragten wir deutsche Investoren kürzlich: «Warum sollte sich ein Anleger für eine fünfjährige deutsche Staatsanleihe mit einer Rendite von 2,30% entscheiden, wenn er auch Euro-Unternehmensanleihen mit ähnlichem Durationsprofil und einer laufenden Rendite von 4,30% kaufen kann?»

Abbildung 1. Renditen von Euro-Unternehmensanleihen wieder auf historischem Durchschnittsniveau

Quelle: Bloomberg Euro Aggregate – Corporate Bond Index; Stand: 28. Februar 20231

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Fundamentaldaten bleiben stark

«Was ist mit dem Kreditrisiko der Unternehmen?"», lautete die Antwort. «Die Bonität der Unternehmen dürfte sich verschlechtern, wenn wir in die Rezession abgleiten. Ist es dann nicht besser, an Staatsanleihen mit niedrigerer Rendite festzuhalten?»

In den letzten fünf Jahren haben europäische Unternehmen im Hinblick auf ihre Bilanzen relativ vorsichtig agiert. Sie haben Schulden abgebaut, wodurch sich ihre Verschuldung im Verhältnis zu den Vermögenswerten durchschnittlich verringert hat – sowohl auf Brutto- als auch auf Nettobasis.

Zum Teil spiegelt dies das Verhalten der Unternehmen angesichts der Pandemie wider: Aufgrund der Besorgnis über Covid-19 bauten sie hohe Barpositionen in ihren Bilanzen auf, was zu geringeren Investitionsausgaben und höheren Sparquoten führte.

Doch auch andere Faktoren spielten eine Rolle. Die Pandemie verdrängte nicht nur schlecht geführte Unternehmen aus dem Anlageuniversum, sondern hatte auch verstärkte staatliche Interventionen an den Geldmärkten zur Folge.

Im Gegenzug konnten viele Unternehmen in den letzten drei Jahren ihre Schulden zu niedrigeren Zinssätzen refinanzieren. Dadurch erhöhte sich das durchschnittliche Fälligkeitsprofil ihrer Anleihen, und in den nächsten drei Jahren sind nur relativ geringe Beträge zurückzuzahlen.

Obwohl sich das Zinsniveau in letzter Zeit erhöht hat, war der Anstieg der Refinanzierungssätze weniger drastisch, da sich viele Unternehmen bereits niedrigere Zinssätze gesichert hatten.

Technische Aspekte sind wieder positiv, insbesondere für ESG

Eine noch stärkere Nachfrage verzeichnen Unternehmen, die im Hinblick auf Umwelt, Soziales und Governance (ESG) gut bewertet werden. Ihre Anleihen stoßen mit größerer Wahrscheinlichkeit auf das Interesse der Anleger und der EZB, die derzeit versucht, ihr Kaufprogramm für Unternehmensanleihen an ihre Dekarbonisierungsziele anzupassen. Meiner Meinung nach wird diese Nachfrage den Markt weiter stützen.

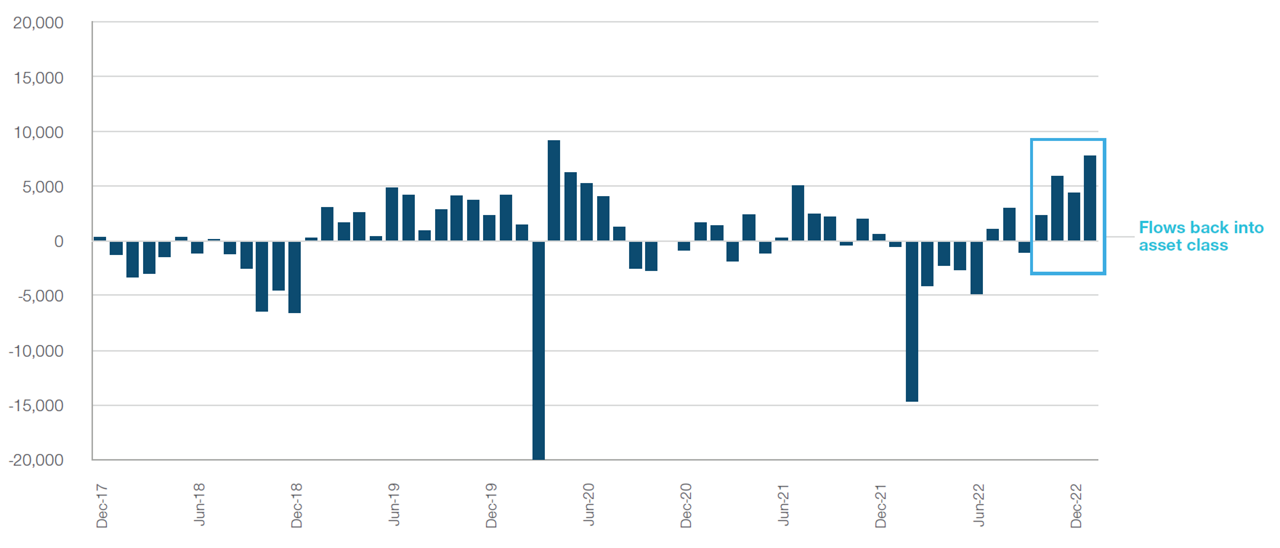

Mittelflüsse können erheblichen Einfluss auf die Performance haben

Seit Oktober 2022 ist die Nachfrage der Investoren nach der Anlageklasse gestiegen, was sich in positiven Nettozuflüssen widerspiegelt. Die jüngste Suche der Anleger nach höheren Renditen scheint allen Segmenten des Marktes für Euro-Unternehmensanleihen zugutezukommen, von Anleihen mit kurzer Laufzeit bis hin zu Papieren mit niedrigerem Rating, und angesichts der aktuellen Nachfrage der Marktteilnehmer nach Neuemissionen rechne ich mit einer Fortsetzung dieses Trends.

Abbildung 2. Euro-Unternehmensanleihen – monatliche Mittelflüsse in Mio. EUR

Quelle: EPFR, Stand der Daten: 28. Februar 2023

Starker Jahresauftakt 2023

Trotz des Schocks im letzten Jahr und der jüngsten Probleme im Finanzsektor ist der Markt für Euro-Unternehmensanleihen gut ins Jahr 2023 gestartet. Im ersten Quartal standen die Unternehmen Schlange, um ihre Schulden durch die Emission neuer Euro-Anleihen zu refinanzieren. Allein im Januar erreichte das Emissionsvolumen ein Rekordniveau von 108,5 Mrd. EUR.

Nach Ansicht einiger Marktteilnehmer spiegelt der Refinanzierungsboom die Besorgnis der Unternehmen wider, dass die Zinsen in Europa in den nächsten Monaten weiter steigen könnten. Dabei gehe es vor allem darum, so die Argumentation, die Finanzierungskosten rechtzeitig auf einem beherrschbaren Niveau festzuschreiben.

Doch es deutet einiges darauf hin, dass die Anleger rasch auf das gestiegene Angebot reagiert haben, um attraktive Chancen zu nutzen und von der Emission von Jumbo-Unternehmensanleihen zu profitieren, die reichliche Liquidität bieten.

Beispielsweise waren die vier auf Euro lautenden Anleiheemissionen von IBM Anfang Februar mit einem Nennwert von insgesamt 4,25 Mrd. EUR massiv überzeichnet.

Nach dem drastischen Rückgang der Anleihekurse im letzten Jahr wäre es für die Anleger leicht, sich vom Markt für Unternehmensanleihen zurückzuziehen und ihre Allokationen zu verringern. Doch wir halten das Gegenteil für den richtigen Ansatz: Selbst wenn eine Rezession bevorsteht, sollten Anleger die Ruhe bewahren und die Gewichtung dieses Segments in ihren Portfolios beibehalten oder erhöhen.

Risiken – Folgende Risiken sind für das Portfolio von wesentlicher Bedeutung:

Risiken von bedingten Pflichtwandelanleihen: Bedingte Pflichtwandelanleihen (CoCos) können zusätzlichen Risiken ausgesetzt sein, die unter anderem mit einer Inversion der Kapitalstruktur, den Auslöseniveaus, Kuponstreichungen, Verlängerungen der Kündigungsmöglichkeit, der Rendite/Bewertung, Wandelungen, Wertminderungen, der Branchenkonzentration und der Liquidität verbunden sind. Kreditrisiko: Kreditrisiken entstehen, wenn sich die Finanzlage eines Emittenten verschlechtert und/oder dieser seine finanziellen Verpflichtungen gegenüber dem Fonds nicht erfüllt. Ausfallrisiko: Die Emittenten bestimmter Anleihen sind möglicherweise nicht mehr in der Lage, Zahlungen für ihre Anleihen zu leisten. Derivaterisiko: Derivate können eingesetzt werden, um eine Hebelwirkung zu erzielen, die den Fonds stärkeren Schwankungen und/oder Verlusten aussetzen könnte, die erheblich höher sind als die Kosten des Derivats. Risiko von Hochzinsanleihen: Hochverzinsliche Schuldverschreibungen unterliegen im Allgemeinen einem höheren Risiko der Umschuldung oder des Ausfalls des Emittenten, einem höheren Liquiditätsrisiko und einer größeren Sensitivität gegenüber den Marktbedingungen. Zinsänderungsrisiko: Das Zinsänderungsrisiko ist das Verlustpotenzial für festverzinsliche Anlagen, das aus unerwarteten Veränderungen der Zinssätzen resultiert. Liquiditätsrisiko: Das Liquiditätsrisiko kann dazu führen, dass sich Wertpapiere im gewünschten Zeitraum möglicherweise nur schwer bewerten und nicht ohne Weiteres zu einem fairen Preis veräußern lassen. Risiko von Total Return Swaps: Total Return Swaps können den Fonds zusätzlichen Risiken aussetzen, darunter Markt-, Gegenpartei- und operationelle Risiken sowie Risiken, die mit dem Einsatz von Sicherungsvereinbarungen verbunden sind. Sektorkonzentrationsrisiko: Das Sektorkonzentrationsrisiko kann dazu führen, dass die Wertentwicklung von geschäftlichen, branchenspezifischen, wirtschaftlichen, finanziellen oder marktbezogenen Bedingungen in einem Sektor, auf den sich die Anlagen des Portfolios konzentrieren, stärker betroffen ist.

Allgemeine Fondsrisiken

Gegenparteirisiko: Gegenparteirisiken können entstehen, wenn eine juristische Person, mit der der Fonds Geschäfte tätigt, nicht mehr bereit oder in der Lage ist, ihren Verpflichtungen gegenüber dem Fonds nachzukommen. ESG- und Nachhaltigkeitsrisiko: Dieses Risiko kann den Wert eines Investments und die Performance des Fonds wesentlich beeinträchtigen. Geografisches Konzentrationsrisiko: – Das geografische Konzentrationsrisiko kann dazu führen, dass die Performance von den sozialen, politischen, wirtschaftlichen, ökologischen oder marktbezogenen Bedingungen in den Ländern oder Regionen, auf die sich die Anlagen des Portfolios konzentrieren, stärker betroffen ist. Absicherungsrisiko: Absicherungsmaßnahmen sind mit Kosten verbunden und funktionieren möglicherweise nicht einwandfrei, sind eventuell nicht immer umsetzbar und können sogar vollständig versagen. Anlageportfoliorisiko: Anlagen in einem Anlageportfolio sind mit bestimmten Risiken verbunden, denen ein Anleger bei Direktanlagen an den Märkten nicht ausgesetzt wäre. Managementrisiko: Das Managementrisiko kann zu potenziellen Interessenkonflikten in Verbindung mit den Pflichten des Anlageverwalters führen. Marktrisiko: Aufgrund des Marktrisikos kann das Portfolio durch unerwartete Veränderungen zahlreicher Faktoren Verluste erleiden. Operationelles Risiko: Das operationelle Risiko kann zu Verlusten aufgrund von Zwischenfällen führen, die durch Personen, Systeme und/oder Prozesse verursacht werden.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

März 2023 / INVESTMENT INSIGHTS