Juli 2022 / INVESTMENT INSIGHTS

Erhebliche regionale Wachstumsdifferenzen in den Schwellenländern

Die einzelnen Schwellenländer sind nicht gleichermaßen von Inflation und Geldpolitik betroffen

Auf den Punkt gebracht

- Mit dem russischen Einmarsch in der Ukraine ist das Umfeld für Investments in den Schwellenländern komplexer geworden.

- Die Wachstumsaussichten für die einzelnen Schwellenländer sind äußerst heterogen.

- Die Zentralbanken vieler Schwellenländer in Mittel-/Osteuropa und in Lateinamerika haben aggressive Zinserhöhungen vorgenommen, weshalb sich ihr Wachstum verlangsamen dürfte. Die asiatischen Länder sind indessen im Zinszyklus deutlich weniger weit fortgeschritten.

Globale und regionale Politik

Angesichts der geopolitischen Risiken, insbesondere infolge des Kriegs in der Ukraine, ist das Umfeld für globale Anleger deutlich schwieriger geworden. Offensichtlich werden gerade wichtige Paradigmen zerschlagen, und es wird Zeit brauchen, bis absehbar ist, welche Konsequenzen das hat. Auch wenn die Schwellenländer den US-Dollar als Reservewährung kaum aufgeben dürften, werden sie doch weiter nach Möglichkeiten suchen, seine Bedeutung zu reduzieren. Dennoch ist das Sanktionsrisiko auf kurze Sicht das drängendere Problem.

Jeglicher Handel zwischen China und Russland dürfte von der Welt genau beobachtet werden. Momentan werden die Sanktionen gegen Russland von den wichtigsten Institutionen Chinas nicht offen infrage gestellt. Doch verfügt China über Netzwerke, über die es weiterhin mit Ländern wie dem Iran und Nordkorea Handel treiben kann, ohne dass die wichtigsten Institutionen Sekundärsanktionen ausgesetzt wären. Allgemein wird der russisch-ukrainische Konflikt zwingend ein Umdenken hinsichtlich der Wahrscheinlichkeit von Extremrisiken und des Potenzials für neue Konflikte in anderen Regionen erfordern.

Für die globalen Märkte besteht eines der wesentlichen Risiken in einem ungeordneten Ölembargo der EU, das durch Sanktionen unterstützt wird, die einschränken, wie viel Öl Russland in andere Länder umleiten kann, oder dass Russland selbst die Öllieferungen einstellt, um Druck auf die EU auszuüben. So könnte etwa der Streit um die Rubelzahlungen für Gas weiter eskalieren.

Zuletzt haben in den Schwellenländern zwei wichtige Wahlen stattgefunden – und eine weitere steht im Herbst auf der Agenda. In Kolumbien wird Ende Juni in der zweiten Runde der Präsidentschaftswahlen der neue Staatschef gewählt werden. Dabei kommt es zur Stichwahl zwischen dem linksgerichteten Gustavo Petro und dem Rechtspopulisten Rodolfo Hernández. Bereits im Mai ging auf den Philippinen Ferdinand Marcos Jr., der Sohn des ehemaligen Diktators Ferdinand Marcos, klar als Sieger aus den Präsidentschaftswahlen hervor. Und in Brasilien gilt der Mitte-Links-Kandidat Luiz Inácio Lula da Silva als Favorit für die Wahlen im Herbst, auch wenn der amtierende Präsident Jair Bolsonaro zuletzt aufgeholt hat.

Darüber hinaus stehen in Malaysia voraussichtlich vorgezogene Wahlen ins Haus – und möglicherweise auch in Pakistan. Auch Sri Lanka befindet sich weiterhin in einer politischen Krise, die ebenfalls in einem Regierungswechsel und vorgezogenen Wahlen münden könnte.

Wachstum

Insgesamt stagniert in den Schwellenländern das Wachstum. Am stärksten fällt das Wachstum derzeit in Lateinamerika und der CEMEA-Region (Mittel- und Osteuropa, Naher Osten und Afrika) aus, wobei einige Länder Anzeichen für positive Produktionslücken aufweisen. Wachstumshemmend wirkte sich zuletzt aufgrund der pandemiebedingten Ausfälle vor allem China aus, obwohl einige Indikatoren zunächst auf einen recht starken Jahresauftakt hingedeutet hatten.

Das Wachstum der Schwellenländer könnte durch China erheblich belastet werden, wenn es Peking nicht gelingt, die Coronalage unter Kontrolle zu bringen. Während die Verlangsamung der chinesischen Wirtschaft im letzten Jahr nicht auf die Schwellenländer überschwappte, da die Rohstoffpreise durch die Wiedereröffnung der Wirtschaft in den Industrieländern auf einem ausreichend hohen Niveau gehalten wurden, könnte sich die Entwicklung in China in diesem Jahr über die Rohstoffpreise wieder stärker auf die Schwellenländer auswirken.

Mit Blick auf die Wachstumsaussichten in den Schwellenländern bestehen regional erhebliche Unterschiede. In vielen Ländern in Lateinamerika und der CEMEA-Region dürften die Inflation und die Erwartung einer geldpolitischen Straffung das Wachstum hemmen. Zusätzlicher Druck könnte aus den Industrieländern kommen, wo die Zentralbanken ebenfalls mit einer geldpolitischen Straffung beginnen. Zugleich dürfte im Zuge der Post-Covid-Erholung die Nachfrage nach bestimmten Waren, die während der Pandemie erheblichen Auftrieb erhalten hatten, nachlassen. Dies könnte zur Folge haben, dass die Industrieländer weniger Güter aus den Schwellenländern importieren könnten, was ebenfalls auf deren Wachstum drücken würde.

In Asien sind die Wachstumsaussichten vielversprechender, da die Volkswirtschaften in der Region ebenfalls allmählich wieder geöffnet werden und sich der Inflationsdruck wegen anhaltender Produktionslücken in Grenzen hält. Wie wir in anderen Teilen der Welt gesehen haben, kann eine Post-Covid-Erholung der Binnennachfrage Auftrieb verleihen – und Asien steht erst am Anfang dieses Prozesses. Da das Tempo der Wiedereröffnung insbesondere in den südostasiatischen Ländern Fahrt gewinnt, dürften sich einige der bestehenden Produktionslücken schließen.

Inflation und Geldpolitik

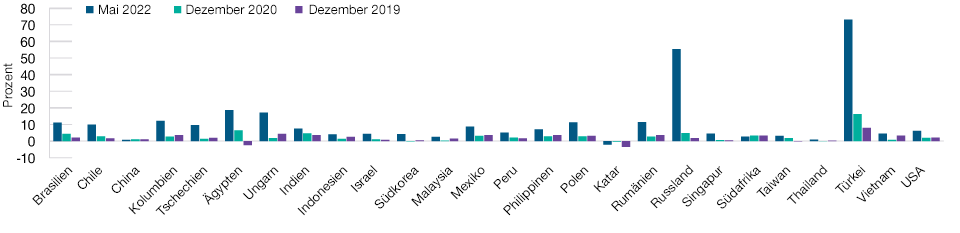

Die Inflation ist in vielen Schwellenländern nach wie vor ein großes Problem, insbesondere in Lateinamerika sowie in Mittel- und Osteuropa (Abbildung 1). Angebotsschocks und der weltweite Aufschwung haben die Rohstoffpreise in die Höhe getrieben – und dieses Mal erhebliche Zweitrundeneffekte ausgelöst. In Asien, Südafrika und Israel hingegen waren die Auswirkungen auf die Inflation bisher begrenzt – unter anderem wegen der anhaltenden Produktionslücken.

Mit einem durchschnittlichen Anteil von 8 bzw. 25 % sind Energie und Nahrungsmittel in den Schwellenländern wichtige Komponenten der Verbraucherpreisindizes. Daher dürften die Erstrundeneffekte des russisch-ukrainischen Konflikts die Gesamtinflation in naher Zukunft um 200-300 Basispunkte steigen lassen. Problematischer ist jedoch die Tatsache, dass einige Preisschocks längere Zeit nachwirken dürften. Grund dafür sind die Unterbrechungen der globalen Düngemittelversorgung und die anhaltende Ungewissheit, wie sich die Sanktionen auf die Energieexporte aus Russland (und damit auf das gesamte weltweit gehandelte Energieangebot) auswirken werden. Daher dürfte die Inflation selbst nach Erreichen eines Höhepunkts nur langsam wieder sinken.

Inflationshemmend wäre eine starke Verlangsamung der Weltwirtschaft, insbesondere in den USA und China. Auch wenn dies derzeit nicht unser Basisszenario darstellt, steigt doch das Risiko, dass dies eintritt. Hauptgrund dafür ist das Vorgehen der chinesischen Regierung zur Eindämmung der Pandemie. Die Zentralbanken vieler Schwellenländer haben die Zinsen aggressiv erhöht, um ihre Inflationsziele zu erfüllen. Die meisten großen aufstrebenden Volkswirtschaften mit mittlerem Einkommen (mit Ausnahme der Türkei) haben inzwischen ein fest institutionalisiertes Mandat zur Erreichung von Inflationszielen.

Eine Faustregel besagt, dass der Anstieg der Zinsen dem Anstieg der Inflation entsprechen oder diesen übertreffen sollte. In dieser Hinsicht haben die Zentralbanken in Mittel- und Osteuropa oder Lateinamerika den Anstieg der Kerninflation im Vergleich zum Vorjahr weitgehend erreicht oder übertroffen. In Asien haben die weiterentwickelten Volkswirtschaften in Reaktion auf die steigende Inflation bereits mit einer Anpassung der Geldpolitik begonnen, während die Zentralbanken im Verband Südostasiatischer Nationen (ASEAN) und in Indien voraussichtlich noch in diesem Jahr folgen werden. Einen völlig anderen Kurs schlägt indessen China ein, wo allgemein sogar eine Zinssenkung oder zumindest eine anderweitige geldpolitische Lockerung erwartet wird.

Die Schwellenländer verzeichnen heterogene Inflationsentwicklung

Abb. 1: Europa und Lateinamerika verzeichnen höhere Inflationsraten als Asien

Stand: 31. Mai 2022.

Das Diagramm zeigt den gleitenden Dreimonatsdurchschnitt der Inflationsraten.

Quelle: Haver Analytics.

Bislang sind die Anzeichen für eine Übertragung von Zinserhöhungen auf die Wirtschaft uneinheitlich. Das Kreditwachstum liegt in den meisten Länder weiterhin über dem Trend oder zumindest auf unverändertem Niveau. Anzeichen für eine Abschwächung gibt es bislang kaum. Allerdings hat sich das Wachstum der Geldmenge M11 in den Ländern mit aggressiveren Zinserhöhungen stark verlangsamt, was sich schlussendlich in einem langsameren Wirtschafts- und Kreditwachstum niederschlagen dürfte.

Fiskalpolitik

Viele Schwellenländer sind dabei, ihre Bilanzen zu sanieren, da die Ausgaben zur Bekämpfung der Pandemie auslaufen und die Einnahmen wieder steigen. Die Bilanzen sind jedoch noch nicht wieder auf dem alten Stand, und einige Länder in Asien (insbesondere die Philippinen, Thailand und Malaysia) und Lateinamerika (Kolumbien und Chile) haben bisher lediglich eine geringfügige Haushaltskonsolidierung erreicht. Die asiatischen Länder verfügen insgesamt über den bilanziellen Spielraum, um ihre sich langsamer erholenden Volkswirtschaften weiter zu stützen; in Lateinamerika hingegen scheint eine langsamere Haushaltskonsolidierung weniger gerechtfertigt zu sein.

Die rohstoffexportierenden Länder verzeichnen allmählich wieder höhere Einnahmen. Viele Schwellenländer dürften jedoch die Mehreinnahmen zum Teil für Subventionen für Lebensmittel und Brennstoffe, Steuersenkungen oder andere Sozialleistungen aufwenden müssen, um dem sozialen Druck zu begegnen. Die Haushaltsbilanzen der Schwellenländer haben sich während der Pandemie verschlechtert – was jedoch als einmaliger Anstieg des Verschuldungsgrads im Verhältnis zum Bruttoinlandsprodukt (BIP) um durchschnittlich 10 Prozentpunkte betrachtet werden sollte. Angesichts der erwarteten anhaltenden Haushaltskonsolidierung in diesem Jahr, insbesondere in Asien, dürfte sich der Schuldenstand weitgehend abflachen. Das fiskalische Erbe der Coronapandemie wird somit in erster Linie in einem geringen Nettoanstieg der Zinsausgaben im Verhältnis zum BIP bestehen (um etwa 0,3-0,4 % des BIP bei durchschnittlichen Kreditkosten von 3-4 %).

Längerfristig hat die Pandemie einigen Ländern die Notwendigkeit von Reformen vor Augen geführt, um höhere und effizientere Einnahmen zu erzielen. Mehrere Länder in Asien wollen auf mittlere Sicht Steuerreformen auf den Weg bringen.

Zinsen und Währungen

Das lokale Zinsniveau ist durch die anhaltenden Inflationsüberraschungen und Angebotsschocks nachhaltig unter Druck geraten. Wenn sich die Inflation den Zielwerten der Zentralbanken annähert, besteht erheblicher Spielraum für eine Rally. Zuletzt wurden die Forward-Sätze deutlich neubewertet, wobei nur drei Länder (Chile, die Tschechische Republik und Polen) dreijährige Terminzinssätze einpreisen, die unter den aktuellen Leitzinsen liegen. Für Länder, die erst später mit Zinserhöhungen begonnen haben, preisen die Märkte einen längeren Zinserhöhungszyklus ein.

Die Märkte werden vorerst mit einer höheren inflationsbedingten Risikoprämie rechnen müssen. In dem Maße jedoch, in dem die Zinserhöhungen aggressiver werden und das Risiko einer allgemeinen Wachstumsverlangsamung steigt, könnte die Inflation etwas schneller zurückgehen als eingepreist – insbesondere, wenn die weltweiten Energiepreise fallen.

Die Währungen der Schwellenländer haben sich zuletzt insgesamt parallel zu den Rohstoffmärkten entwickelt. Der durch den Krieg in der Ukraine ausgelöste Schock hat den rohstoffexportierenden Ländern zunächst erheblichen Auftrieb verschafft, der jedoch bereits wieder abgeklungen ist. Insgesamt sind die Währungen der Schwellenländer im Vergleich zu ihren langfristigen Durchschnittswerten nach wie vor günstig. Neben der Stützung durch Rohstoffe oder durch einen Anstieg des globalen Wachstums und der Exporte fehlt es allerdings an starken Katalysatoren für EM-Währungen. Letztlich waren die schwachen inländischen Wachstumsfaktoren dafür verantwortlich, dass eine fundamentalere Aufwertung der Schwellenländerwährungen bislang ausblieb.

Aufgrund der Stärke des US-Dollar, die durch die aggressivere Zinspolitik der US-Notenbank und den Rückgang der globalen Risikostimmung angeheizt wird, ist das Umfeld für Schwellenländerwährungen schwierig. Insbesondere belastet die Schwäche des Renminbi und des Yen andere asiatische Währungen. Angesichts der eingeschränkten Möglichkeiten für den Kapitalabfluss aus China war der Einfluss des Renminbi bislang eher über die Realwirtschaft und auf Volkswirtschaften, die enger mit China verbunden sind, zu spüren.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Juli 2022 / GLOBAL ASSET ALLOCATION