Mai 2022 / MULTI-ASSET STRATEGY

Anstiege der Volatilität sind möglicherweise keine guten Verkaufssignale

Bei unruhigen Märkten die Ruhe zu bewahren ist besser für Anleger

Auf den Punkt gebracht

- Seit dem Jahr 2000 hat die Zahl der extremen Aktienkursbewegungen aufgrund von Ereignissen, die als „schwarze Schwäne“ bezeichnet werden, klar zugenommen. Für Anleger ergibt sich daraus das Problem „massiver Extremrisiken“.

- Für langfristig orientierte Anleger kann es bei einem starken Anstieg der Volatilität sinnvoll sein, die Ruhe zu bewahren und einfach abzuwarten. So war es beispielsweise nach dem russischen Einmarsch in die Ukraine.

- Wir haben gezeigt, dass die 18-Monatsrenditen, gemessen am S&P 500 Index, nach einem starken Anstieg der Volatilität gewöhnlich überdurchschnittlich sind – die Märkte besitzen also so etwas wie eine natürliche Erholungstendenz.

Vor Kurzem ist die Aktienmarktvolatilität infolge des Kriegs zwischen Russland und der Ukraine, der daraufhin von den westlichen Ländern verhängten Sanktionen, der erhöhten Inflation, der Straffung der Geldpolitik durch die Zentralbanken und der Panikverkäufe bei chinesischen American Depositary Receipts (ADRs) stark gestiegen. In diesem Artikel beleuchten wir, was Anleger unternehmen können, um das Risiko in ihrem Portfolio zu mindern. Die Ruhe zu bewahren und einfach abzuwarten,könnte für langfristig orientierte Anleger das Beste sein.

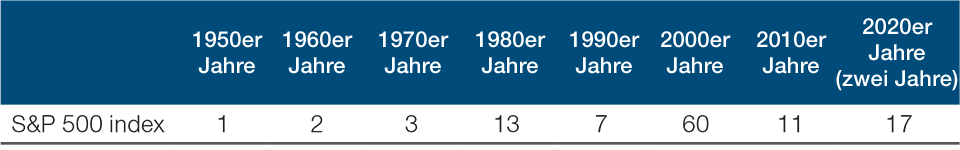

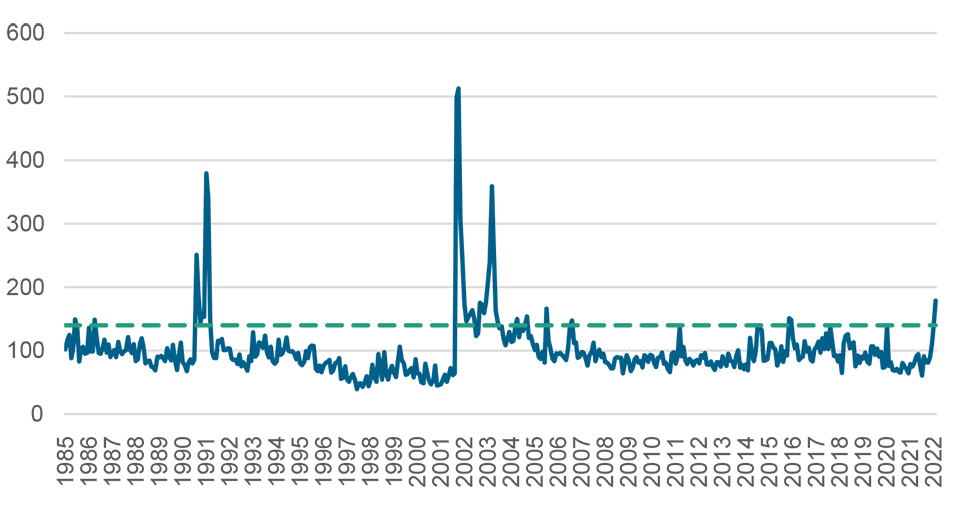

„Schwarze Schwäne“ häufiger in den Schlagzeilen

Theoretisch sollten tägliche Kursbewegungen mit einem Sigma von 3,35 (Standardabweichung) nur etwa einmal alle zehn Jahre auftreten, wenn die täglichen Aktienrenditen einer Normalverteilung folgen. In der Geschichte des S&P 500 Index sind Tage mit Kursbewegungen mit einem Sigma von 3,35 jedoch häufiger zu beobachten gewesen, als eine normale Renditeverteilung erwarten lassen würde (Abbildung 1). Diese Eigenschaft der Aktienrenditen wird mitunter als das Problem „massiver Extremrisiken“ bezeichnet oder als ein Extremereignis für Aktienanleger. Extremereignisse sind häufiger, als viele Anleger vielleicht erwarten.

S&P 500: Anzahl der extremen täglichen Kursveränderungen nach Jahrzehnt

(Abb. 1) Durchschnittliche tägliche Kursveränderungen mit einem Sigma von 3,35

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Zeitraum: 01.01.1950-31.12.2021.

Quellen: Haver Analytics/Bloomberg Finance L.P. Analysen von T. Rowe Price. Wir legten ein erweitertes Fenster von Daten zu den historischen Tagesrenditen für den S&P 500 Index von 1928 (aus dem S&P 90 Index vor der erstmaligen Berechnung des S&P 500 im März 1957) bis zum Beginn jedes Jahrzehnts zugrunde, um den Grenzwert von 3,35 Sigma (Standardabweichung) für dieses Jahrzehnt zu berechnen. Wir geben dieser Methode den Vorzug gegenüber einer Methode, bei welcher der Grenzwert der Rendite von 3,35 Sigma (Standardabweichung) über den gesamten von Abbildung 1 abgedeckten Zeitraum konstant bleibt, weil bei einem erweiterten Fenster zukünftige unbekannte Renditen bei der Berechnung der Anzahl der Extremrisikoereignissen je Jahrzehnt nicht verwendet werden dürfen.

Abbildung 1 zeigt auch, dass extreme Aktienkursbewegungen seit dem Jahr 2000 häufiger zu beobachten waren, als angesichts der Historie1 dieser Ereignisse seit dem 2. Weltkrieg möglicherweise zu erwarten gewesen wäre. Diese zunehmende Häufigkeit ist durch eine ganze Reihe von Extremereignissen begründet, darunter die IT- und Technologieblase von 2000/2001, die globale Finanzkrise von 2007/2008, gefolgt von der großen Rezession, die von der US-Notenbank ausgelöste „Drosselungspanik“ von 2013 und zuletzt der Ausbruch der Coronavirus-Pandemie im Jahr 2020. Anleger, die beim Portfolioaufbau von einer normalen Verteilung ausgegangen sind, sollten unseres Erachtens ihre Prozesse schleunigst dahingehend überprüfen, ob sie auch massive Extremrisiken berücksichtigen. Die Zunahme der Extremereignisse wirft natürlich die Frage auf: „Was können oder sollten Anleger tun, um das Risiko im Portfolio angesichts der Zunahme der schwierigen oder unruhigen Zeiten an den Märkten zu mindern?“

In schwierigen Zeiten investiert zu bleiben hat sich ausgezahlt

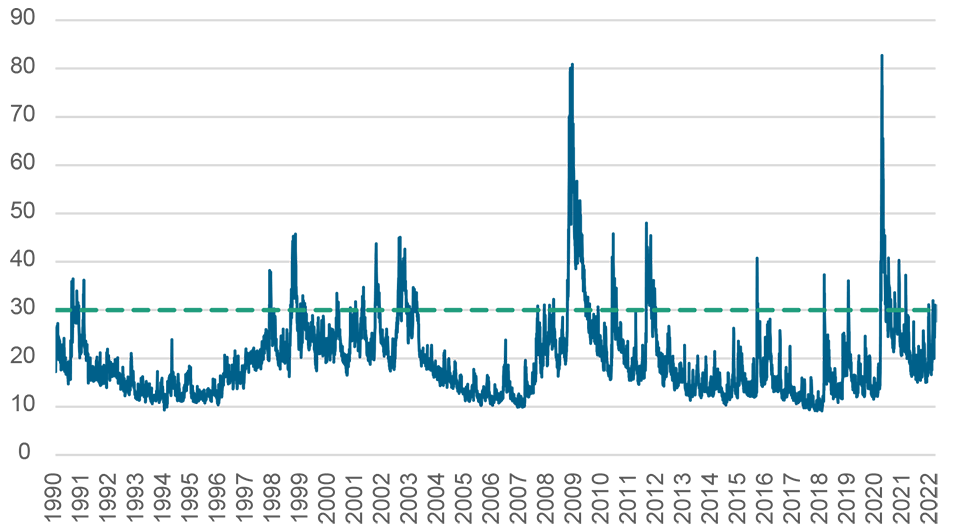

Um zu beantworten, was Anleger tun sollten, wenn die Volatilität stark steigt, haben wir uns die täglichen Kursänderungen im S&P 500 Index in den letzten mehr als 30 Jahren (seit 1990) näher angesehen. Zunächst unterteilten wir die Beobachtungen in Bezug auf die täglichen Renditen im S&P in zwei Gruppen: (1) in Tage mit einer erhöhten impliziten Volatilität, gemessen am VIX2 Index; als Grenzwert für den VIX Index wählten wir 30, weil dieser Wert das 90. Perzentil für diesen Zeitraum darstellt, (2) in andere Tage, an denen der VIX Index unter diesen Grenzwert sank.

VIX: Ein „Gier & Angst“-Barometer für Aktienanleger

(Abb. 2) Tägliche Beobachtungen und Grenzwert für das 90. Perzentil (1. Jan. 1990 bis 22. Feb. 2022)

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Stand: 22. Februar 2022.

Quellen: Haver Analytics/Bloomberg Finance L.P. Analysen von T. Rowe Price.

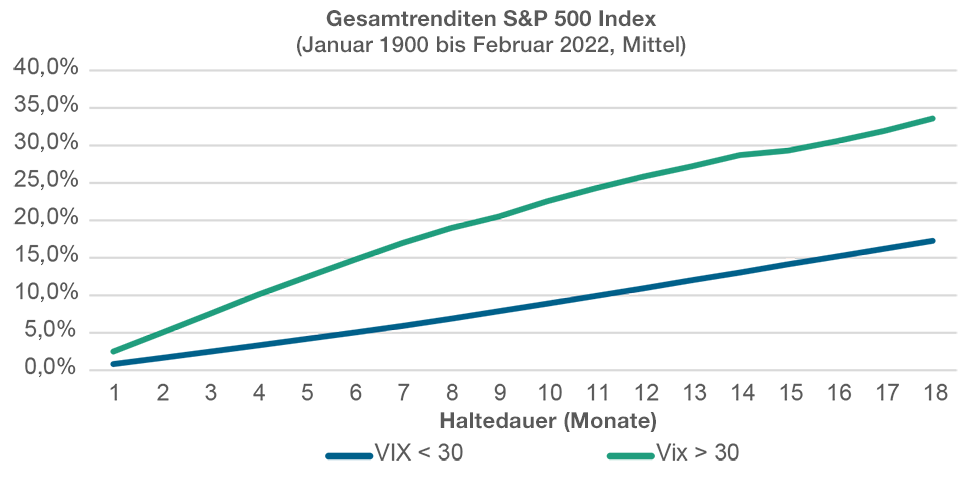

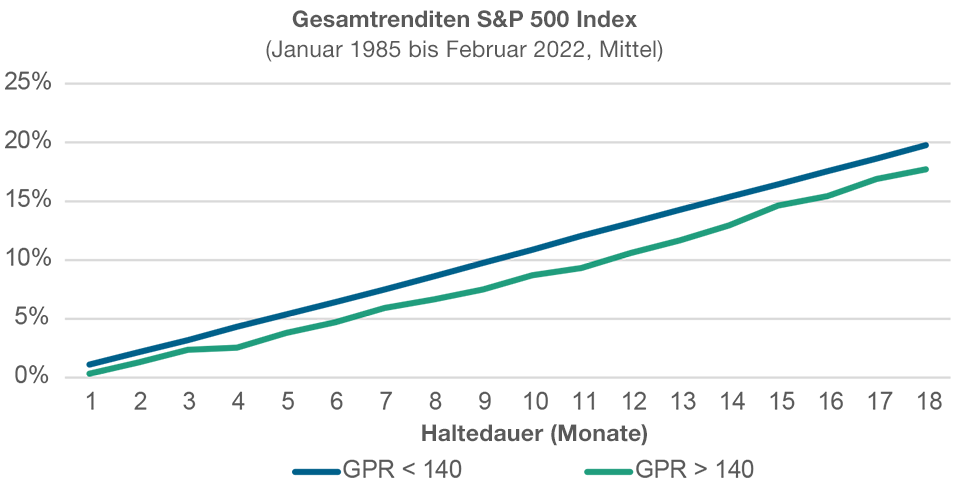

Gesamtrenditen im S&P 500 Index über 18 Monate auf Basis des VIX

(Abb. 3) Unter Berücksichtigung eines Geopolitical Risk Index des FRB von weniger oder mehr als 140

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Stand: 22. Februar 2022.

Quellen: Haver Analytics/Bloomberg Finance L.P. Analysen von T. Rowe Price.

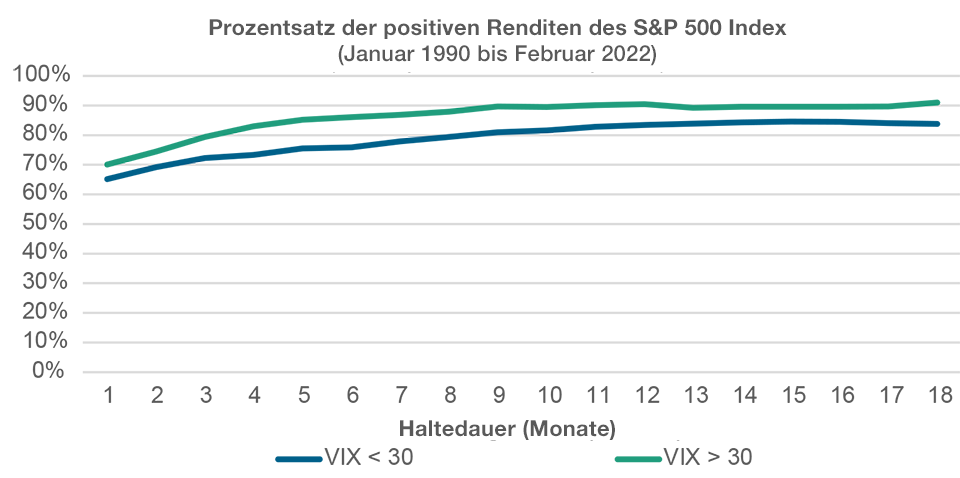

Danach analysierten wir die Gesamtrenditen des S&P 500 Index in den folgenden 18 Monaten unter Berücksichtigung des Ausgangsniveaus des VIX Index. Abbildung 3 zeigt die Ergebnisse dieser Berechnungen. Für diesen historischen Zeitraum war die Gesamtrendite in den 18 Folgemonaten bei einem Ausgangsniveau des VIX Index von über 30 (90. Perzentil) im Schnitt rund doppelt so hoch wie in Zeiträumen, in denen er unter 30 notierte. Darüber hinaus betrug die Wahrscheinlichkeit, über einen Zeitraum von zwölf Monaten eine positive Gesamtrendite zu erzielen, mehr als 90% bei einem Ausgangsniveau des VIX Index von über 30, aber nur etwa 80%, wenn es unter 30 lag

(Abb. 4).

Wahrscheinlichkeit, auf Basis des VIX eine positive 12-Monatsrendite zu erzielen

(Abb. 4) Unter Berücksichtigung eines Ausgangsniveaus des VIX von weniger als 30 oder mehr als 30.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Stand: 22. Februar 2022.

Quellen: Haver Analytics/Bloomberg Finance L.P. Analysen von T. Rowe Price.

Unsere Analyse deutete darauf hin, dass Anstiege der Volatilität sich nicht gut als Verkaufssignale eignen. Die Renditen waren in den 18 Monaten nach einem starken Anstieg der Volatilität gewöhnlich überdurchschnittlich hoch, weil Märkte, die durch die Korrektur überverkauft waren, eine natürliche Erholungstendenz besitzen. Unseres Erachtens müssen Anleger diszipliniert bleiben und sollten sich nicht zu Panikverkäufen hinreißen lassen, kurz bevor der Markt einen Tiefstand erreicht. Anleger, die sich so verhalten, realisieren häufig einfach nur ihre Verluste. Den perfekten Zeitpunkt an den Märkten abzupassen ist immer schwierig, umso mehr in extrem schwierigen und unruhigen Zeiten. Ein Anleger, der verkauft und stattdessen Liquidität hält, könnte zu spät wieder einsteigen. Aus einer anderen Perspektive betrachtet, kann man sagen, dass Phasen einer erhöhten Volatilität Anlegern potenziell gute Einstiegspunkte für langfristige Engagements bieten. Kurzum: „Sei gierig, wenn andere ängstlich sind.“

Wie in der Einleitung erwähnt, waren die geopolitischen Spannungen in Osteuropa nach der russischen Invasion der Ukraine einer der Hauptgründe für die Marktturbulenzen in letzter Zeit. Lohnt es sich zu investieren, wenn die geopolitischen Spannungen eskalieren? Um diese Frage zu beantworten, stützten wir uns auf einen Index für geopolitische Risiken (GPR Index), der von den Mitgliedern des Federal Reserve Board Dario Caldara und Matteo Lacoviello entwickelt wurde. Ihr GPR Index spiegelt die Ergebnisse automatisierter Textsuchen in den elektronischen Archiven von zehn Tageszeitungen ab 1985 wider; diese sind in Abbildung 5 dargestellt.

Geopolitical Risk Index des Federal Reserve Board (FRB)

(Abb. 5) Monatliche Beobachtungen und 90. Perzentil (Januar 1985 bis Februar 2022)

Stand: Februar 2022.

Quellen: Federal Reserve Board. Analysen von T. Rowe Price.

Gesamtrenditen im S&P 500 Index über 18 Monate und Geopolitical Risk Index (GPR Index) des FRB

(Abb. 6) Unter Berücksichtigung eines Geopolitical Risk Index des FRB von weniger oder mehr als 140.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Stand: Februar 2022.

Quellen: Federal Reserve Board. Analysen von T. Rowe Price.

Ganz ähnlich wie bei der VIX-Analyse legten wir 140 als Grenzwert fest, um die historischen Werte in Gruppen zu unterteilen, denn dieser Wert repräsentiert ebenfalls das 90. Perzentil. Als wir jedoch die Analysen wie in den Abbildungen 3 und 4 wiederholten, fanden wir keine historischen Belege, dass erhöhte geopolitische Risiken zu hohen zukünftigen Erträgen führen können. Die Anleger sollten deshalb nach unserer Meinung mehr Aufmerksamkeit auf Anstiege der impliziten Volatilität (VIX) an den Märkten legen als auf die geopolitischen Risiken, die an der Anzahl der Medienberichte über den Krieg zwischen Russland und der Ukraine abzulesen sind. Dass Phasen mit erhöhten geopolitischen Risiken in der Regel keine guten Einstiegspunkte für Anleger bieten, liegt unseres Erachtens daran, dass nur wenige von uns die Dauer und Schwere geopolitischer Entwicklungen wirklich treffend beurteilen können. Es könnte daher unklug sein, eine Kennzahl für das geopolitische Risiko als Signal für das Markttiming zu verwenden.

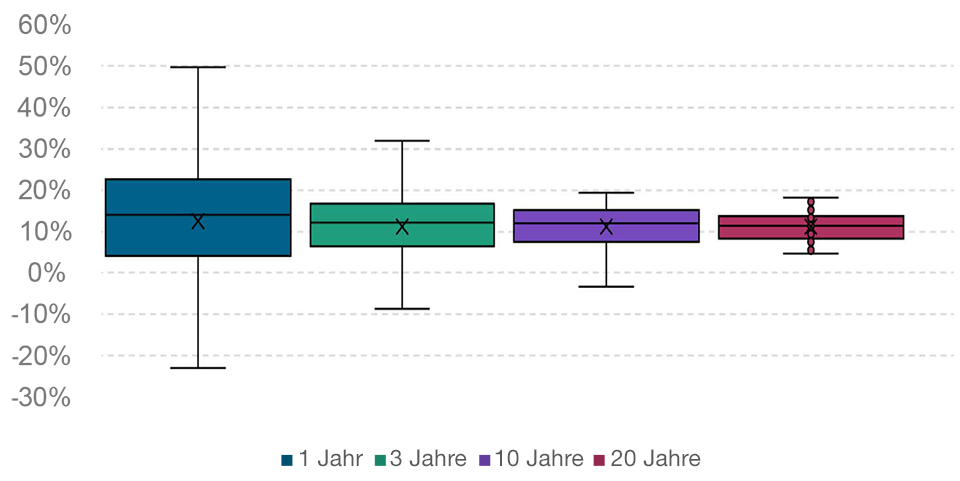

Beim Anlegen ist die Zeit dein Freund

Anleger neigen nicht selten dazu, ihren finanziellen Erfolg über einen relativ kurzen Zeitraum, beispielsweise ein Quartal oder ein Jahr, zu beurteilen. Tatsächlich ist ihr Anlagehorizont aber normalerweise sehr viel länger. Wenn man als Anleger den Anlagehorizont verlängert, um ihn mit der eigenen Finanzplanung abzustimmen, dann ist es wahrscheinlich, dass die potenzielle Abweichung vom mittleren Ergebnis deutlich abnimmt. Dies zeigt Abbildung 7, die den 1-, 3-, 10- und 20-Jahresdurchschnitt und die mittlere Rendite für den S&P 500 sowie den mittleren 50%-Bereich der Rendite (dargestellt durch den Kasten) und die Extremwerte (das 1,5-Fache des Bereichs zwischen den Quartilen, abgebildet durch die senkrechten Linien nach oben und unten) wiedergibt. Allein die Verlängerung des Anlagehorizonts von einem auf drei Jahre verringerte die Renditeunsicherheit spürbar. Bei längeren Anlagehorizonten nahm die Volatilität der Anlageergebnisse ab.

Bei längeren Anlagehorizonten nahm die Renditeunsicherheit ab

(Abb. 7) Durchschnittliche Rendite (horizontale Linie) und mittlere Rendite (x) nach Haltedauer.

Kasten entspricht dem mittleren 50%-Bereich der Rendite. Extremwerte (1,5-Fache des Bereichs zwischen den Quartilen) werden durch die senkrechten Linien nach oben und unten angezeigt.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Stand: Februar 2022.

Das Kreuz zeigt die durchschnittliche Rendite, die Linie die mittlere Rendite. Die Renditen innerhalb des Kastens stellen die mittleren 50% aller Renditen dar. Die senkrechten Linien nach oben und unten geben die maximale und die minimale Rendite – das 1,5-Fache des Bereichs zwischen den Quartilen – wieder.

Quellen: Haver Analytics/Bloomberg Finance L.P. Analysen von T. Rowe Price.

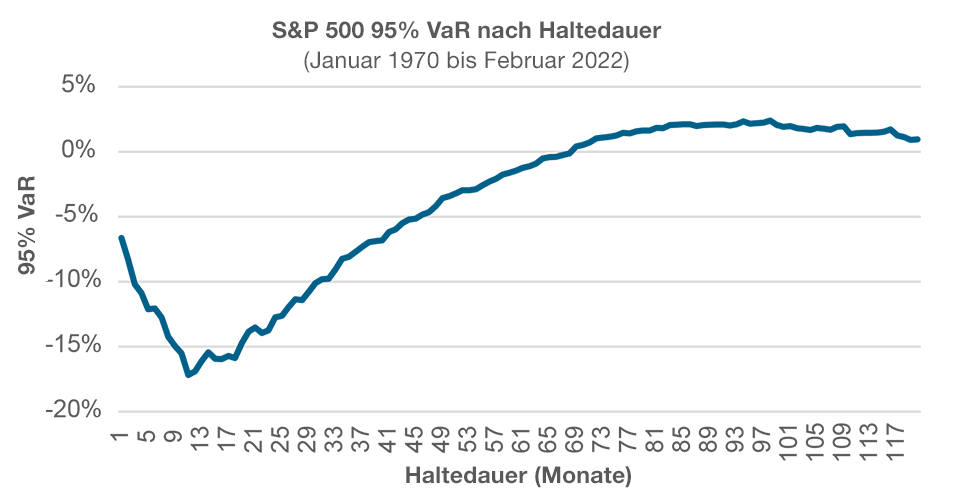

Selbst wenn wir den Fokus auf die Worst-Case-Szenarien gemessen am Value-at-Risk bei einem Konfidenzniveau von 95% über verschiedene Zeiträume legen (Abbildung 8), können wir erkennen, dass das Risiko von Kapitalverlusten bei starken Rückgängen sank, wenn der Anlagehorizont verlängert wurde.

Abschließende Gedanken

Wir leben in einer Welt, in der häufig mehrere Faktoren zu extremen Ergebnissen führen: weltweite Gesundheitskrisen, wachsende geopolitische und soziale Spannungen, Deglobalisierung, Verhärtung von Interessenbereichen, zunehmende Einkommensungleichheit, restriktivere Geld- und Fiskalpolitik und steigender Inflationsdruck.

Das Risiko von Kapitalverlusten nahm mit zunehmender Länge des Anlagehorizonts ab

(Abb. 8) S&P 500 95% Value-at-Risk (VaR) nach Haltedauer (in Monaten)

Stand: Februar 2022.

Quellen: Haver Analytics/Bloomberg Finance L.P. Analysen von T. Rowe Price.

Weiter oben fragten wir: „Was sollten Anleger tun, um das Risiko im Portfolio angesichts der Zunahme der schwierigen oder unruhigen Zeiten an den Märkten zu mindern?“ Ausgehend von unseren oben dargestellten Analysen lautet unsere Antwort, dass es für Anleger, die es sich leisten können, längerfristig investiert zu bleiben, ein guter Ansatz sein könnte, die Ruhe zu bewahren und abzuwarten, bis sich die Unruhe an den Märkten legt. Anstatt sich dazu hinreißen zu lassen, ein perfektes Markttiming – mit all den damit verbundenen Problemen und Fallstricken – anzustreben, könnte eine „positive Inaktivität“ die klügere Wahl sein. Dabei sollte man nicht vergessen, dass kurzfristige Ereignisse gewöhnlich nur geringe Auswirkungen auf die langfristigen Renditen haben. An einer strategischen Aktienallokation festzuhalten, statt bei jedem kurzfristigen Marktrückgang überstürzt zu verkaufen, könnte daher unseres Erachtens der bessere Ansatz sein, um langfristige Portfolioziele zu erreichen.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.