Juli 2021 / INVESTMENT INSIGHTS

EM-Unternehmensanleihen: Vorteil durch Integration von ESG-Risiken

Die Integration von ESG-Faktoren kann einen Research-Vorteil bieten

Auf den Punkt gebracht

- Die Integration von ESG-Faktoren ist seit Langem Teil unseres Ansatzes für das Risikomanagement und die potenzielle Generierung von Alpha (Überschussrenditen) bei Anlagen in Unternehmensanleihen aus Schwellenländern (EM)

- Die Unternehmen im Anlageuniversum der EM-Unternehmensanleihen können sehr unterschiedliche ESG-Profile aufweisen, sodass die Berücksichtigung von ESG-Aspekten bei Anlageentscheidungen unerlässlich ist.

- Mit Blick auf ESG spielen im Universum der EM-Unternehmensanleihen drei wesentliche Tendenzen eine Rolle: das wachsende Interesse der Anleger, die stärkere Regulierung und der zunehmende Einfluss von ESG auf die Märkte.

Die Integration von Faktoren aus den Bereichen Umwelt, Soziales und Governance (ESG) in unseren Anlageprozess ist seit Langem Teil unseres Ansatzes für das Risikomanagement und die potenzielle Generierung von Alpha (Überschussrenditen). Unsere Kreditanalysten werten die Fundamentaldaten von Unternehmen aus, um diejenigen Emittenten zu identifizieren, die ihrer Ansicht nach ineffizient sind oder aber Potenzial für Rating-Heraufstufungen bieten. Neben der traditionellen Finanzanalyse werden dabei auch ESG-Faktoren berücksichtigt.

Wir untersuchen das Portfolio anhand des von T. Rowe Price entwickelten Responsible Investing Indicator Model (RIIM). RIIM-Analysen und das Research unserer internen Teams für verantwortungsbewusstes Investieren und Governance decken die ESG-Risiken und -Chancen der Unternehmen in unserem Universum umfassend ab. Dadurch erhalten wir eine zweite Sichtweise auf die ESG-Merkmale und möglicherweise erhöhte Engagements in bestimmten ESG Faktoren im Portfolio.

In einem letzten Schritt verwenden wir Research und Analysen zu Staatsanleihen, um zu makroökonomischen und länderspezifischen Einschätzungen zu gelangen, die unsere Positionierung in Unternehmensanleihen untermauern. Ein Schwellenland mit besseren landesspezifischen ESG-Merkmalen – und einem robusteren regulatorischen Umfeld – bietet in der Regel bessere Voraussetzungen für Investments in Unternehmensanleihen und fördert bessere ESG-Praktiken von Unternehmen. RIIM ist in dieser Hinsicht von unschätzbarem Wert: Es bewertet staatliche Emittenten im Hinblick auf ESG-Kriterien. Unsere Staatsanleihe-Analysten erarbeiten geopolitische Einschätzungen und liefern zusätzliche Erkenntnisse im Hinblick auf Transparenz und Faktoren für soziale Stabilität.

Die Integration von ESG-Faktoren ist unerlässlich

Die Integration von ESG-Faktoren ist unerlässlich, um unsere Ziele für die Alphagenerierung und das Risikomanagement zu erreichen. Die Unternehmen im Anlageuniversum der EM-Unternehmensanleihen können sehr unterschiedliche ESG-Profile aufweisen – neben guten Unternehmen gibt es auch fragwürdige. Einige Sektoren weisen in der Regel risikoreichere ESG-Merkmale auf, beispielsweise die Rohstoffbranchen. Andere Bereiche, etwa chinesische Immobilienunternehmen, profitieren von nachhaltigeren Geschäftstrends und haben bei bestimmten ESG-Faktoren gute Fortschritte erzielt.

Drei wesentliche ESG-Risikokategorien sind im Universum der EM-Unternehmensanleihen besonders zu beachten:

- Soziales und politisches Risiko: Die politischen Grundtendenzen eines Landes – Qualität der Institutionen, Meinungsfreiheit, Rechtsstaatlichkeit und Wohlstandsgleichheit – können auf seine Bevölkerung und seine Unternehmen tiefgreifende positive oder negative Auswirkungen haben. Andererseits können Verbesserungen in Bereichen wie Eigentumsrechte und Bildung nachhaltige Chancen im privaten Sektor schaffen. Unsere Länderanalyse ist unverzichtbar, um das soziale und politische Profil jedes Landes, in dem wir investieren, vollständig zu verstehen.

- Umweltrisiko: In Bereichen wie Energie, Versorgung und Bergbau, auf die ein relativ großer Teil des Anlageuniversums der Schwellenländer entfällt, können die Umweltpraktiken eines Unternehmens erhebliche Auswirkungen auf seine Geschäftsentwicklung haben. Positiv ist dabei, dass Unternehmen, die ihre Praktiken verbessern, von geringeren Kapitalkosten und Unterstützung in regulatorischen Fragen profitieren dürften.

- Corporate-Governance-Risiko: Für Schwellenländer ist dieses Risiko von besonderer Bedeutung. Angesichts der Risiken, die mit der Kreditvergabe in Schwellenländern verbunden sind, müssen wir vom Leistungsausweis, der Reputation und den sonstigen Geschäftsbeziehungen der Managementteams, die wir unterstützen, fest überzeugt sein.

ESG-Trends, auf die Anleger bei EM-Unternehmensanleihen achten sollten

In diesem Marktsegment sind drei Faktoren von Bedeutung: die Kundennachfrage, der regulatorische Druck und die Märkte. Weltweit interessieren sich Kunden zunehmend dafür, welche Rolle ESG-Faktoren in ihren Anlageportfolios spielen. Bei unseren Treffen mit institutionellen Kunden kommt es selten vor, dass ESG-Aspekte nicht besprochen werden.

Zudem hat auch der rasante Wandel der gesetzlichen Vorschriften zur Folge, dass die Unternehmen ihre Geschäftspraktiken sowie das Ausmaß und die Qualität der Offenlegung von ESG-Aspekten ändern. Insbesondere im Hinblick auf die Umweltvorschriften wird sich das Umfeld in Zukunft stark verändern. Jahrzehntelang sind den Unternehmen durch die externen Effekte der Umweltverschmutzung oder der Nutzung natürlicher Ressourcen so gut wie keine Kosten entstanden. Die Märkte preisen ESG-Faktoren zunehmend in das Kreditrisiko und die Spreads ein (die zusätzliche Rendite, die Anleger verlangen, wenn sie risikoreichere Vermögenswerte halten). Ein brasilianischer Zellstoff- und Papierhersteller, den wir vor Kurzem analysierten, hat beispielsweise eine nachhaltigkeitsbezogene Anleihe begeben, die im Vergleich mit traditionellen Schuldtiteln geringere Kosten aufweist.

ESG-Aspekte als direkte Einflussfaktoren für Anlageentscheidungen

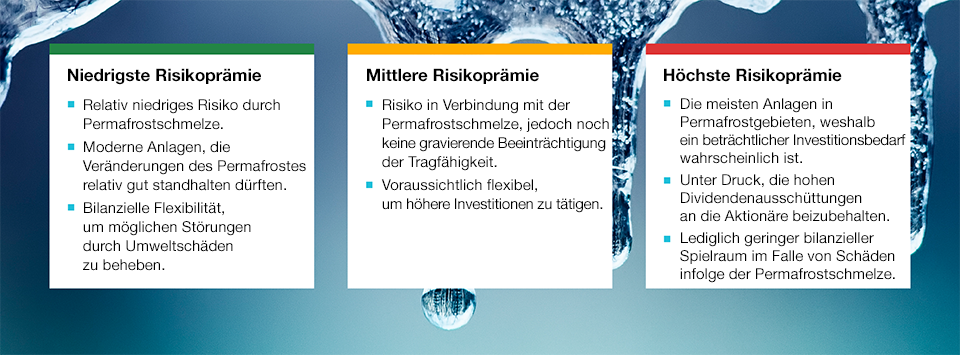

Bewertung der Risiken eines Unternehmens durch die Permafrostschmelze

Berücksichtigung einer Risikoprämie1 für die Permafrostschmelze bei der Bewertung von Anleihen

1 Die von einem Investment erwartete Mehrrendite, die den Anleger für das übernommene Risiko entschädigt. Dies ist ein erläuterndes Beispiel dafür, wie ESG-Faktoren von Portfoliomanagern in den Anlageprozess einbezogen werden können. Die hier geäußerten Ansichten können von den Meinungen anderer Anlageexperten bei T. Rowe Price abweichen.

Ein aktuelles Beispiel liefert unsere Analyse der Auswirkungen des Klimawandels auf ein russisches Bergbauunternehmen. Das Unternehmen hat seine Infrastruktur auf Permafrostböden (Böden, die mindestens zwei Jahre ununterbrochen Temperaturen unter dem Gefrierpunkt aufweisen) in Nordrussland errichtet. Da die Permafrostschicht aufgrund der Klimaerwärmung allmählich auftaut und absinkt, ist ein Teil der Logistikinfrastruktur des Unternehmens zusammengebrochen, darunter eine Eisenbahnlinie und ein Lagertank. Die Behebung dieser Probleme wird aufwendig sein und laufende Investitionen erfordern. Daher haben wir den angemessenen Spread dieses Titels neu bewertet.

Ein weiteres Beispiel ist ein chilenischer Emittent aus dem Versorgungssektor. Durch die stärkere Ausrichtung des Unternehmens auf erneuerbare Energien dürfte die durchschnittliche Kohlenstoffintensität des Konzerns sinken. Zudem stellt das Unternehmen seine Kohlekraftwerke von der Erzeugung von Grundlaststrom auf die Bereitstellung wichtiger Netzausgleichsdienste um, die den Einsatz erneuerbarer Energien im Elektrizitätssystem erleichtern. In einer Welt, in der die Umstellung auf saubere Energien an Dynamik gewinnt, bieten diese Anpassungen Chancen.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Juli 2021 / MARKETS & ECONOMY