April 2022 / SEARCH FOR YIELD

Steigende Zinsen: Renditepotenziale durch globale Diversifizierung

Wer sich nur auf den Heimatmarkt konzentriert, verpasst potenzielle Anlagechancen.

Auf den Punkt gebracht

- Die russische Invasion in der Ukraine hat für zusätzliche Verunsicherung gesorgt. Dennoch sind die Zentralbanken offenbar weiter fest entschlossen, der steigenden Inflation entgegenzuwirken.

- Die Renditen dürften wieder steigen – zu einem Zeitpunkt, wo Staatsanleihen vieler Länder ihren Safe-Haven-Status aufgrund der bereits niedrigen Renditen verlieren.

- Die Freiheit, bei Anleihen das weltweite Spektrum zu nutzen, bietet die Chance, von den aktuellen regionalen Unterschieden in der Geldpolitik zu profitieren.

Die russische Invasion in der Ukraine hat an den ohnehin schon unruhigen Märkten für zusätzliche Verunsicherung gesorgt. Dennoch sind die Zentralbanken offenbar weiter fest entschlossen, der steigenden Inflation entgegenzuwirken. Nach vielen Jahren mit ultraniedrigen Renditen dürften die Zinsen nun also wieder steigen. Das stellt die Anleger bei Anleihen vor ein uraltes Problem: Wie kann man in einem Portfolio für angemessene Renditen sorgen, ohne übermäßige Zinsrisiken einzugehen?

Wir wollen in den nächsten Monaten aus verschiedenen Blickwinkeln der Frage nachgehen, wie sich angemessene Renditen erwirtschaften lassen. Heute befassen wir uns damit, wie Festzinsanleger ihre Renditepotenziale steigern können, indem sie sich nicht ausschließlich auf inländische Papiere konzentrieren, sondern eine internationale Diversifizierung vornehmen. Für die meisten Portfoliomanager sind Anleihen, die am Heimatmarkt emittiert werden, wichtige risikoarme Bausteine des Multi-Asset-Portfolios. Inländische Anleihen sind für den Endkunden leicht verständlich. Sie bieten einen Anker für risikoreichere Anlagen innerhalb eines Portfolios, während Währungsrisiken keine Rolle spielen. Dennoch sind wir überzeugt, dass eine breiter gestreute Positionierung in internationale Festzinspapiere erhebliche Vorteile hat - nicht zuletzt, weil sie die Diversifizierung erhöht.

Niedrig rentierende Anleihen haben weniger Spielraum für Rückgänge

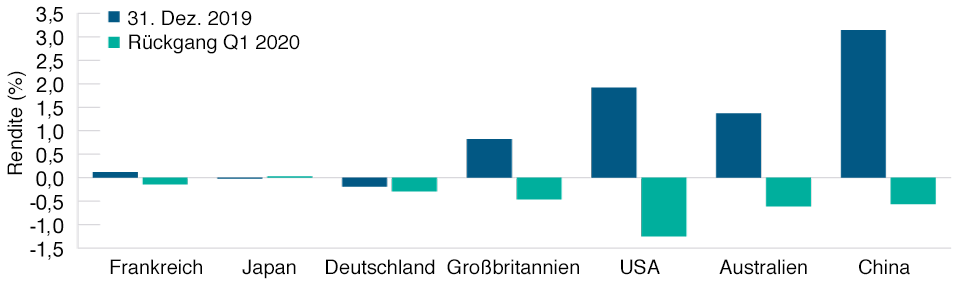

Abb. 1: Renditerückgänge in Q1/2020, aufgeschlüsselt nach Ländern

Stand 8. März 2022.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Quellen: Bloomberg Finance L.P. Analysen von T. Rowe Price. Die dargestellten Renditen beziehen sich auf normale 10-jährige Staatsanleihen (in der jeweiligen Landeswährung)

Die Renditen für Staatsanleihen der Eurozone zählten seit der globalen Finanzkrise über weite Strecken zu den niedrigsten der Welt. Seit 2012 liegen die Leitzinsen der Europäischen Zentralbank bei null oder im negativen Bereich. In der Folge sind sogar die Renditen für langlaufende Staatspapiere stetig gesunken.

Aufgrund der ultraniedrigen Renditen haben Anleihen zunehmend ihre Funktion als „sicherer Hafen in turbulenten Zeiten“ eingebüßt und die Renditepotenziale in einem Portfolio gesenkt. So brachen beispielsweise die Renditen vieler Benchmark-Staatsanleihen unmittelbar nach Ausbruch der Coronapandemie im ersten Quartal 2020 deutlich ein (d. h. die Anleihekurse stiegen, wodurch der Wert des Portfolios in einer schwierigen Phase geschützt war). Jedoch gingen die Renditen für niedrig verzinste Anleihen deutlich weniger nach oben als die Renditen für höher verzinste Anleihen anderer Länder (Abbildung 1). Daran zeigt sich zum einen, dass Anleger selbst in Krisenzeiten nur ungern große Mengen an niedrig oder negativ verzinsten Staatsanleihen kaufen. Zum anderen wird daran deutlich, warum höher verzinsliche Staatsanleihen aus dem Ausland in Zeiten von Marktturbulenzen als nützlicher „Stoßdämpfer“ fungieren können.

Inflationsgeschützte Anleihen erzielten im letzten Jahr eine Outperformance

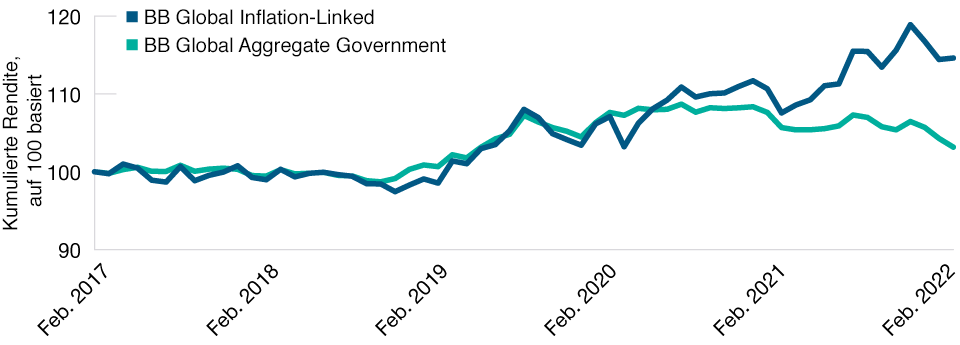

Abb. 2: Inflationsgeschützte Anleihen entwickelten sich solide – sowohl absolut betrachtet als auch gegenüber Staatsanleihen ohne Inflationsschutz

Stand 28. Februar 2022.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Quellen: Bloomberg Global Inflation‑Linked Index Hedged to EUR, Bloomberg Global Aggregate Government Index Hedged to EUR. Analysen von T. Rowe Price.

Doch viele Anleger fragen sich mittlerweile, ob sich Staatsanleihen überhaupt noch als sicherer Hafen eignen. In einem Umfeld, in dem die Marktstimmung wegen der beschleunigten Inflation und des russischen Einmarsches in der Ukraine massiv einbrach, erlitten Aktienanleger seit Anfang 2022 deutliche Wertverluste. Zugleich wurden die Renditen für Anleihen durch die steigenden Inflationserwartungen nach oben getrieben, weshalb der Vorteil der schwachen Korrelation zwischen Aktien und Anleihen zunehmend schwindet – was ungünstig ist für Anleger, die ihr Portfolio stärker diversifizieren wollen.

Vor diesem Hintergrund sind inflationsgebundene Staatsanleihen, bei denen der Wert der Kupon- und Fälligkeitszahlungen parallel zur inländischen Inflationsrate steigt, vermutlich die risikoärmste Anlage. Diese Anleihen schnitten in den letzten Monaten gut ab, sowohl absolut als auch im Vergleich zu Staatsanleihen ohne Inflationsschutz.

Es lohnt sich auch hier ein Blick über den Heimatmarkt hinaus. Denn weite Teile der Welt verzeichnen aktuell einen steigenden Preisdruck, weshalb viele Länder wie Großbritannien, die USA, Japan, Kanada und Schweden in großem Umfang inflationsgeschützte Staatsanleihen emittieren.

Die Freiheit, bei Anleihen das weltweite Spektrum zu nutzen, versetzt Portfoliomanager in die Lage, von den aktuellen regionalen Unterschieden in der Geldpolitik zu profitieren. Attraktive Gelegenheiten finden wir beispielsweise in einigen Schwellenländern, in denen die Zentralbanken nach der Pandemie bereits eine Zinsstraffung vorgenommen haben, um der steigenden Inflation entgegenzuwirken. Diese Länder sind im Wirtschaftszyklus weiter fortgeschritten als die großen Industrieländer wie die USA, die Eurozone und Großbritannien, wo die geldpolitische Straffung erst am Anfang steht.

Ein weiteres Beispiel dafür ist China, wo die Zentralbank aufgrund der hohen Lokalwährungsverschuldung ihre lockere Geldpolitik zur Stützung des Wachstums fortführen dürfte, anstatt die Zinsen zu erhöhen. Zugleich profitieren chinesische Anleihen von der Aufnahme in die wichtigsten globalen Festzinsindizes. Wir glauben, dass eine globale Anlageplattform und ein spezialisiertes Knowhow bei der Bewertung eines breiten Spektrums an Festzinspapieren wesentlich sind, um jene Positionen auszuwählen, mit denen sich die Renditeziele der Anleger in diesem volatilen Umfeld erreichen lassen.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

März 2022 / ASSET ALLOCATION VIEWPOINT

April 2022 / MARKETS & ECONOMY