März 2021 / INVESTMENT INSIGHTS

Warum der Zeitpunkt für EM-Lokalwährungsanleihen günstig ist

Die Assetklasse bietet relativ hohe laufende Erträge und Wertsteigerungspotenziale.

Auf den Punkt gebracht

- Lokalwährungsanleihen der Schwellenländer (EM) bieten relativ hohe Kuponerträge und interessante Diversifizierungsmerkmale. Zugleich werden sie durch günstige Wirtschaftsimpulse und Währungsnotierungen gestützt. Wir glauben, dass die Assetklasse insbesondere für aktive Manager attraktive Anlagepotenziale eröffnet.

- EM-Lokalwährungsanleihen weisen gegenüber anderen EM-Assetklassen ein höheres durchschnittliches ESG-Scoring (Umwelt, Gesellschaft und Unternehmensführung) auf.

- Die Assetklasse bietet unseres Erachtens relativ hohe Renditepotenziale und erhebliche Diversifizierungsvorteile.

Viele Anleger schätzen Lokalwährungsanleihen der Schwellenländer (EM) nach wie vor als zu riskant ein, weshalb sie in Festzins- und Multi-Asset-Portfolios häufig keine Rolle spielen. In einem Umfeld, in dem sich die globale Wirtschaft von der Corona-Pandemie zunehmend erholt, können EM-Lokalwährungsanleihen als Wachstumstitel mit relativ hohen Kuponerträgen jedoch eine wichtige Rolle im Portfolio spielen. Im Folgenden erläutern wir fünf Gründe, warum wir glauben, dass EM-Lokalwährungsanleihen für Anleger mit angemessener Risikotoleranz und einem gut diversifizierten Portfolio attraktiv sind.

1. Kupons: Hohe Erträge in einer Welt mit niedrigen Renditen

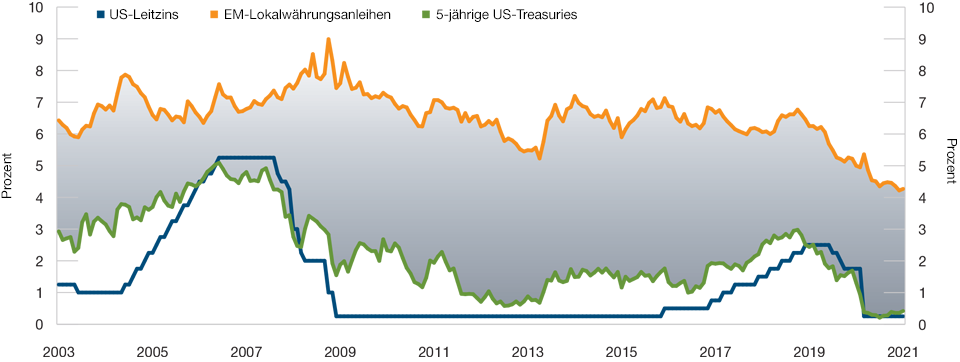

In den letzten vierzig Jahren wurden die Märkte der Industrieländer vor allem durch stetig sinkende Zinsen gestützt. Gründe für dieses Umfeld waren das verlangsamte Wirtschaftswachstum, die alternde Bevölkerung und die sinkende Inflation, aber auch die Tatsache, dass die Zentralbanken die Leitzinsen senken mussten, um vier große Krisen zu bewältigen: die Rezession Anfang der 1990er Jahre, das Platzen der Technologieblase im Jahr 2000, die globale Finanzkrise 2008/2009 und die Corona-Pandemie im Jahr 2020. Nach drei Jahrzehnten und vier Krisen sind die kurzfristigen Zinsen und die Renditen für längerfristige Anleihen praktisch auf Null (Abbildung 1).

EM-Lokalwährungsanleihen werfen deutlich höhere Kuponerträge ab als Staatsanleihen der Industrieländer: Die Rendite des J.P. Morgan GBI EM Global Diversified Composite belief sich Ende Januar 2021 auf 4,3 Prozent – gegenüber 0,42 Prozent bei US-Treasuries, -0,74 Prozent bei deutschen Bundesanleihen und -0,03 Prozent bei britischen Gilts (jeweils mit einer Laufzeit von fünf Jahren). Anders ausgedrückt beträgt der Spread zwischen EM-Lokalwährungsanleihen und US-Treasuries 3,9 Prozent. Auch wenn dies im historischen Vergleich nicht besonders viel erscheinen mag, ist ein Renditeplus von 3,9 Prozent (fast das 10-fache der Rendite für 5-jährige US-Treasuries) in einer Welt mit ultraniedrigen Renditen ein attraktiver Aufschlag für Festzinsanleger.

Zinssätze und Anleiherenditen praktisch auf Null

Abbildung 1: Renditen für EM-Lokalwährungsanleihen und fünfjährige US-Treasuries sowie US-Leitzinsen

Stand: 31. Januar 2021.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Quellen: T. Rowe Price, U.S. Federal Reserve (Fed), U.S. Treasury und J.P. Morgan GBI-EM Global Diversified Composite (siehe „Zusätzliche Angaben“). Januar 2003 bis Januar 2021.

Die Y-Achse stellt die prozentuale Rendite dar. Der graue Bereich stellt den Renditespread zwischen EM-Lokalwährungsanleihen und 5-jährigen US-Treasuries dar.

2. Die Schwellenländer profitieren von positiven Wirtschaftsimpulsen: Wachstum, Demografie, Rendite

Unseres Erachtens bieten die Schwellenländer strategisch drei wesentliche Vorteile: Erstens dürften sie mittelfristig deutlich stärker wachsen als die Industrieländer, zweitens profitieren sie von einer wesentlich jüngeren Bevölkerung und drittens könnten die heute höheren Renditen in den kommenden zehn Jahren im Zuge der fortschreitenden Reifung dieser Märkte sinken. Wir glauben, dass die Kombination aus diesen drei Faktoren EM-Assets Auftrieb verleihen kann.

Auf US-Dollar lautende EM-Anleihen profitieren zwar potenziell von sinkenden Risikoprämien aufgrund der steigenden Bonität der Schwellenländer. Jedoch entwickeln sie sich abhängig von der US-Renditekurve, weshalb ihnen ein Zinsrückgang in den Schwellenländern weniger zugutekommt als EM-Lokalwährungsanleihen. EM-Lokalwährungsanleihen orientieren sich hingegen an der Renditekurve der betreffenden Schwellenländer. Folglich profitieren Anleger in dieser Assetklasse potenziell nicht nur von den höheren Kuponerträgen, sondern auch von Kapitalgewinnen aufgrund sinkender EM-Zinsen.

3. Gesamtrenditen: Günstig bewertete EM-Währungen

Nach dem starken Anstieg der Assetpreise seit April 2020 scheinen viele Bewertungen historisch hoch. Einige Börsen haben neue Rekorde geknackt, während die Renditen für verschiedene Staatsanleihen fast auf einen Tiefpunkt gefallen sind. Zugleich sind die Kreditspreads – auch bei EM-Lokalwährungsanleihen – mittlerweile recht niedrig. Die aktuell hohen Bewertungen lassen wiederum künftig niedrigere langfristige Renditen erwarten.

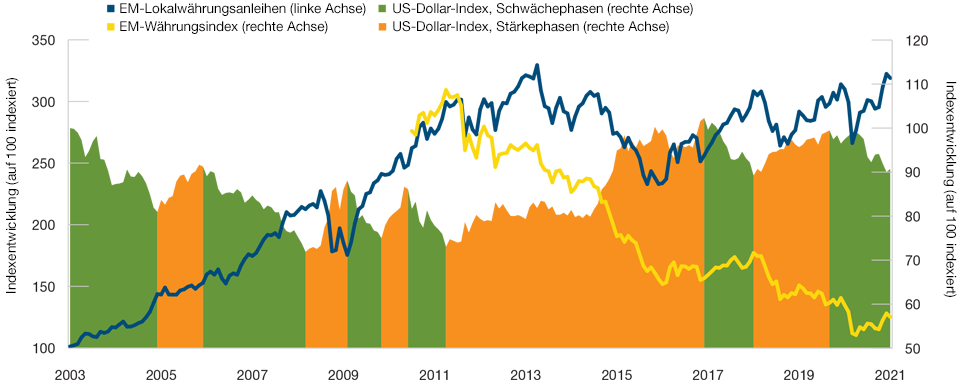

Die Währungen der Schwellenländer weisen hingegen zurzeit günstige Bewertungen auf: Der Wert eines Korbs aus EM-Währungen ist von Juli 2010 bis Januar 2021 um rund 43 Prozent gefallen, während der US-Dollar-Index im gleichen Zeitraum um rund 11 Prozent gegenüber einem Währungskorb zugelegt hat (Abbildung 2).

EM-Währungen scheinen günstig

Abbildung 2: EM-Lokalwährungsanleihen, US-Dollar- und EM-Währungs-Indizes

Stand: 31. Januar 2021.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Quellen: T. Rowe Price, J.P. Morgan Emerging Market Currency Index, US-Dollar-Index und J.P. Morgan GBI-EM Global Diversified Composite (siehe „Zusätzliche Angaben“). Januar 2003 bis Januar 2021. EM- Währungsindex: Juli 2010 bis Januar 2021.

Wenig überraschend korreliert die Performance von EM-Lokalwährungsanleihen negativ mit dem US-Dollar, jedoch positiv mit den entsprechenden EM-Währungen, bei denen wir einige Aufwertungspotenziale sehen – teilweise aufgrund ihrer sehr niedrigen Notierungen, teilweise aber auch, weil die Schwellenländer (wie oben erläutert) von einigen wirtschaftlichen Vorteilen profitieren (wobei EM-Währungen vor allem von den aktuell hohen Renditen profitieren dürften, und weniger von den erwarteten Renditerückgängen).

Wir glauben, dass der US-Dollar an Wert verlieren wird, weil er, anders als vor der Pandemie, nicht länger von Zinsvorteilen profitiert. Zudem haben die massiven fiskal- und geldpolitischen Konjunkturprogramme das Dollarangebot enorm in die Höhe getrieben. Wer in EM-Lokalwährungsanleihen investiert, positioniert sich tatsächlich sowohl in EM-Staatsanleihen als auch in EM-Währungen. Wir glauben, dass die Gesamtrendite der Assetklasse in den kommenden zehn Jahren vor allem durch die günstige Bewertung der EM-Währungen gestützt wird – und nicht notwendigerweise durch die Bewertungen bzw. Spreads von EM-Anleihen.

4. Diversifizierungsvorteile: Risiken, die zu beachten sind

EM-Lokalwährungsanleihen zählen zu den Risikoassets. In turbulenten Phasen weiten sich die Spreads von EM-Lokalwährungsanleihen tendenziell aus, da die Anleger eine höhere Risikoprämie dafür verlangen, dass sie risikoreichere Anleihen von Schwellenländern halten anstatt Anleihen von Industrieländern, die mit geringeren Risiken behaftet sind. Zudem sinkt der Wert von EM-Währungen üblicherweise, wenn die Anleger aus dem Risiko gehen und in sichere Währungen wie den US-Dollar flüchten. EM-Lokalwährungsanleihen sind daher eine volatile Assetklasse, die sowohl von der Entwicklung der EM-Währungen als auch von der Spreadentwicklung bei den entsprechenden Anleihen abhängig ist.

Aus diesen Gründen sollten EM-Lokalwährungsanleihen nur als Beimischung eines gut diversifizierten Portfolios in Betracht gezogen werden. Auch wenn es auf den ersten Blick unlogisch scheinen mag, lässt sich in einem auf Wachstum ausgerichteten Portfolio durch eine kleinere Allokation in EM-Lokalwährungsanleihen tatsächlich das Risiko potenziell senken, da EM-Lokalwährungsanleihen mit anderen traditionellen Assetklassen nicht perfekt korrelieren. So beträgt die Korrelation zwischen EM-Lokalwährungsanleihen und globalen Aktien bzw. Investment-Grade-Anleihen der Industrieländer 0,7 bzw. 0,3.1

5. Aktive Portfolioverwaltung: Zahlreiche Möglichkeiten, um Wertsteigerungspotenziale zu nutzen

Wir glauben, dass bei der Allokation in EM-Lokalwährungsanleihen ein aktiver Investmentansatz von Vorteil sein kann. Dafür gibt es zwei Gründe. Der erste bezieht sich auf die Performance. EM-Lokalwährungsanleihen nutzen drei Renditequellen: 1. Kuponerträge, 2. Kapitalgewinne/-verluste aufgrund der Zinsentwicklung (Durationsrisiko) und 3. Währungsgewinne/-verluste (Währungsrisiko). Während das Währungsrisiko der stärkste (und volatilste) Treiber für die kurzfristige Performance darstellt, ist für die langfristige Performance der (tendenziell am wenigsten volatilste) Kuponertrag wichtiger. Ein aktiver Ansatz, der sich auf die Vereinnahmung der Kuponerträge, auf eine umsichtige Steuerung der Währungsrisiken sowie auf das Vermeiden hoher Durationsrisiken konzentriert, kann unseres Erachtens kontinuierliche Performancesteigerungen erzielen.

Der zweite Grund, warum bei EM-Lokalwährungsanleihen unseres Erachtens ein aktives Management vorteilhaft ist, liegt darin, dass die Assetklasse ein sehr breites Spektrum an Anlagechancen umfasst – und an Emittenten, darunter China, Mexiko, Brasilien, Südafrika, Russland und Polen. Zugleich bieten EM-Lokalwährungsanleihen eine breite Reihe an Möglichkeiten zur Diversifizierung über unterschiedliche Zinszyklen hinweg. Für erfahrene aktive Vermögensverwalter bietet die Assetklasse zahlreiche Gelegenheiten, um durch Titelauswahl, Länderallokation und ein umsichtiges Durations- und Währungsmanagement attraktive Wertsteigerungspotenziale zu nutzen – zum einen, weil EM-Lokalwährungsanleihen weniger stark analysiert werden als beispielsweise Investment-Grade-Anleihen der Industrieländer, zum anderen, weil wegen der hohen Volatilität häufig eine Divergenz zwischen dem Kurs und dem inneren Wert der Anleihen besteht. In einem Umfeld mit niedrigen Zinsen und engen Spreads spielen die Renditepotenziale durch aktives Management eine umso größere Rolle.

Vorsprung in Sachen ESG

Abgesehen von den Anlagevorteilen der EM-Lokalwährungsanleihen sind staatliche Emittenten aus Schwellenländern, die in der Lage sind, die Kapitalmärkte über auf ihre eigene Währung lautende Anleihen zu erschließen, statistisch gesehen zuverlässiger als Emittenten, denen diese Möglichkeit verwehrt ist. Länder mit lokalen Märkten, die für internationale Investoren zugänglich sind, haben in der Regel die notwendigen regulatorischen Verbesserungen vorgenommen und einen institutionellen Rahmen entwickelt, um sich zu etablieren. Dies geht Hand in Hand mit einer durchschnittlich höheren Kreditqualität der Anlageklasse und einem potenziell besseren ESG-Scoring.

Wir sind der Meinung, dass EM-Lokalwährungsanleihen sowohl strategische als auch taktische Chancen bieten und im Vergleich zu anderen EM-Assets bessere durchschnittliche ESG-Bewertungen aufweisen. In einem Marktumfeld mit in vielen Bereichen überzogenen Bewertungen, engen Spreads und niedrigen Renditen sollten Anleger EM-Lokalwährungsanleihen als potenzielle Ertrags- und Wachstumsquelle in ihren Portfolios in Betracht ziehen.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

März 2021 / INVESTMENT INSIGHTS