Juni 2021 / MARKET OUTLOOK

Anlageideen für die nächsten 12 Monate

Wie Sie Ihr Portfolio auf die kommenden Risiken und Chancen ausrichten

Auf den Punkt gebracht

- Wir gehen davon aus, dass die Post-COVID-Erholung anders verläuft als jeder andere Aufschwung in der Geschichte, weshalb das aktuelle Umfeld für Anleger äußerst unberechenbar ist.

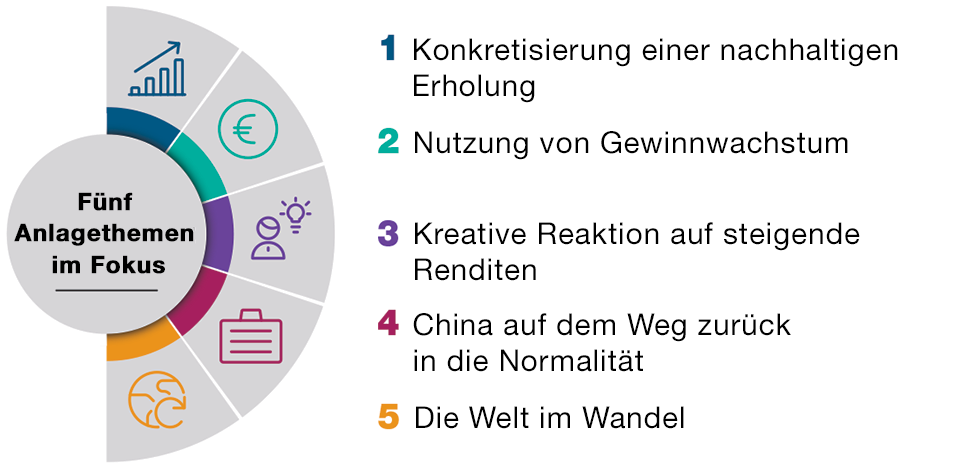

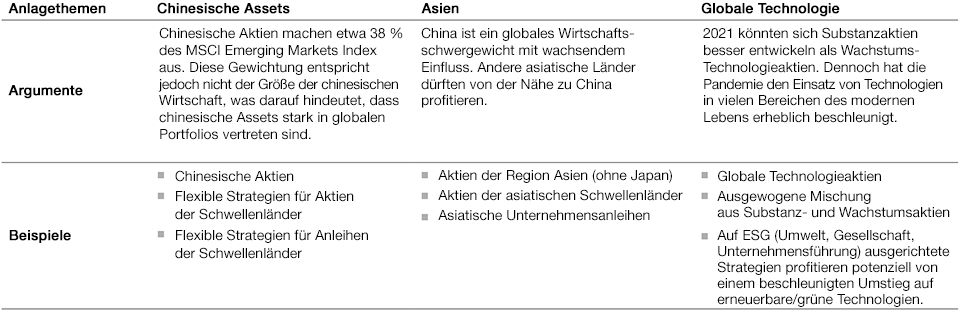

- In den kommenden 12 Monaten dürften fünf Themen wesentlich sein: die Nachhaltigkeit der Erholung, das Wachstum der Unternehmensgewinne, die steigenden Anleiherenditen, Chinas Rückkehr in die Normalität und die Welt im Wandel.

- Auf der Grundlage der fünf Schwerpunktthemen haben wir jeweils drei Ansätze für die Umsetzung im Portfolio entwickelt.

Selten haben Anleger derart außergewöhnliche Zeiten erlebt. Die Wirtschaftserholung in diesem Jahr dürfte ebenso beispiellos sein wie die Lockdowns, die die Weltwirtschaft seit Beginn der Pandemie zum Erliegen gebracht haben. Dabei kommt die Wirtschaft wesentlich schneller in Schwung als erwartet, wobei einige Länder und Regionen bereits einen V-förmigen Aufschwung erleben. Im zweiten Halbjahr 2021 dürfte sich das Wachstum weiter beschleunigen, insbesondere in den USA.

Allerdings haben sich die staatliche Wirtschaftspolitik und das Umfeld an den Finanzmärkten so massiv verändert, dass sich die meisten Anleger mit den neuen Bedingungen nach wie vor schwertun. Zugleich herrscht nach wie vor ein hohes Maß an Ungleichgewichten und Unwägbarkeiten. Wir glauben, dass dieser Anpassungsprozess im zweiten Halbjahr 2021 Chancen und Risiken für Anleger mit sich bringt. Gleichzeitig bietet ein solches Umfeld für kreative Manager, die in der Lage sind, über den Tellerrand zu blicken, die Chance, die Vorteile der aktiven Portfolioverwaltung voll auszuschöpfen.

Unsere fünf Anlagethemen

Abbildung 1: Wie Sie Ihr Portfolio auf die kommenden 12 Monate vorbereiten

Wir bewegen uns zurzeit auf Neuland, und viele Merkmale, die eine „normale“ Wirtschaftserholung üblicherweise ausmachen, sind auf den Kopf gestellt. Beispiele dafür sind die strammen Bewertungen, das hohe private Sparvermögen und die stark steigende Verschuldung. Unseres Erachtens wird die Entwicklung der Wirtschaft und der Finanzmärkte in den kommenden 12 Monaten und darüber hinaus von fünf wesentlichen Themen abhängen:

Konkretisierung einer nachhaltigen Erholung

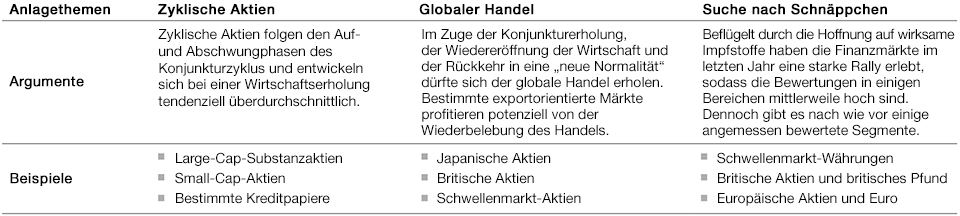

1. Konkretisierung einer nachhaltigen Erholung

Die globale Wirtschaft erholt sich derzeit wesentlich schneller als nach früheren Rezessionen. Viele Länder passen sich zunehmend an ein „Leben mit Corona“ an und fahren mithilfe enormer fiskal- und geldpolitischer Stützungsmaßnahmen ihre Wirtschaft wieder hoch. Zugleich haben die Verbraucher aufgrund der beschränkten Konsummöglichkeiten während der Lockdowns in der Pandemie ein beachtliches Sparvermögen zur Seite gelegt, zumal sie für Verdienstausfälle von der öffentlichen Hand entschädigt wurden. Die fiskalpolitischen Stützungsprogramme werden zwar fortgesetzt, jedoch bestehen zwischen den Ländern und Regionen erhebliche Unterschiede. Mit dem fortschreitenden Wirtschaftsaufschwung rücken zudem die hohe Verschuldung und potenzielle Steuererhöhungen wieder in den Fokus.

Ebenfalls beispiellos ist die Bedeutung der Wiederherstellung der öffentlichen Gesundheit durch die Impfkampagnen. Diese nehmen zunehmend Fahrt auf – jedoch in sehr unterschiedlichem Tempo. Viele Regionen der Welt befinden sich im Wettlauf zwischen den Impfkampagnen und der Verbreitung neuer Corona-Mutationen. Die Zentralbanken haben ihre Bereitschaft signalisiert, die lockere Geldpolitik so lange fortzuführen, bis der Aufschwung auf festen Füßen steht und die Arbeitslosigkeit wieder auf Vorkrisenniveau gesunken ist. Die US-Notenbank (Fed) hat in einem gut kommunizierten Schritt verlauten lassen, dass sie bereit ist, zunächst Inflationsdruck aufzubauen, bevor sie an der Zinsschraube dreht.

Auch wenn die Fundamentaldaten – Wachstum, Inflation, Zinsen, Kreditspreads und Bewertungen – nach wie vor wichtig sind, sollten sie von den Anlegern in diesem außergewöhnlichen Umfeld mit besonderer Vorsicht interpretiert werden. Die Rückkehr in die „Normalität“ wird wesentlich davon abhängen, welche Gestalt die Post-COVID-Wirtschaft annimmt und wie schnell die Krise überwunden werden kann. Während die – hoffentlich nachhaltige – Konjunkturbelebung weiter Fahrt aufnimmt, sollten Anleger die mit einer ungleichmäßigen Wirtschaftserholung verbundenen Risiken genau im Blick haben und Anlagechancen in Verbindung mit der globalen Wachstumserholung ergreifen.

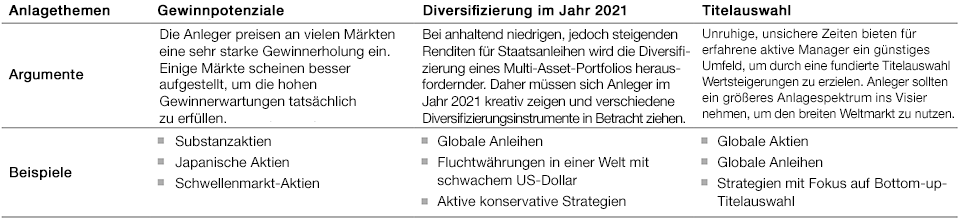

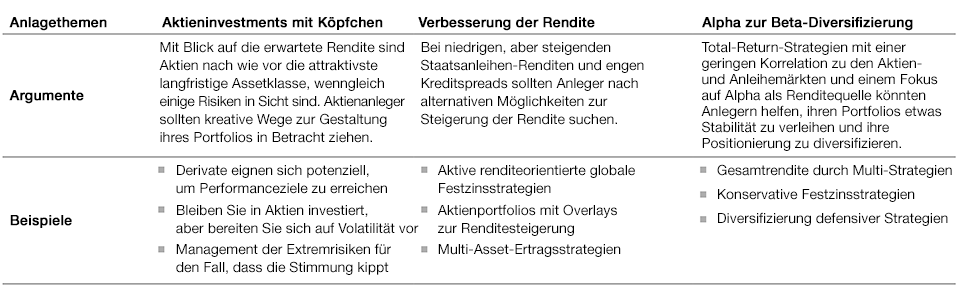

2. Nutzung von Gewinnwachstum

Die meisten Assetklassen sind mittlerweile historisch hoch bewertet. Das lässt die Sorge um einen potenziell übertriebenen Optimismus der Anleger aufkommen. Tatsächlich finden wir in verschiedenen Bereichen Hinweise auf einen „irrationalen Boom“, so etwa bei Börsengängen, Zweckgesellschaften (SPACs) und Kryptowährungen. Ebenso ist die Nachfrage in bestimmten Teilen der Sektoren Software und Elektrofahrzeuge in die Höhe geschossen. Die meisten regionalen Aktienmärkte und Sektoren erscheinen historisch teuer – selbst wenn man die niedrigen Zinsen und die gegenüber langfristigen Anleihen nach wie vor höheren Renditen berücksichtigt.

Gewinnwachstum nutzen

Wir glauben, dass das aktuelle Umfeld noch eine Weile anhalten wird. Letztlich könnten die ohnehin schon hohen Bewertungen noch weiter steigen. Dennoch wird es schwieriger, nachhaltige Gewinnpotenziale zu finden. Trotz der hohen Bewertungen der großen Tech-Konzerne gibt es wesentliche Unterschiede zur Blase der späten 1990er Jahre. Die Unternehmen im S&P 500, deren Aktien zurzeit am teuersten sind, weisen heute deutlich höhere Gewinnmargen auf. Zugleich machen Aktien mit einem hohen KGV einen erheblich größeren Anteil der Gewinne im S&P 500 aus.

Ob die aktuellen Bewertungen aufrechtzuerhalten sind, wird weitgehend davon abhängen, ob sie durch ein beschleunigtes Gewinnwachstum unterfüttert werden. Die langfristigen strukturellen Impulse sind nach wie vor intakt. Zugleich eröffnet eine zyklische Erholung potenziell Anlagechancen in Marktsegmenten, die unter solchen Marktbedingungen tendenziell ein starkes Gewinnwachstum erzielen, darunter Substanzaktien aus Japan und den Schwellenländern. Aufgrund der anhaltenden wirtschaftlichen und geschäftlichen Störungen halten wir jedoch eine breite Diversifizierung und eine sorgfältige Titelauswahl für entscheidend.

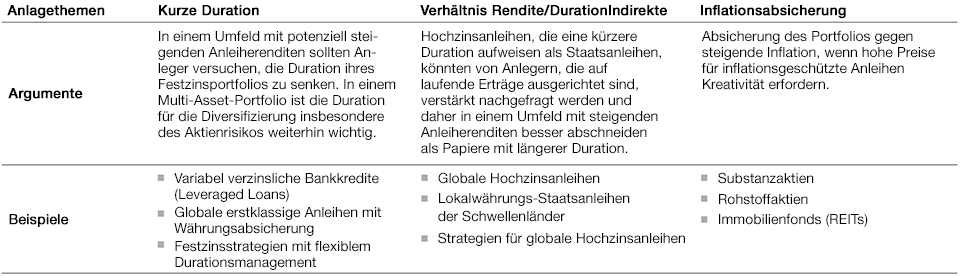

3. Kreative Reaktion auf steigende Renditen

Die kurzfristigen Zinsen pendeln nach wie vor um Null herum. Zugleich zeigen die großen Zentralbanken derzeit keine Neigung, an der Zinsschraube zu drehen (die Futures-Märkte haben ihre Erwartungen für eine erste Erhöhung der US-Zinsen auf Mitte 2022 verschoben). Dennoch sind die Anleiherenditen Anfang 2021 deutlich gestiegen, da die Märkte allmählich höhere Wachstums- und Inflationserwartungen einpreisen. Eine „geordnete“ Reflation ist sowohl für die Gesamtwirtschaft als auch für die Kreditvergabe positiv, da sie die Erwartung eines höheren Wirtschaftswachstums widerspiegelt. Auf der anderen Seite könnte ein deutlicher und abrupter Renditeanstieg negativ auf die Finanzmärkte wirken und die Finanzierungsbedingungen verschärfen.

Kreative Reaktion auf steigende Renditen

Steigende Renditen, eine Versteilerung der Renditekurve und Unsicherheit darüber, wann die Fed die Zinsen erhöht, könnten in der zweiten Jahreshälfte 2021 weitere Volatilität auslösen. In einem solchen Umfeld halten wir Hochzinsanleihen, variabel verzinsliche Bankdarlehen (Leveraged Loans) sowie auf Hart- oder Lokalwährung lautende Schwellenmarktanleihen für interessant. Aufgrund der erheblich niedrigeren Kreditspreads ist allerdings der Spielraum für Fehler bei der Auswahl der Assetsegmente und Einzeltitel relativ klein.

Die Anleger werden bei der Verwaltung ihrer Festzinspapiere einiges an Kreativität aufbringe müssen. Strategien wie die Diversifizierung des Aktienrisikos mit Lokalwährungs-Staatsanleihen, mit denen sich bislang attraktive Gesamtrenditen und Kuponerträge erzielen ließen, funktionieren möglicherweise nicht länger. Auch die Absicherung gegen Inflationsrisiken über inflationsgebundene Anleihen erscheint nach den letzten Kurssteigerungen weniger attraktiv.

4. China auf dem Weg zurück in die Normalität

Chinas außerordentlicher wirtschaftlicher, sozialer und finanzieller Wandel der letzten zwei Jahrzehnte scheint sich durch die Corona-Pandemie noch zu beschleunigen. Dem Land gelingt es vergleichsweise gut, die Pandemie einzudämmen und hat relativ moderate politische Maßnahmen ergriffen. Daraus resultierend bietet China heute für Anleger nicht nur höhere Anleiherenditen und überdurchschnittliche Gewinnwachstumspotenziale, sondern auch angemessene Bewertungen. Der chinesische Markt bietet enorme Alpha-Potenziale in vielfältigen Wachstumsmärkten beispielsweise in den Bereichen Konsum und Gesundheit, die alle durch den demografischen Wandel, technologische Innovationen (China macht inzwischen den wesentlichen Anteil der weltweiten Börsengänge aus) und dem Bemühen um Nachhaltigkeit gestützt werden.

Diese Anlagechancen sind mitunter komplex und nicht ohne Risiken. Chinas wachsendes globales wirtschaftliches und finanzielles Gewicht – und seine politischen Konflikte mit den USA – werden für die Anleger im zweiten Halbjahr 2021 und darüber hinaus die wichtigsten Themen sein, die Sie im Auge behalten müssen. Die Handelsspannungen bestehen auch unter der neuen US-Regierung weiter fort. Ein weiterer wesentlicher Punkt ist Chinas Bestreben, sich bei kritischen Technologien eine führende Position zu sichern. Darüber hinaus gehen die chinesischen Regulierungsbehörden gegen die bei ausländischen Investoren beliebten inländischen E-Commerce-Riesen vor.

Während die Fiskalausgaben in den USA die Inflationsdebatte dominieren, zieht das Kreditwachstum in China an – eine wichtige globale Wachstumsdynamik, die im weiteren Verlauf des Jahres zu beobachten sein wird. Der chinesische Drache dürfte weiter aufsteigen, doch sein Flug dürfte nicht gradlinig verlaufen.

China auf dem Weg zurück in die Normalität

Die Welt im Wandel

5. Die Welt im Wandel

Das Auftauchen der Welt aus der Pandemie und die Erholung der Weltwirtschaft dürften kaum glatt und linear verlaufen. Die Märkte für Risikoassets wie Aktien und Unternehmensanleihen haben von einem günstigen Umfeld mit massiven Stützungsprogrammen und dem zunehmenden Optimismus profitiert. Da die Stützung nach und nach zurückgefahren wird und sich die Stimmung einem Höhepunkt nähert, sollten die Anleger auf volatile und turbulente Märkte vorbereitet sein.

In einer Welt, die sich so rasant verändert wie heute, haben viele Paradigmen, die in den letzten zehn Jahren bei der Portfolioverwaltung wesentlich waren, keinen Bestand mehr. Die Renditen von Staatsanleihen steigen ausgehend von einem niedrigen Niveau, die Bewertungen in vielen Märkten sind erhöht, und die weltweite Demografie, technologische Disruption und globale geopolitische Kräfte entwickeln sich weiter. Anleger sollten sich genau überlegen, wie sie ihre Portfolios während dieser strukturellen Umbrüche verwalten, denn was einmal war, dürfte nicht so bleiben. Letztlich ist es nicht ratsam, einfach die Vergangenheit zu extrapolieren, um ein Portfolio zukunftsfest zu machen.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Mai 2021 / INVESTMENT INSIGHTS

Juni 2021 / INVESTMENT INSIGHTS