November 2020 / MARKET OUTLOOK

COVID-19 verändert das US-Hochzinsuniversum

Die Assetklasse verzeichnet steigende Bonitätsrückstufungen und Zahlungsausfälle

Rekordhohe Bonitätsrückstufungen und sprunghaft steigende Zahlungsausfälle haben den US-Markt für Hochzinsanleihen seit Ausbruch der Corona-Pandemie umgewälzt. Während die Turbulenzen interessante Gelegenheiten zum Kauf erstklassiger Titel eröffnet haben, die im Falle einer anhaltenden Markterholung starke Kursgewinne erwarten lassen, dürften die hohen Kreditrisiken auf kurze Sicht nicht nachlassen.

Am US-Markt hat die Zahl der Unternehmen, die ihren Investment-Grade-Status verloren haben („Fallen Angels"), in den letzten drei Quartalen ein neues Rekordhoch erreicht. In der Folge ist der Anteil von BB-Anleihen im ICE BofA US High Yield Constrained Index seit Ausbruch der Pandemie von rund 49% auf knapp 56% gestiegen. Dieser Trend ist nicht nur in den USA, sondern weltweit zu beobachten: Immer mehr Anleihen verlieren ihren Investment-Grade-Status. So erwartet S&P Global Ratings in diesem Jahr internationale Fallen-Angel-Anleihen im Volumen von 640 Milliarden Dollar – ein deutliches Plus im Vergleich zum bisherigen Allzeithoch von 486,86 Milliarden Dollar, das im Jahr 2005 verbucht wurde.

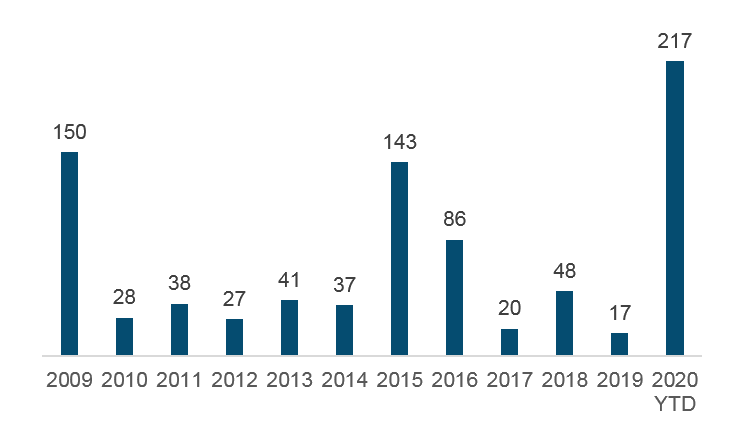

Das Volumen von Fallen-Angels-Anleihen dürfte 2020 auf ein Rekordhoch steigen

Bis Ende des dritten Quartals wurden Investment-Grade-Anleihen im Wert von 217 Milliarden US-Dollar auf den US-Hochzinsmarkt geschwemmt

Angaben in US-Dollar (USD)

Stand: 30. September 2020

Quellen: J.P. Morgan, Moody’s Investors Service, S&P

Der massive Anstieg lässt sich dadurch erklären, dass viele Unternehmen bereits vor Ausbruch der Corona-Pandemie finanzielle Risiken eingegangen sind – und sich ihre Ertragslage seitdem deutlich verschlechtert hat. Da auch größere Unternehmen von den Bonitätsrückstufungen nicht ausgenommen sind, macht sich die Entwicklung unmittelbar in den Indizes für Hochzinsanleihen bemerkbar. Ein Beispiel ist der Autobauer Ford, der im März seinen Investment-Grade-Status verloren hat – wodurch auf einen Schlag Anleihen im Wert von 36 Milliarden Dollar auf den Hochzinsmarkt geschwemmt wurden. Betroffen sind auch andere Schwergewichte wie Kraft Heinz, Macy’s und Occidental Petroleum, durch deren Herabstufung ebenfalls Anleihen in Milliardenhöhe auf den Hochzinsmarkt gelangt sind. In der Folge ist in den Indizes für Hochzinsanleihen der Anteil an BB-Anleihen, die Gesamtduration (Zinssensitivität) und das Gesamtvolumen deutlich gestiegen.

Parallel dazu nehmen auch die Ausfallraten bei US-Hochzinspapieren zu. Diese erreichten im August nach Berechnungen von Moody's Investors Service im gleitenden 12-Monats-Durchschnitt 8,7% – gegenüber 3,2% im August des Vorjahres und einem Allzeithoch von 14,7% nach der globalen Finanzkrise. Besonders betroffen von den diesjährigen Zahlungsausfällen ist der Energiesektor, der aufgrund der massiv einbrechenden Energienachfrage und Ölpreise seit März besonders unter Druck steht. Die Folgen der Ausfälle wurden außerdem dadurch verstärkt, dass die Erlösquoten im Energiesektor, der etwa 13% des US-Hochzinsmarktes ausmacht, ebenfalls erheblich niedriger ausfielen als sonst.

Aufgrund der hohen Unsicherheit ist Liquidität entscheidender denn je

Die meisten Branchen, die von der Corona-Krise hart getroffen wurden, werden sich davon wieder erholen. Sobald die pandemiebedingten Beschränkungen des Alltagslebens gelockert werden, werden die Menschen in die Restaurants, Hotels, Kasinos und Theater zurückkehren – und vermutlich auch auf die Kreuzfahrtschiffe. Indes steht in den Sternen, wann es so weit sein wird. Denn dies hängt entscheidend vom weiteren Verlauf der Corona-Pandemie und potenziell neuen Lockdowns ab. Für die Anleger kommt es in diesem Umfeld mehr denn je darauf an, mit eingehenden Analysen zu erkennen, welche Unternehmen in der Lage sind, diese Krise zu meistern oder sogar gestärkt aus ihr hervorzugehen.

Bei der Auswahl der Unternehmen konzentrieren wir uns derzeit vor allem auf Faktoren wie Anlagendeckung und Liquidität, da der Ausbruch der Pandemie viele Unternehmen vor allem in diesen Bereichen vor große Herausforderungen gestellt hat: Während die Emittenten in normalen Jahren lediglich einen niedrigen bis mittleren Prozentsatz der Erlöse aus Neuemissionen für allgemeine Unternehmenszwecke einsetzen, waren es 2020 rund 26%. Daran zeigt sich, dass sich die Unternehmen Kapital beschafft haben, um wegen der hohen Unsicherheit das Liquiditätspolster zu festigen. Welche Unternehmen in den stark betroffenen Sektoren die Krise überleben werden, hängt in hohem Maße davon ab, ob sie für den Fall weiterer Infektionswellen genügend Barpuffer in ihrer Bilanz vorhalten und ob ihre Geschäftsmodelle robust genug sind.

US-Wahlen im November haben vor allem für den Energie- und Gesundheitssektor Folgen

Die Corona-Krise stellt die Unternehmen weiter vor große Herausforderungen. Solange weitere Infektionswellen drohen und ein wirksamer Impfstoff fehlt, droht nach wie vor eine schwerwiegende Unterbrechung der Lieferketten, wenn neue Lockdowns verhängt werden. Indessen dominieren am US-Hochzinsmarkt stark die inländischen Emittenten, während ausländische Papiere lediglich einen Anteil von rund 12% ausmachen, wovon ein Großteil aus Europa stammt. Daher ist der Markt vor ausländischen Ereignisrisiken in gewissem Maße geschützt.

Doch Risiken bestehen auch im Inland, beispielsweise aufgrund der Präsidentschaftswahlen. Sollte der demokratische Kandidat Joe Biden im November das Rennen machen, dürfte die Regierungspolitik in einigen Bereichen wieder stärker in den Fokus rücken, so beispielsweise im Energiesektor, der am Hochzinsmarkt den größten Anteil innehat. Diese Unternehmen könnten durch den 1,7 Billionen Dollar schweren Klimaschutzplan von Joe Biden unter Druck geraten, der sich verpflichtet hat, die Nutzung erneuerbarer Energien im Verkehrs-, Strom- und Bausektor erheblich zu steigern. Dies wäre eine deutliche Kehrtwende von der Politik der Trump-Regierung, die sich auf die Ausweitung der Öl- und Gasbohrungen auf bundesstaatlichen und offshore-Flächen konzentriert und keinerlei Verpflichtung zur Umkehrung des Klimawandels eingeht.

Das Wahlergebnis wird aber auch für den Gesundheitssektor relevant sein. Sollte Trump eine zweite Amtszeit regieren, wird er sich weiter darum bemühen, den unter Barack Obama verabschiedeten Affordable Care Act (ACA) abzuschaffen, was inländischen Arzneimittelherstellern und großen Versicherern zugutekäme. Der Gesundheitssektor macht etwas mehr als 9% des US-Hochzinsmarktes aus, wovon etwa 4% auf Krankenhäuser und Gesundheitseinrichtungen entfallen. Diese wären von der Abschaffung des ACA besonders betroffen, da etwa 20 Millionen US-Bürger den Anspruch auf im Rahmen des ACA versicherte Krankenhausaufenthalte verlieren würden.

Im Gegensatz dazu will Biden den ACA erweitern und stärken. Dies wiederum wäre voraussichtlich für US-Pharmaunternehmen nachteilig, weil die Eintrittsbarrieren für ausländische Arzneimittelhersteller sinken könnten. Bidens Pläne, der Bevölkerung eine neue staatliche Krankenversicherungsoption anzubieten, dürfte auch den etablierten größeren Versicherern kaum gefallen. Hingegen könnten Biotechunternehmen und Gerätehersteller von seinem Versprechen profitieren, verstärkt Corona-Tests durchzuführen und neue Therapien zu fördern.

Wichtig dabei ist, dass die Politik der nächsten Regierung nicht alleine davon abhängt, wie der nächste Präsident heißt. Ebenso entscheidend wird der Ausgang der beiden Kongresswahlen sein. Sollten die Demokraten nicht nur die Präsidentschaftswahl gewinnen, sondern auch die Mehrheit im Senat und im Repräsentantenhaus erlangen, wäre Biden mit einem klaren Mandat ausgestattet, um einschneidende Maßnahmen, darunter die Erhöhung der Körperschaftsteuer, umzusetzen. Dies wäre im Falle einer Spaltung von Senat und Repräsentantenhaus erheblich schwieriger.

Keine Renditen zum Nulltarif

Obwohl die außergewöhnlichen Einstiegspunkte, die sich nach der massiven Verkaufswelle bei Hochzinsanleihen zu Beginn der Corona-Krise eröffnet hatten, wieder der Vergangenheit angehören, sehen wir nach wie vor einige sehr attraktive Chancen in diesem Segment. Aufgrund der anhaltend niedrigen Zinsen kommen die Anleger auf der Suche nach positiven Renditen kaum um die unteren Bonitätssegmente, beispielsweise den US-Hochzinsmarkt, herum. Trotz steigender Zahlungsausfälle verbuchte das Segment zuletzt beinahe rekordhohe Kapitalzuflüsse, woran deutlich wird, dass der Markt in hohem Maße zukunftsgerichtet ist. Insgesamt bieten US-Hochzinsanleihen derzeit ein hohes Potenzial für regelmäßige Einnahmen und moderate Gesamtrenditen.

Aufgrund der anhaltenden Marktineffizienzen und Ausfallrisiken kommt es bei Hochzinsanleihen jetzt mehr denn je darauf an, die Positionen aktiv zu verwalten. Letztlich gibt es für Anleger keine Renditen zum Nulltarif – schon gar nicht im aktuellen Umfeld. So wird es in den nächsten zwölf Monaten entscheidend sein, durch eine aktive Portfolioverwaltung und eine kluge Bottom-up-Auswahl regelmäßige Einnahmen zu erzielen und dabei die Gewinner von den Verlierern der Krise zu unterscheiden.

WICHTIGE HINWEISE

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen) und sollte nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe einschließlich T. Rowe Price Associates, Inc. und/oder deren verbundene Unternehmen beziehen Einkommen aus den Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Anleger erhalten ihr ursprünglich investiertes Kapital möglicherweise nicht in voller Höhe zurück.

Dieses Dokument stellt weder ein Angebot oder eine Einladung noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Dieses Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die in den Dokumenten enthaltenen Informationen und Meinungen stammen aus Quellen, die wir für zuverlässig und aktuell halten; die Richtigkeit und Vollständigkeit dieser Quellen können wir jedoch nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den angegebenen Zeitpunkt und können ohne vorherige Ankündigung ändern; sie unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt. Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

November 2020 / INVESTMENT INSIGHTS

November 2020 / INVESTMENT INSIGHTS