Giugno 2022 / MARKET OUTLOOK

In un ambiente più incerto, meglio focalizzarsi sui fondamentali

Mantenere la prospettiva sulle opportunità a lungo termine

Punti essenziali

- La rotazione globale verso i settori del mercato azionario più orientati al valore negli ultimi 18 mesi è stata particolarmente pronunciata in Giappone.

- Questo movimento non ha premiato la nostra enfasi sui fondamentali bottom-up delle società in via di trasformazione e caratterizzate da una crescita strutturale.

- In generale il Giappone mantiene buone prospettive, grazie a vari temi d'investimento secolari di lungo periodo che dovrebbero continuare a puntellare la performance.

Il contesto globale di crescita rapida post-pandemia, inflazione e tassi d'interesse in aumento emersa negli ultimi 18 mesi ha avuto un impatto tangibile sui mercati azionari, innescando nello specifico una brusca rotazione a favore dei settori più orientati al valore. Il fenomeno è risultato particolarmente evidente in Giappone, dove l'allontanamento dalla crescita a favore del valore è stato uno dei più pronunciati, fra i mercati azionari globali di rilievo. Questa tendenza non ha premiato la nostra enfasi sui fondamentali bottom-up delle società in via di transizione e caratterizzate da una crescita strutturale.

Tuttavia, siamo pienamente convinti che il nostro processo attivo e imperniato sulla ricerca possa continuare ad aggiungere valore in Giappone, in un arco di tempo più esteso. Ci aspettiamo inoltre che il mercato giapponese riceva sostegno da fattori come gli stimoli governativi, l'inflazione relativamente modesta, la trasformazione digitale in corso coi relativi progressi in termini di produttività e le tendenze di redditività del capitale (ROE) in miglioramento.

Ruolo cruciale dei fondamentali

La nostra filosofia d'investimento poggia sulla convinzione che la crescita a lungo termine dei cash flow e degli utili societari crei valore per gli azionisti. Di conseguenza, cerchiamo di offrire agli investitori performance a lungo termine, generalmente con un orizzonte temporale di tre-cinque anni, nel mercato azionario giapponese trascurato dalla ricerca. A tal fine, puntiamo a individuare società che presentano a nostro avviso una crescita sostenibile e un'attività aziendale in miglioramento, insieme a un profilo ambientale, sociale e di governance (ESG) favorevole, e investiamo attivamente in tutte le fasce di capitalizzazione.

Ci teniamo a sottolineare che non abbiamo apportato modifiche significative né al portafoglio né alla strategia nel corso dell'ultimo anno, nonostante il periodo recente di sottoperformance relativa. Stiamo continuando a fare ciò che abbiamo sempre fatto: investire attivamente in singole società con fondamentali positivi che, dal nostro punto di vista, offrono un interessante potenziale di crescita a lungo termine.

Cinque punti a favore delle azioni giapponesi

La volatilità recente non altera le prospettive a lungo termine del Giappone

1. Contesto politico stabile e stimoli a sostegno dell'economia

A livello del mercato in generale, restiamo convinti che l'azionario giapponese continui a godere di prospettive favorevoli. La ripresa dalla pandemia su scala globale aiuta i settori ciclici e orientati all'export del Giappone, mentre la riapertura dell'economia domestica dovrebbe ricevere impulso anche dal pacchetto record di stimoli fiscali da 56 trilioni di yen (490 miliardi di USD) varato dal governo, che è stato oggetto del primo annuncio importante da parte del nuovo primo ministro Fumio Kishida.1

Dopo il recente avvicendamento al timone del paese e le elezioni generali, ora si prevede un periodo tranquillo per il Giappone su questo fronte. I segnali puntano a una continuità politica con il governo Kishida e anche la prospettiva di ulteriori stimoli economici è stata bene accolta dagli investitori.

2. Tematiche secolari di lungo periodo

È difficile fare ipotesi su quanto durerà l'attuale rotazione a favore dei settori più orientati alla crescita in Giappone, ma crediamo che i temi d'investimento secolari di lungo periodo che abbiamo individuato manterranno rilevanza offrendo sostegno alla performance di molte valide società in cui abbiamo investito.

Peraltro negli ultimi 18 mesi tante di queste aziende hanno visto le valutazioni scendere a livelli che adesso risultano particolarmente allettanti, a nostro parere.

Nel breve termine, i rischi di recessione negli Stati Uniti si sono intensificati e ciò implica delle conseguenze per il Giappone, pertanto sembra prudente ridurre in parte l'esposizione al rischio ciclico. A tal fine stiamo limando alcune posizioni detenute in titoli industriali a favore di altre più difensive nel settore farmaceutico e in quello delle telecomunicazioni.

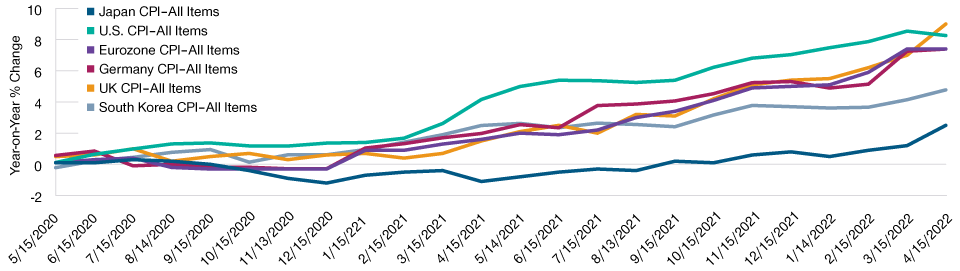

L'inflazione si annuncia più mite in Giappone

(Fig. 1) Confronto dei tassi d'inflazione annuali sui mercati principali

Al 15 aprile 2022.

IPC = indice dei prezzi al consumo.

Fonte: Refinitiv, © 2022 Refinitiv. Tutti i diritti riservati. Analisi di T. Rowe Price.

3. La trasformazione digitale del Giappone avanza di buon passo

Lo scoppio della pandemia ha acceso un faro sul Giappone mettendo in evidenza il ritardo rispetto ad altri mercati di rilievo in termini di progresso tecnologico ed efficienza in alcune aree dell'economia. L'aspetto positivo però è che questo ha creato una sensazione di urgenza riguardo ai piani governativi di investire pesantemente nell'aggiornamento della datata infrastruttura IT e delle relative capacità.

La riforma digitale è uno dei temi prioritari nel programma di governo, che ne riconosce l'importanza cruciale non solo per la modernizzazione delle imprese e dell'industria giapponesi, ma anche per colmare il divario tecnologico esistente rispetto ad altre economie mondiali di primo piano. È in quest'ottica che a settembre del 2021 è stata creata una Agenzia digitale dedicata, incaricata fra l'altro di riformare la cultura di sovra-amministrazione e migliorare l'efficienza delle imprese attraverso la digitalizzazione. L'agenzia non è gestita da burocrati statali ma con risorse provenienti dal settore privato, il che rappresenta un cambiamento positivo rispetto al passato.

Siamo convinti che questa iniziativa produrrà ricadute favorevoli accelerando il ritmo della trasformazione digitale e creando ampie opportunità d'investimento pluriennali. Per esempio, la capacità del governo di gestire efficacemente la crisi sanitaria innescata dal coronavirus è stata fortemente ostacolata da un'infrastruttura IT pesante e superata e dalla miriade di sistemi non compatibili fra le diverse amministrazioni locali. Per questo molte società del settore sanitario dovrebbero ricevere vantaggi diretti dal programma di riforma digitale.

4. Miglioramento della produttività come obiettivo prioritario

Nel complesso la forza lavoro giapponese è stata colta impreparata e ha faticato ad adattarsi al nuovo ambiente di lavoro a distanza durante la pandemia. L'esigenza improvvisa di lavorare da casa imposta dal coronavirus ha fatto emergere con prepotenza l'inadeguatezza delle risorse tecnologiche nipponiche.

Più in generale, la popolazione in età lavorativa in Giappone si sta riducendo e questo vuol dire che a trainare la crescita economica in futuro dovrà essere la maggiore produttività, ottenuta soprattutto grazie all'utilizzo più diffuso della tecnologia digitale e all'adozione di prassi lavorative più flessibili ed efficienti.

Sulla performance delle società continuano a incidere metodi di lavoro tradizionali e profondamente radicati, pertanto gli sforzi mirati a creare un ambiente lavorativo più produttivo ed efficiente probabilmente saranno premiati nel lungo periodo. Abbiamo quindi identificato diverse società di reclutamento di personale specializzato e agenzie di lavoro interinale come possibili beneficiarie di questa tendenza secolare a migliorare la produttività.

5. Approccio progressivo ai temi ESG

L'attenzione riservata all'innalzamento degli standard ESG in Giappone è diventata una tendenza di mercato molto forte, che peraltro non è soggetta ad alcun ciclo o contesto economico. L'impegno profuso dal governo, in particolare con il mastodontico Fondo d'investimento pensionistico statale (che ammette esclusivamente investimenti con solide caratteristiche ESG), si è tradotto in una maggiore consapevolezza del mercato in materia di stewardship e responsabilità societaria. Questa evoluzione in senso positivo sta acquisendo una visibilità sempre maggiore in Giappone, rafforzando ulteriormente la nostra determinazione a investire in aziende qualitativamente valide con un approccio progressivo alla sostenibilità.

La redditività del capitale è attesa in aumento

È importante notare che la pandemia non ha interrotto il processo di miglioramento della governance in corso in Giappone che si sta traducendo in un'allocazione del capitale decisamente più efficace, a sua volta potenzialmente in grado di dare un forte impulso ai corsi azionari nella prossima fase del ciclo economico.

Le società giapponesi dovrebbero riacquistare azioni proprie per un valore superiore a 32 miliardi di USD durante questo esercizio finanziario, importo doppio rispetto all'anno scorso e il più alto da 16 anni. Ci aspettiamo che riprendano a concentrarsi su queste operazioni nei prossimi trimestri, che svolgono un ruolo cruciale nell'attrarre maggiori investimenti internazionali. In Giappone il ROE è calato durante la pandemia, ma visto che gli utili delle società nipponiche sono fortemente legati all'economia globale, confidiamo di vedere un netto miglioramento di questo parametro nei prossimi trimestri.

Una vera opportunità di gestione attiva

La riapertura dell'economia domestica giapponese dovrebbe sostenere il mercato azionario, mentre le ulteriori misure di stimolo varate dal nuovo governo possono fornire un'ulteriore spinta poderosa. Gli standard di governance migliori e la crescente attenzione alla sostenibilità sono altri fattori che corroborano la nostra visione a lungo termine positiva per il paese. Con l'ingresso nella prossima fase del ciclo azionario, in un contesto di ripresa sempre più generalizzata dell'economia mondiale, siamo convinti che il Giappone sia un mercato ideale in cui adottare la gestione attiva, soprattutto considerando che resta sotto analizzato e sotto partecipato, pur continuando a mostrare dinamiche di cambiamento positive.

1 Fonte: Reuters, novembre 2021.

Rischi - Riportiamo di seguito i rischi che rivestono importanza significativa per la strategia:

Valuta—Le oscillazioni dei tassi di cambio possono ridurre i profitti o amplificare le perdite degli investimenti.

Liquidità—Il rischio di liquidità riflette la possibilità che determinati titoli diventino difficilmente valutabili o negoziabili a un prezzo equo nell'arco di tempo desiderato.

Small e mid cap—I prezzi dei titoli delle società di piccole e medie dimensioni possono essere più volatili rispetto a quelli delle azioni di società a capitalizzazione più alta.

Stile—Il rischio connesso allo stile può influire sulla performance dal momento che stili di investimento diversi raccolgono più o meno favore a seconda delle condizioni di mercato e dell'atteggiamento degli investitori.

Rischi dei portafogli in generale

Azionario—Le azioni possono perdere valore rapidamente per diverse ragioni e anche mantenere prezzi bassi a tempo indeterminato.

ESG e sostenibilità—Il rischio ESG e di sostenibilità può tradursi in un impatto negativo rilevante sul valore di un investimento e sulla performance del portafoglio.

Concentrazione geografica—Il rischio di concentrazione geografica può determinare una maggiore dipendenza della performance dalle condizioni sociali, politiche, economiche, ambientali o di mercato vigenti nei paesi o nelle regioni in cui sono concentrati gli asset del fondo.

Copertura—Le attività di copertura implicano costi e possono funzionare solo parzialmente, non essere fattibili in alcuni momenti oppure fallire completamente l'obiettivo.

Portafogli di investimento—L'investimento in portafogli comporta determinati rischi evitabili investendo direttamente nei mercati.

Gestione—Il rischio di gestione può sfociare in potenziali conflitti di interesse riguardanti le obbligazioni del gestore degli investimenti.

Mercato—Il rischio di mercato implica l'esposizione a perdite provocate da variazioni inattese di un'ampia gamma di fattori.

Operativo—Il rischio operativo può generare perdite derivanti da situazioni avverse provocate da persone, sistemi e/o processi.

Informazioni importanti

Il materiale ha solo scopo informativo e/o di marketing e non è un consiglio o una raccomandazione di investimento. Consigliamo ai potenziali investiori di richiedere una consulenza legale, finanziaria e fiscale indipendente prima di assumere qualsiasi decisione di investimento. I rendimenti passati non sono indicativi di quelli futuri. Il valore di un investimento puó oscillare e gli investitori potrebbero non ottenere l'intero importo investito.

Il materiale non è stato verificato da alcuna autorita di vigilanza in alcuna giurisdizione.

Informazioni e opinioni sono ottenute/ tratte da fonti ritenute affidabili ma non garantiamo completezza ed esaustivitá, né che eventuali previsioni si concretizzino. I pareri contenuti sono soggetti a cambiamento senza preavviso e possono differire da altre società del gruppo T. Rowe Price.

È vietata la diffusione, in qualsiasi forma, della pubblicazione e/o dei suoi contenuti. Il materiale è destinato all’uso esclusivo in Italia. Vietata la distribuzione retail.