Febbraio 2021 / INVESTMENT INSIGHTS

5 motivi per investire in bond locali emergenti

Il settore brilla grazie ai rendimenti interessanti e alla convenienza delle valute

Punti chiave

- Le valutazioni interessanti e una possibile svolta nel ciclo del dollaro USA sono i driver principali delle valute emergenti.

- In un mondo con rendimenti obbligazionari molto bassi o addirittura negativi nei Paesi sviluppati, i bond locali dei mercati emergenti offrono un reale potenziale di reddito.

- La bassa duration e i potenziali flussi in entrata sono di supporto alle obbligazioni locali emergenti.

Le obbligazioni locali dei mercati emergenti rappresentano un'opportunità interessante per gli investitori che vanno a caccia di rendimento. Hanno tra i "ritorni" più alti attualmente disponibili nel mondo del reddito fisso e le loro valute potrebbero trarre beneficio da un dollaro USA ormai a fine ciclo. Abbiamo individuato cinque fattori che a nostro avviso dovrebbero supportare questa asset class, troppo spesso sottovalutata.

Il fascino delle obbligazioni locali emergenti

1. Il "fascino" delle valute

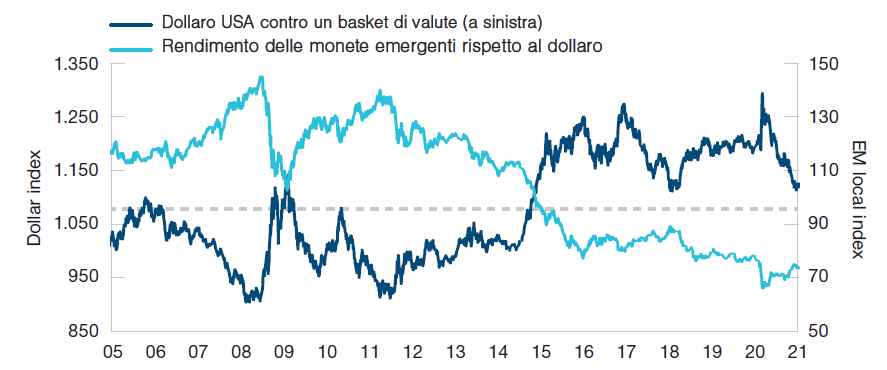

Siamo convinti che le valute dei Paesi in via di sviluppo siano ancora attraenti, in virtù del cambio di passo del dollaro USA. Il rialzo degli ultimi dieci anni del biglietto verde ha penalizzato le monete emergenti, che tra il 2010 e il 2021 si sono deprezzate di circa il 43%. Nello stesso periodo di tempo, invece, il dollaro è salito dell'11%. Questo ci suggerisce che nel medio termine le valute dei mercati emergenti potrebbero tornare a guadagnare terreno sul biglietto verde.

2. Il dollaro debole fa bene ai bond locali

Il dollaro si trova a un punto di svolta, con diversi indicatori (tra cui la politica ultra-accomodante della Fed e gli ampi squilibri sia interni sia esterni) che sembrano preannunciare una futura debolezza del biglietto verde. In questo scenario, le valute emergenti potrebbero iniziare a rafforzarsi sul dollaro ma, come mostra la nostra ricerca, la strada verso il fair value che abbiamo stimato è ancora lunga.

L'apprezzamento della valuta è sicuramente un elemento positivo per le obbligazioni locali emergenti. Questo perché i rendimenti dei bond sono influenzati da tre elementi: l'interesse, il prezzo e la valuta. Una moneta emergente che si rafforza sul dollaro, dunque, avrà un impatto positivo sulla performance, guidando i guadagni e i nuovi flussi in entrata.

3. Il rendimento ormai è una rarità

La forza del dollaro sta diminuendo

È l'ora della svolta per le valute emergenti?

Dati al 31 gennaio 2021. I rendimenti passati non sono indicativi di quelli futuri. Fonte: Bloomberg. Si prega di fare riferimento alle informazioni aggiuntive per ulteriori comunicazioni sulla fonte. BBDXY è il Bloomberg dollar spot index. L'indice EM FX è il rendimento del JP Morgan GBI - EM rapportato al dollaro.

Nel mondo del reddito fisso, il debito locale dei Paesi in via di sviluppo rappresenta una fonte di reddito ormai sempre più rara. A oggi sul mercato ci sono oltre 16 trilioni di dollari 1 di obbligazioni con rendimento negativo. A fine di gennaio, i bond in valuta locale dei mercati emergenti mostravano un rendimento medio del 4,27%, che si raffronta con lo 0,65% del Treasury e il -0,58% del Bund.

Considerando che le principali banche centrali resteranno accomodanti ancora per un po', è improbabile che questo quadro cambi radicalmente nel breve periodo. Di conseguenza, diventerà sempre più importante riuscire ad assicurarsi una fonte di rendimento.

4. Duration attraente

Ma il rendimento non è l'unico elemento dirimente. Anche la duration più corta fa pendere l'ago della bilancia verso le obbligazioni in valuta locale dei mercati emergenti. La durata finanziaria dei bond cosiddetti "core" è più lunga, e questo fa aumentare la volatilità e la sensibilità alle variazioni dei tassi di interesse. A fine gennaio, la duration media delle obbligazioni locali dei mercati emergenti era di 5,4 anni, contro i 7,1 del Treasury e gli 8,5 del Bund 2.

5. Nessuna bolla all'orizzonte

Da un punto di vista tecnico, dopo il sell-off delle scorso anno, abbiamo iniziato a vedere nuovi capitali confluire verso i mercati emergenti in valuta locale, ma sono stati relativamente modesti rispetto, per esempio, a quelli che hanno interessato società e i titoli sovrani in valuta forte. E questo elemento ci mette al riparo da una potenziale bolla.

Questi cinque fattori sono alla base del nostro giudizio positivo sui bond emergenti locali. Come detto in precedenza, dietro questa view non c'è solo il maggiore rendimento offerto, ma anche la duration più attraente e il possibile apprezzamento delle valute. Ma è importante avere una visione di lungo periodo perché, come la maggior parte degli asset a rischio, anche il debito emergente in valuta locale diventa vulnerabile nei periodi di avversione al rischio. Detto questo, con le presidenziali USA ormai alle spalle e considerando anche i progressi sul fronte vaccini, non vediamo grossi fattori di rischio all'orizzonte.

Informazioni importanti

Il materiale ha solo scopo informativo e/o di marketing e non è un consiglio o una raccomandazione di investimento. Consigliamo ai potenziali investiori di richiedere una consulenza legale, finanziaria e fiscale indipendente prima di assumere qualsiasi decisione di investimento. I rendimenti passati non sono indicativi di quelli futuri. Il valore di un investimento puó oscillare e gli investitori potrebbero non ottenere l'intero importo investito.

Il materiale non è stato verificato da alcuna autorita di vigilanza in alcuna giurisdizione.

Informazioni e opinioni sono ottenute/ tratte da fonti ritenute affidabili ma non garantiamo completezza ed esaustivitá, né che eventuali previsioni si concretizzino. I pareri contenuti sono soggetti a cambiamento senza preavviso e possono differire da altre società del gruppo T. Rowe Price.

È vietata la diffusione, in qualsiasi forma, della pubblicazione e/o dei suoi contenuti. Il materiale è destinato all’uso esclusivo in Italia. Vietata la distribuzione retail.