Ottobre 2020 / INVESTMENT INSIGHTS

Con le presidenziali USA cresce il clima di incertezza

Le agende politiche dei due candidati avranno un impatto differente sui mercati

Punti chiave

- In un anno elettorale già carico di tensioni, a causa dei danni economici della pandemia da coronavirus, crescono le ansie degli investitori.

- Le agende politiche dei candidati alla presidenza potrebbero avere diverse implicazioni per gli investitori, in particolare per quanto riguarda la tassazione

- Il punto di vista dei professionisti di T. Rowe Price sulle potenziali implicazioni per i settori IT, healthcare, finanza, industria ed energia.

Tra i candidati 2020 alla Casa Bianca, ci sono differenze politiche notevoli che potrebbero avere importanti implicazioni per gli investitori. Anche le competizioni politiche a livelli inferiori sono significative, perché l'equilibrio di potere al Senato influenzerà la misura in cui il prossimo Presidente, che sia il democratico Joe Biden o il repubblicano in carica Donald Trump, potrà concretizzare il suo programma.

Le ansie degli investitori sono alle stelle in un anno elettorale già carico di tensioni a causa dei danni economici provocati dalla pandemia da coronavirus, che ha tra l'altro portato tanta volatilità sui mercato all'inizio del 2020. Tuttavia, David Eiswert, Gestore di portafoglio della Global Focused Growth Equity Strategy, sostiene che molti rischi postelettorali di natura normativa "sono venuti meno" dopo che la candidatura di Biden, considerato un democratico più moderato rispetto ai suoi principali concorrenti.

Contrasti nella politica fiscale

La tassazione rappresenta il campo in cui le divergenze politiche tra i due candidati sono più evidenti. Biden vuole aumentare le tasse sulle società per dimezzare la sforbiciata derivante dal Tax Cuts and Jobs Act (TCJA) del 2017, che è stata una vittoria politica chiave per il Partito Repubblicano. Il piano di Biden implicherebbe l'aumento dell'aliquota dell'imposta sul reddito delle società al 28% (attualmente è fissa al 21%). Un livello comunque inferiore all'aliquota precedente l'emanazione del TCJA, che si attestava al 35%. Il candidato democratico vorrebbe anche aumentare le tasse sul reddito estero delle società statunitensi e istituire una forma di imposta alternativa minima per le società.

Le proposte in materia fiscale di Biden sono finalizzate a reperire risorse per finanziare i piani di spesa, che includono fondi per ricerca e sviluppo, istruzione, healthcare e childcare. Secondo un'analisi del "Penn Wharton Budget Model" sulle politiche di spesa e tassazione di Biden1, le nuove spese ammonterebbero a 5,4 trilioni di dollari in 10 anni, contro i 3,4 trilioni di nuove entrate, con un potenziale risultato di 2 trilioni di dollari di spesa finanziata in deficit nel prossimo decennio.

L'aumento delle tasse potrebbe pesare sugli utili

Gli aumenti fiscali targati Biden potrebbero generare una riduzione degli utili netti delle società, e non è chiaro se i prezzi attuali delle azioni e dei corporate bond stiano già scontando la possibilità di una vittoria del candidato democratico e quindi di tasse più elevate. "Gli aumenti delle aliquote fiscali avrebbero un impatto più diretto sulle azioni piuttosto che sul credito societario, andando a colpire soprattutto i grandi titoli tecnologici", afferma Mark Vaselkiv, Chief Investment Officer (CIO) di T. Rowe Price per il reddito fisso. Un aumento delle tasse non frenerebbe necessariamente la crescita, aggiunge Vaselkiv, secondo cui i profitti delle società statunitensi e l'economia americana in generale hanno continuato a crescere dopo gli aumenti delle imposte registrati durante le amministrazioni di Bill Clinton e di Barack Obama.

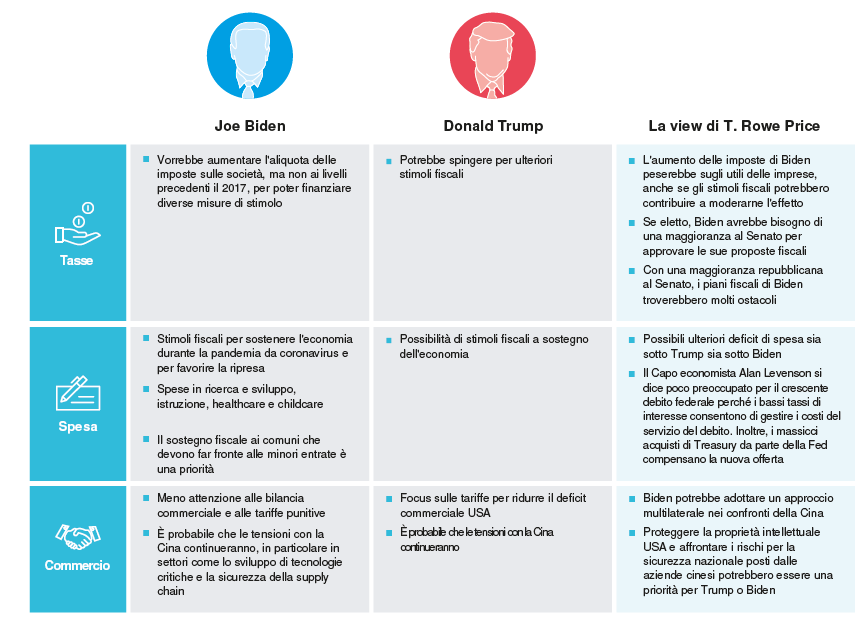

L'agenda politica del candidato

Proposte fiscali e commerciali di Biden e Trump*

* Le proposte possono cambiare prima delle elezioni o in seguito. L'equilibrio di potere al Senato e altri fattori determineranno probabilmente il successo del prossimo Presidente nel realizzare le parti della sua agenda politica, che impongono di essere tradotte in atti legislativi.

Il materiale ha solo scopo informativo e non è un consiglio o una raccomandazione ad assumere specifiche azioni di investimento. Le opinioni qui contenute sono quelle di un gruppo di professionisti degli investimenti di T. Rowe Price. I pareri qui contenuti sono aggiornati a ottobre 2020 e sono soggetti a cambiamento senza preavviso; questi pareri possono differire da quelli di altre società del gruppo T. Rowe Price e/o di loro associate. Tutti gli investimenti sono soggetti a rischi, inclusa la possibile perdita del capitale.

1 https://budgetmodel.wharton.upenn.edu/issues/2020/9/14/biden-2020-analysis

David Giroux, CIO equity e multi-asset di T. Rowe Price e Responsabile della strategia di investimento, stima che gli aumenti dell'aliquota fiscale proposti da Biden potrebbero generare una riduzione del 9-11% dei profitti, al netto delle imposte, delle società incluse nell'indice S&P 500. Tuttavia, alcune industrie potrebbero trarre vantaggio da un aumento della spesa.

Eiswert concorda sul fatto che le società statunitensi potrebbero subire un "reset degli utili" se il piano fiscale di Biden fosse approvato, anche se crede che gli effetti possano essere "gestiti e probabilmente compensati, in parte, da stimoli fiscali".

Secondo i nostri professionisti, la politica fiscale probabilmente cambierebbe di poco nel caso di un secondo mandato Trump. Se i Repubblicani dovessero mantenere il controllo del Senato, i legislatori potrebbero persino cercare di ridurre la tassazione sulle società al di sotto dei livelli post 2017, afferma Eiswert. Tuttavia, attuare un altro taglio delle imposte sarebbe complicato con una maggioranza Democratica alla Camera dei Rappresentanti. Inoltre, Trump potrebbe anche continuare a sostenere un taglio delle tasse sui salari, anche se i Repubblicani hanno mostrato un interesse limitato per questa misura a causa dell'importanza rivestita da queste imposte nel finanziamento della previdenza sociale.

La spesa in deficit dovrebbe continuare in ogni caso

La spesa in deficit degli Stati Uniti per finanziare le politiche di sostegno finalizzate a contrastare gli effetti della pandemia sta facendo aumentare rapidamente il livello del debito pubblico. Tuttavia, in assenza di una netta vittoria elettorale democratica in entrambe le camere del Congresso e alla presidenza, gli aumenti delle tasse di Biden probabilmente incontrerebbero ostacoli significativi. L'incapacità di approvare aumenti fiscali potrebbe comportare una spesa in deficit ancora maggiore. Alan Levenson, Chief U.S. economist di T. Rowe Price, sostiene che i deficit federali rimarranno alti indipendentemente da chi sarà il Presidente.

Il Congressional Budget Office ha recentemente previsto che il debito del governo federale raggiungerà il 98% del PIL nel 2020 e supererà il 100% l'anno prossimo. Ciò nonostante, le prospettive di Levenson per la posizione fiscale degli Stati Uniti sono ottimistiche, perché gli acquisti massicci di Treasury USA da parte della Federal Reserve - attualmente 80 miliardi di dollari al mese - stanno compensando gran parte della nuova offerta.

Anche i costi del servizio del debito sono bassi, afferma Levenson. "I tassi sono così bassi che la spesa per interessi federali come percentuale del PIL è aumentata di pochissimo", spiega. Se la proposta di Biden di una spesa netta da 2 trilioni di dollari nei prossimi 10 anni può sembrare alta, va considerato che il governo ha speso di più nel solo secondo trimestre del 2020 con i piani di sostegno per la pandemia, osserva Levenson.

A lungo termine, afferma Vaselkiv, "potremmo arrivare a un punto in cui i deficit fiscali non conteranno più". Ciò, aggiunge, è dovuto al fatto che gli Stati Uniti potrebbero andare verso una situazione come quella del Giappone, in cui il Governo ha assunto un enorme carico di debito dalla fine degli anni '80 nel tentativo di stimolare la crescita economica. I fattori di crescita secolari a lungo termine, come i dati demografici, non sono di buon auspicio per l'economia statunitense visto che la popolazione invecchia, aggiunge Vaselkiv.

I Comuni hanno bisogno di sostegno

In termini di esigenze fiscali più immediate, Vaselkiv afferma che l'economia è più debole a livello statale e locale, con le amministrazioni che hanno bisogno di aiuto per mitigare i tagli ai servizi essenziali a fronte di un rapido calo delle entrate. L'esperto ritiene che Biden probabilmente cercherà finanziamenti aggiuntivi per Stati e Comuni. Trump finora si è espresso contro simili forme di sostegno alle amministrazioni locali. Questa polarizzazione sul tema significa che l'esito delle elezioni potrebbe aiutare a determinare la qualità creditizia del debito municipale per i prossimi anni, dice Vaselkiv.

Una "ondata blu" democratica - una vittoria elettorale alla presidenza e in entrambe le camere del Congresso - aumenterebbe le prospettive di attuare ulteriori stimoli fiscali a tutti i livelli nel 2021. Se Biden dovesse essere eletto Presidente, ma i Repubblicani dovessero conservare il controllo del Senato, allora si verrebbe a creare un'impasse politico che probabilmente ritarderebbe o ridurrebbe gli ulteriori stimoli, prevede Vaselkiv.

Le tensioni con la Cina mettono d'accordo le parti

Quentin Fitzsimmons, International Fixed Income Portfolio Manager di T. Rowe Price basato a Londra, non è convinto che un'amministrazione Biden cercherà di migliorare le relazioni con la Cina.

"Le tensioni con la Cina sembrano essere il punto su cui si chiude il divario politico dei due candidati", dice Fitzsimmons. Il manager ritiene che Biden potrebbe mantenere la pressione sulla Cina alla luce dei timori sui diritti di proprietà intellettuale nel settore tecnologico. Con un secondo mandato Trump, secondo Fitzsimmons gli investitori dovrebbero aspettarsi di vedere una reiterazione delle iniziative già adottate nei confronti della Cina, compreso l'uso di dazi per cercare di ridurre il deficit commerciale degli Stati Uniti.

Levenson, però, si dice convinto che Biden si concentrerà meno sulla bilancia commerciale rispetto a Trump e che potrebbe non imporre tariffe punitive su Paesi generalmente visti come partner commerciali (il Canada, per esempio). Tuttavia, afferma Levenson, Biden dovrà sostenere da un lato il libero scambio e allo stesso tempo spostare dall'altro lato la produzione onshore negli Stati Uniti, un aspetto che il candidato ha sottolineato nelle sue proposte politiche.

Eiswert ritiene anche che Biden probabilmente potrebbe prendere una posizione relativamente dura nei confronti della Cina, anche se pensa che il Democratico persegua un "approccio più multilaterale", spingendo sì per le riforme, ma "con una maggiore attenzione al lungo termine".

I professionisti di T. Rowe Price hanno anche opinioni specifiche su come il risultato elettorale potrebbe influenzare alcuni settori chiave. Questi includono:

IT e servizi di comunicazione

Ken Allen, Portfolio Manager Science & Technology Equity Strategy, ritiene che i fondamentali del settore saranno probabilmente guidati più dalla digitalizzazione in corso dell'economia che dall'esito delle elezioni. Indipendentemente da chi vincerà le presidenziali, è probabile che le società tecnologiche statunitensi a grande capitalizzazione rimangano sotto i riflettori dal punto di vista normativo, sia "a casa" sia in Europa.

Il rischio reale, sebbene difficile da quantificare, legato all'imposizione di nuove regole per il settore non dovrebbe essere una novità per gli investitori tecnologici, osserva Allen. Le questioni relative all'Antitrust e alla riservatezza dei dati, osserva, hanno determinato forti oscillazioni in questi titoli negli ultimi anni, ma non hanno comunque impedito loro di registrare forti guadagni.

È improbabile che le tensioni commerciali tecnologiche tra Stati Uniti e Cina diminuiscano sotto una delle due possibili amministrazioni, afferma Allen, poiché entrambi i candidati alla presidenza sembrano voler proteggere i diritti di proprietà intellettuale degli Stati Uniti e non sottovalutare le minacce cinesi alla sicurezza informatica legate alla tecnologia.

L'approccio dei due candidati a questi problemi, come accennato, potrebbe differire. "È difficile dire come si evolveranno le relazioni USA-Cina in una presidenza Biden", dice Allen, "ma se la volatilità dovesse diminuire, ciò potrebbe essere positivo per le società tecnologiche, che sono percepite come soggette a una certa esposizione alle tensioni commerciali tra i due Paesi".

Healthcare

Ziad Bakri, Portfolio Manager Health Sciences Equity Strategy, sostiene che il rischio di una drastica revisione del mercato dell'assicurazione sanitaria statunitense è diminuito in modo significativo quando Biden è diventato il candidato presidenziale dei Democratici.

Tuttavia, il potenziale di una riforma dei prezzi dei farmaci potrebbe essere una fonte di volatilità e di forte rischio per le azioni farmaceutiche. Trump e Biden sembrano entrambi sostenere la proposta di un meccanismo di indicizzazione che mirerebbe a portare i prezzi dei farmaci coperti da Medicare più in linea con i prezzi più bassi disponibili sui mercati internazionali.

Se Biden dovesse vincere le elezioni e i Democratici dovessero assicurarsi la maggioranza al Senato, allora l'attenzione del mercato potrebbe spostarsi sul rischio che il Congresso possa approvare proposte più aggressive relative al prezzo dei farmaci, sostiene l'Analista farmaceutico Jeff Holford. Le azioni del settore potrebbero soffrire in questo scenario, avverte Holford. L'esperto rileva inoltre che i Democratici avrebbero bisogno di una maggioranza decisa al Senato affinché qualsiasi riforma significativa abbia una possibilità di passare, dato che anche diversi senatori democratici hanno rapporti stretti con l'industria farmaceutica.

Anche l'ampliamento dell'accesso all'assicurazione sanitaria sembra essere una priorità per Biden, che ha proposto di abbassare il requisito di età per l'idoneità a Medicare da 65 a 60 anni, e di creare una nuova opzione pubblica amministrata da Medicare che arruolerebbe automaticamente gli americani a basso reddito non idonei per Medicaid.

Rouven Wool-Lewis, Health Services Analyst, ritiene che, se implementate, queste politiche potrebbero espandere il mercato delle organizzazioni di assistenza incentrate su Medicare, togliendo molti clienti alle assicurazioni sanitarie private.

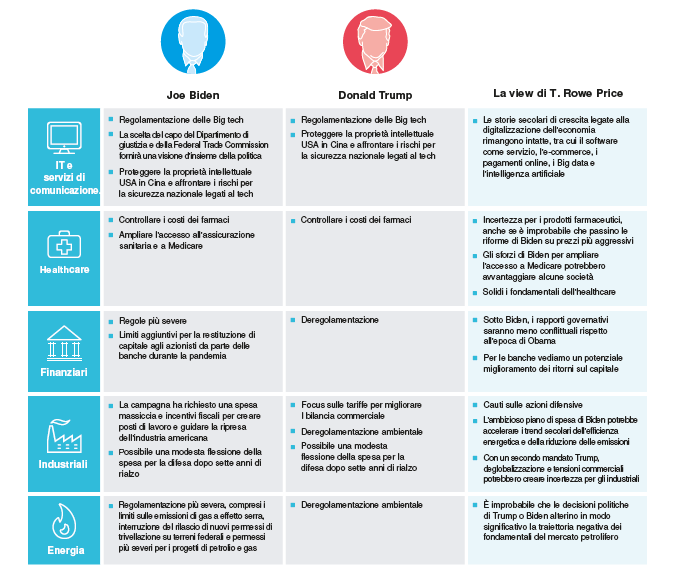

L'agenda politica del candidato

Proposte di Biden e Trump sui diversi settori*

* Le proposte possono cambiare prima delle elezioni o in seguito. L'equilibrio di potere al Senato e altri fattori determineranno probabilmente il successo del prossimo presidente nel realizzare le parti della sua agenda politica che impongono di essere tradotte in atti legislativi.

Il materiale ha solo scopo informativo e non è un consiglio o una raccomandazione ad assumere specifiche azioni di investimento. Le opinioni qui contenute sono quelle di un gruppo di professionisti degli investimenti di T. Rowe Price. I pareri qui contenuti sono aggiornati a ottobre 2020 e sono soggetti a cambiamento senza preavviso; questi pareri possono differire da quelli di altre società del gruppo T. Rowe Price e/o di loro associate. Tutti gli investimenti sono soggetti a rischi, inclusa la possibile perdita del capitale.

Bakri dice di mantenere comunque una prospettiva a lungo termine positiva per i titoli sanitari, nonostante i rischi politici. "I fondamentali in questo settore diversificato continuano a migliorare - afferma - grazie all'accelerazione dell'innovazione, alle nuove piattaforme tecnologiche e a un contesto favorevole per il funding".

Finanziari

Un'amministrazione Biden potrebbe cercare di imporre regole più rigorose per le banche, mentre un secondo mandato Trump potrebbe portare a un'ulteriore deregolamentazione finanziaria. Sotto Biden, le potenziali misure potrebbero includere tetti aggiuntivi sui dividendi bancari e sui buyback, una volta che gli Stati Uniti si saranno ripresi dalla pandemia e dalle sue ricadute sull'economia.

Anche se Biden vincesse e i Democratici si assicurassero la maggioranza al Senato, secondo Gabriel Solomon, Portfolio Manager Financial Services Equity Strategy, il contesto normativo potrebbe rivelarsi "meno sfavorevole" rispetto a quello del periodo dell'amministrazione Obama.

Solomon sostiene che la crisi finanziaria del 2008-2009 ha reso il settore finanziario "un obiettivo facile, considerata la pessima gestione dei rischi da parte delle banche e la drammaticità del processo di pignoramento sui mutui in default". Finora, durante la pandemia, la maggior parte delle banche sembra aver gestito i propri rischi di credito ragionevolmente bene - aiutata in parte dall'assistenza federale alle famiglie e alle imprese - e ha cercato di lavorare in modo proattivo con i mutuatari per differire i pagamenti o ristrutturare i prestiti.

Solomon ritiene che le banche potrebbero essere viste come una "parte della soluzione" nella ripresa economica dai danni della pandemia; una percezione che sarebbe di buon auspicio per i loro rendimenti una volta che l'economia inizierà a normalizzarsi, l'industria intensificherà i prestiti e le restrizioni su dividendi e buyback verranno allentate.

Secondo Solomon le basse valutazioni delle banche, e la possibilità che gli stessi istituti di credito possano migliorare i loro rendimenti, crea interessanti opportunità di investimento. Le prospettive delle banche potrebbero essere ulteriormente rafforzate da un eventuale aumento dei tassi, che tendono a rafforzare i margini di interesse delle banche, ovvero la spread tra i tassi attivi e passivi.

Industriali

Indipendentemente dal candidato che vincerà le elezioni, secondo Jason Adams, Portfolio Manager Global Industrials Equity Strategy, è probabile che ci sarà una spinta alla spesa per le infrastrutture, che potrebbe dare impulso a macchinari e società di costruzioni. Al contrario, la spesa per la difesa degli Stati Uniti "affronta la prospettiva di una modesta traiettoria discendente che potrebbe durare qualche anno, dopo un ciclo di crescita di sette anni", aggiunge.

Con un secondo mandato Trump, il potenziale di un'ulteriore de-globalizzazione e le tensioni commerciali potrebbero creare un clima di incertezza per gli industriali, avverte Adams. L'esperto pensa che le società di automazione industriale sarebbero "beneficiarie relative" in questo scenario, visto che le catene di fornitura globali diventano più localizzate e automatizzate.

Biden ha detto che cercherà livelli più elevati di spesa per gli appalti federali e incentivi fiscali per creare posti di lavoro e guidare lo sviluppo economico ricostruendo infrastrutture critiche. Questa spinta si concentrerà sulla riduzione delle emissioni di carbonio e sugli investimenti in tecnologie energetiche pulite.

Adams ritiene che, se implementati, gli ambiziosi piani di Biden potrebbero accelerare l'efficienza energetica e la riduzione delle emissioni. "Uno scenario che riguarderà molte aziende industriali", afferma. I potenziali beneficiari, aggiunge, potrebbero includere aziende specializzate in compressori d'aria, trasporto ferroviario, aerei commerciali, veicoli elettrici e gas industriali.

Energia

La piattaforma di Biden, così come i suoi commenti sul percorso della campagna elettorale, suggeriscono che il candidato democratico potrebbe rafforzare la regolamentazione del settore dei combustibili fossili, il che probabilmente comporterebbe costi di conformità più elevati per l'industria petrolifera e del gas. Biden ha anche espresso il suo sostegno a favore di una moratoria sulle nuove vendite in leasing di petrolio e gas su terre federali e potenzialmente per il rilascio di nuovi permessi di perforazione in queste aree.

Shawn Driscoll, Portfolio Manager Global Natural Resources Equity Strategy, sostiene che è probabile che saranno le condizioni nel mercato petrolifero globale, e non i risultati politici statunitensi o le loro implicazioni normative, ad avere la maggiore influenza sugli utili delle società energetiche. "Non pensiamo che ci sia qualcosa che entrambi i candidati, da eletti, possano fare per farci cambiare idea sul fatto che, al di fuori dell'occasionale rally anticiclico, il petrolio rimarrà in un mercato ribassista per lungo tempo a causa dell'aumento dei costi di produzione e del calo dell'output".

I rischi di pre-selezione aumentano l'incertezza

Insieme all'incertezza sulle elezioni presidenziali statunitensi, diversi rischi aggiuntivi potrebbero potenzialmente perturbare i mercati globali prima e dopo le elezioni di novembre, osserva Vaselkiv. Queste potenziali sorprese al ribasso includono una debolezza inaspettata nei dati sull'occupazione USA o un'altra grande ondata di infezioni da Covid-19 (la malattia causata dal coronavirus).

Sul fronte delle possibili notizie positive, una svolta sul vaccino per il Covid-19 o sui trattamenti per la malattia potrebbe innescare vendite sui Treasury, oggi percepiti come bene rifugio, e un rally delle azioni e delle obbligazioni societarie, afferma Vaselkiv. Ovviamente gli eventi menzionati, positivi o negativi, potrebbero anche influenzare le possibilità elettorali del candidato alla presidenza e la sua

agenda politica.

Informazioni importanti

Il materiale ha solo scopo informativo e/o di marketing e non è un consiglio o una raccomandazione di investimento. Consigliamo ai potenziali investiori di richiedere una consulenza legale, finanziaria e fiscale indipendente prima di assumere qualsiasi decisione di investimento. I rendimenti passati non sono indicativi di quelli futuri. Il valore di un investimento puó oscillare e gli investitori potrebbero non ottenere l'intero importo investito.

Il materiale non è stato verificato da alcuna autorita di vigilanza in alcuna giurisdizione.

Informazioni e opinioni sono ottenute/ tratte da fonti ritenute affidabili ma non garantiamo completezza ed esaustivitá, né che eventuali previsioni si concretizzino. I pareri contenuti sono soggetti a cambiamento senza preavviso e possono differire da altre società del gruppo T. Rowe Price.

È vietata la diffusione, in qualsiasi forma, della pubblicazione e/o dei suoi contenuti. Il materiale è destinato all’uso esclusivo in Italia. Vietata la distribuzione retail.

Luglio 2020 / Investment Insights

Ottobre 2020 / MARKET OUTLOOK