Novembre 2020 / INVESTMENT INSIGHTS

Altri "Fallen Angel" colpiranno l'Europa?

I downgrade si sono ridotti, ma le attesa indicano una possibile ripresa del trend in crescita

Punti chiave

- Dopo il picco di 70 miliardi di euro di obbligazioni corporate che hanno perso lo status di investment grade in Europa, il ritmo di nascita dei nuovi "fallen angel" è notevolmente rallentato, ma i rischi rimangono.

- Tra gli emittenti ancora vulnerabili ci sono società del settore bancario, automobilistico e delle infrastrutture.

- Più di un terzo dell'universo dei rating EMEA di Standard & Poor's ha con outlook negativo.

- Nel mercato europeo high yield, i default sono stati inferiori a quelli degli Stati Uniti, in parte per ragioni strutturali.

- È probabile che i default continueranno ad aumentare nel 2021, in gran parte a seconda di come verrà gestito l'impatto del coronavirus.

Il credito europeo non è sfuggito all'ondata globale dei "fallen angel" e ai default nel mercato high yield. La domanda ora, sia per gli investitori di bond di alta qualità sia per quelli focalizzati sugli high yield, è se abbiamo superato la fase più difficile. In linea generale, le attese sono per una ripresa del trend di downgrade.

L'outlook dei fallen angel

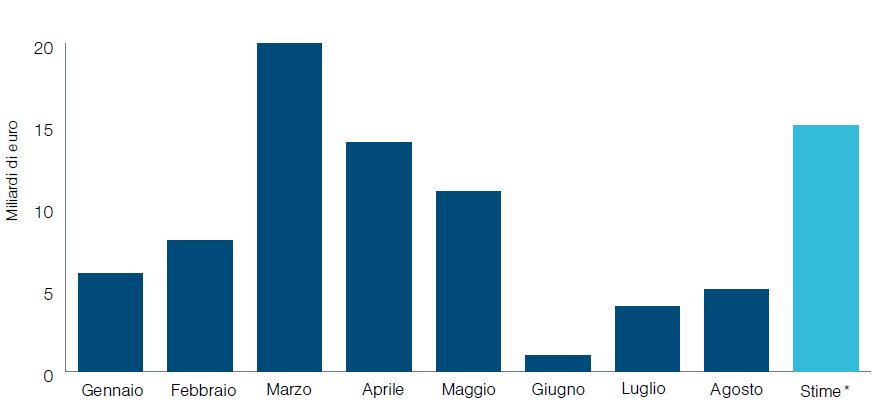

Al 30 settembre 2020, a livello globale, erano 56 gli emittenti che hanno abbandonato l'universo investment-grade, per un controvalore complessivo di 216 miliardi di dollari di debito. Di questi, secondo i dati di Credit Suisse, 69 miliardi facevano capo all'Europa, dove il ritmo dei downgrade era in netto calo da metà anno (Grafico 1).

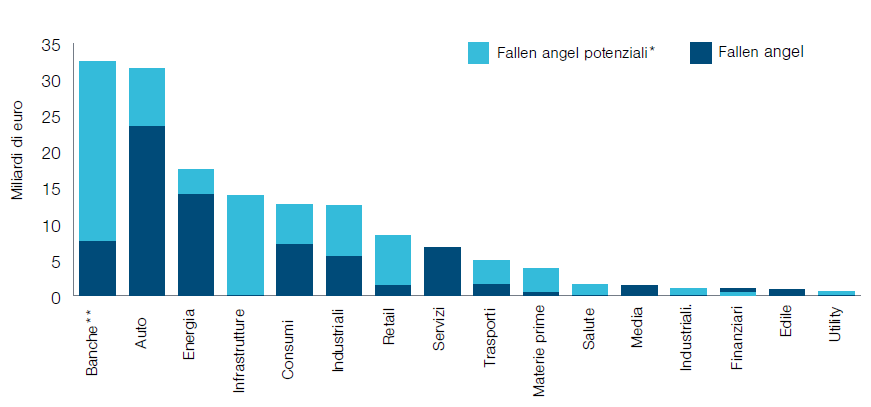

Nel Vecchio Continente, il settore più colpito è stato quello automobilistico (Grafico 2), con vittime illustri tra cui Ford, Renault e Valeo. Altri declassamenti hanno colpito Atlantia (l'operatore autostradale associato al crollo del ponte di Genova) e società legate ai viaggi e al settore aerospaziale, come Carnival, Rolls-Royce, IAG e Lufthansa.

La banca d'affari svizzera prevede altri 15 miliardi di euro di fallen angel quest'anno, un dato ampiamente in linea con le nostre attese. Gli emittenti che sono attualmente sotto osservazione da parte delle agenzie di rating includono la casa automobilistica Nissan, così come l'operatore autostradale spagnolo Abertis. Gli emittenti italiani più legati al rischio sovrano, come banche e utility, hanno visto diminuire il loro rischio a breve termine di diventare dei fallen angel quando Standard & Poor's - in maniera sorprendente, a nostro avviso - alla fine dello scorso mese ha spostato l'outlook sul rating italiano da negativo a stabile..

Un potenziale candidato a diventare un angelo caduto è Deutsche Bank, che attualmente ha una parte del suo debito subordinato giudicato al limite dell'investment grande, a Baa3/BBB-. L'istituto di credito tedesco ha beneficiato di una tregua all'inizio di novembre da parte di Moody's (che ha rivisto l'outlook da negativo a stabile) in seguito alla pubblicazione dei suoi risultati trimestrali. Secondo le nostre stime, il declassamento di un notch di Deutsche Bank farebbe crescere di altri 19 miliardi il debito high yield.

Insomma, nonostante il trend in miglioramento, sul mercato permane ancora tanta incertezza. Mentre i declassamenti e il rapporto upgrade/downgrade sono migliorati rispetto ai minimi raggiunti di recente, il 37% dell'universo dei rating EMEA di S&P rimane con outlook negativo. Questo indica che ci sono ancora rischi sul mercato e che una ripresa più lenta del previsto nel 2021, o una rapida rimozione del sostegno dei governi e della Banca Centrale (in pratica possibili errori nelle azioni politiche), potrebbe portare ulteriore volatilità.

Grafico 1: Downgrade totali dei titoli high yield

In miliardi di euro

Dati al 31 agosto 2020

* Previsioni di fine anno

Fonte: Credit Suisse e Bloomberg Finance LP. Si prega di consultare la sezione Informazioni aggiuntive.

Grafico 2: Fallen angel per settore

Miliardi di euro

Dati al 31 agosto 2020

* BBB- Outlook negativo/titoli declassati di un notch a rating HY, esclusi gli ibridi

** Tier rilevanti

Fonte: Credit Suisse e Bloomberg Finance LP. Si prega di consultare la sezione Informazioni aggiuntive.

Le stime di default in Europa

I tassi di default globali sono in aumento e probabilmente continueranno a salire nel 2021. Allo stesso tempo, però, riteniamo che il pieno impatto della crisi possa essere attenuato dai significativi interventi di stimoli fiscali e monetari varati da governi e banche centrali.

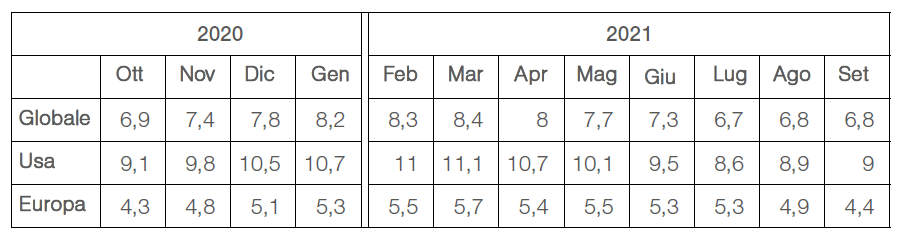

Secondo i dati di Moody's, il tasso di insolvenza degli high yield Usa (sub-investment-grade) si è attestato all'8,5% alla fine del terzo trimestre - il più alto degli ultimi 10 anni - con un picco dell'11% previsto a marzo 2021. In Europa, le insolvenze sono state significativamente inferiori e Moody's non prevede un picco molto elevato rispetto alle ipotesi di base: 5,7% a marzo 2021 rispetto al 4,3% di fine ottobre 2020 (Figura 3).

Fattori strutturali possono aiutare a spiegare perché i tassi di default siano più bassi in Europa. Per esempio, c'è una percentuale più elevata di debito con rating BB in Europa, mentre negli Stati Uniti prevalgono soprattutto titoli a B singola. Gli Stati Uniti hanno un settore high yield più ampio nel settore dell'oil & gas, che è stato penalizzato dal crollo del prezzo del petrolio. E da un punto di vista legale, negli USA è più facile dichiarare bancarotta, ai sensi del Chapter 7 e del Chapter 11, rispetto all'Europa.

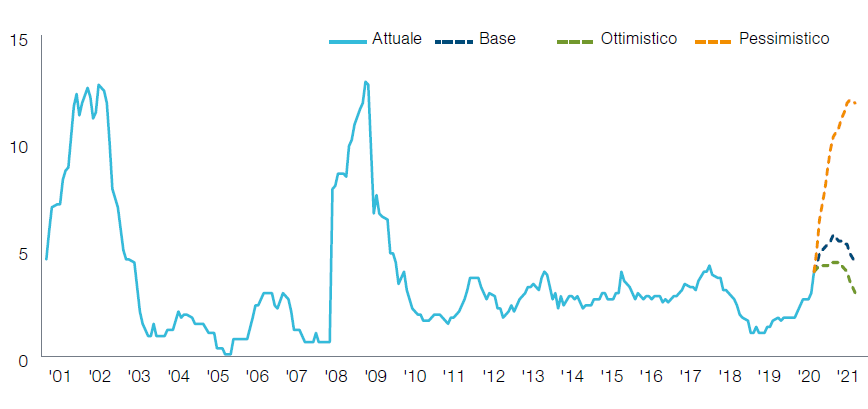

Detto questo, notiamo che esiste un ampio divario tra le previsioni più ottimistiche e quelle più pessimistiche di Moody's, che variano da meno del 3% a circa il 12% entro settembre 2021 (Figura 4). Il rovescio della medaglia è determinato dalle prospettive sul contenimento della pandemia e sul potenziale di stimolo fiscale (in particolare negli Stati Uniti). A nostro avviso, entrambe queste prospettive sono peggiorate ultimamente, quindi sospettiamo che anche le previsioni possano deteriorarsi.

Grafico 3: Previsioni di base di Moody's sui tassi di default su rating speculativi

Tassi di default a 12 mesi (%)

Dati al 30 settembre 2020

Fonte: Moody's Investors Service. Si prega di consultare la sezione Informazioni aggiuntive.

Grafico 4: Tassi di default di titoli europei con rating speculativo (effettivi e previsti)

Dati a settembre 2020

Fonte: Moody's Investors Service. Si prega di consultare la sezione Informazioni aggiuntive.

Informazioni importanti

Il materiale ha solo scopo informativo e/o di marketing e non è un consiglio o una raccomandazione di investimento. Consigliamo ai potenziali investiori di richiedere una consulenza legale, finanziaria e fiscale indipendente prima di assumere qualsiasi decisione di investimento. I rendimenti passati non sono indicativi di quelli futuri. Il valore di un investimento puó oscillare e gli investitori potrebbero non ottenere l'intero importo investito.

Il materiale non è stato verificato da alcuna autorita di vigilanza in alcuna giurisdizione.

Informazioni e opinioni sono ottenute/ tratte da fonti ritenute affidabili ma non garantiamo completezza ed esaustivitá, né che eventuali previsioni si concretizzino. I pareri contenuti sono soggetti a cambiamento senza preavviso e possono differire da altre società del gruppo T. Rowe Price.

È vietata la diffusione, in qualsiasi forma, della pubblicazione e/o dei suoi contenuti. Il materiale è destinato all’uso esclusivo in Italia. Vietata la distribuzione retail.

Novembre 2020 / MARKETS & ECONOMY

Novembre 2020 / INVESTMENT INSIGHTS