Juli 2022 / INVESTMENT INSIGHTS

Vier zentrale Aspekte für Anlagen im US-Energiesektor

Auf der Suche nach „mehreren Wegen zum Erfolg“ im Energiebereich

Auf den Punkt gebracht

- Der zyklische Charakter des Energiesektors war in den letzten 18 Monaten klar erkennbar. Sie machten deutlich, wie empfindlich der Sektor auf das gesamtwirtschaftliche Umfeld reagiert.

- Im Zuge der kräftigen Belebung der wirtschaftlichen Aktivität nach dem pandemiebedingten schweren Abschwung hat sich die Energienachfrage schneller erholt, als viele erwartet hatten.

- Nachdem sich die Gewichtung des Energiesektors im S&P 500 Index mehr als verdoppelt hat, ist für Anleger in US-Aktien die Frage, wie stark sie sich im Energiebereich engagieren sollten und in welchen Teilbereichen, nun von entscheidender Bedeutung.

Der zyklische Charakter des globalen Energiesektors war in den letzten 18 Monaten ganz klar erkennbar. Sie machten deutlich, wie empfindlich der Sektor auf das gesamtwirtschaftliche Umfeld reagiert. Dies gilt auf jeden Fall für die USA, wo sich die Energienachfrage durch die Belebung der wirtschaftlichen Aktivität nach dem pandemiebedingten schweren Abschwung stärker erholt hat, als viele erwartet hatten.

Der Energiesektor hat stark zugelegt

Vier zentrale Faktoren, die zu berücksichtigen sind

Quelle: T. Rowe Price.

In den ersten fünf Monaten des Jahres 2022 hat der Energiesektor im S&P 500 Index beinahe 60% gewonnen – die mit Abstand beste Performance eines Sektors des US-Aktienmarkts. Der zweitbeste Sektor (Versorger) ist um weniger als 5% seit Jahresbeginn gestiegen. Seit dem Winter 2020 hat sich die Gewichtung des Energiesektors im Index von unter 2% auf beinahe 5% (Stand: Ende Mai 2022) erhöht und damit mehr als verdoppelt. Für Anleger in US-Aktien ist die Frage, wie stark sie sich im Energiebereich engagieren sollten und in welchen Teilbereichen, deshalb nun von großer Bedeutung.

Nicht alle Energieunternehmen sind gleich

Ein großer Teil der Rally im Energiesektor geht auf die stark steigenden Preise für Rohöl und Erdgas zurück. Dabei sollte man aber bedenken, wie unterschiedlich die Unternehmen innerhalb des Energiesektors sind, reichen sie doch von integrierten multinationalen Konzernen über Unternehmen für Exploration und Produktion, Betreiber von Raffinerien, Transporteuren, Anbietern von Ausrüstung bis hin zu Dienstleistern. Was die jeweiligen Energieträger betrifft, sind zum Beispiel die Aussichten für Erdgas unseres Erachtens ganz anders als jene für Rohöl. Wir glauben, dass Erdgas infolge des Konflikts zwischen der Ukraine und Russland vor einem langwierigen und langfristigen Umbruch steht, während die Entwicklung beim Rohöl weiter in hohem Maße von eher kurzfristigen Angebots- und Nachfragefaktoren vor dem Hintergrund laufender Produktivitätsgewinne bestimmt werden dürfte.

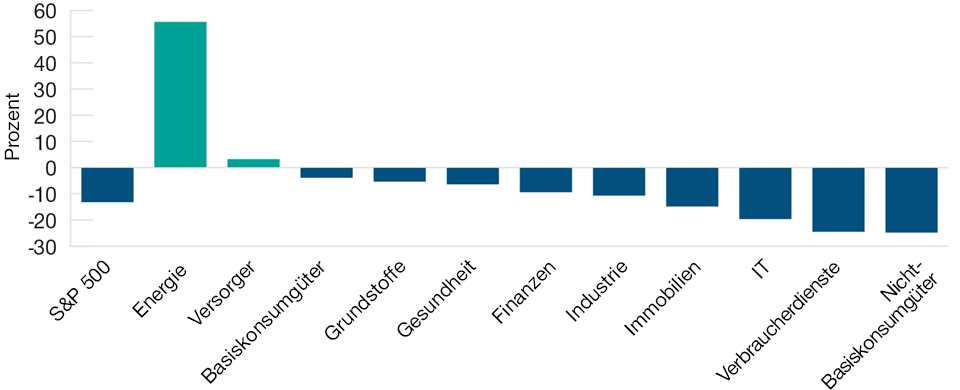

Starke Outperformance des Energiesektors im Jahr 2022

(Abb. 1) Renditen der Sektoren im S&P 500 Index

Stand: 31. Mai 2021.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Die angegebenen Renditen sind Kursrenditen. Abgedeckter Zeitraum: 1. Januar 2022 bis 31. Mai 2022.

Quelle: S&P Dow Jones Indices LLC (siehe Abschnitt „Zusätzliche Angaben“). Analysen von T. Rowe Price.

Höhere Preise wirken sich nicht nur auf Energieunternehmen aus

Der steile Anstieg der Öl- und Gaspreise in den letzten Monaten ist nicht nur für Unternehmen aus dem Energiesektor bedeutsam – er verändert auch die Wettbewerbslandschaft für viele Unternehmen des breiten Markts. Im Grundstoffsektor etwa profitieren US-Unternehmen, die Erdgas für betriebliche Prozesse benötigen, davon, dass die Inputkosten für sie niedriger sind als für ihre europäischen Konkurrenten, weil Erdgas in den USA günstiger ist. Andererseits können US-Unternehmen ähnliche Preise verlangen wie die Konkurrenz aus Europa, sodass ihre Gewinne dank der niedrigeren Inputkosten höher ausfallen. Ganz allgemein sind wir der Auffassung, dass Unternehmen mit einem bedeutenden Flüssiggasgeschäft – zum Beispiel einige US-Versorger – aufgrund des erwarteten Anstiegs der Erdgasnachfrage in der Zukunft starke positive Impulse erhalten könnten.

Auf der Suche nach „mehreren Wegen zum Erfolg“

Wir legen den Schwerpunkt auf Anlagen in Unternehmen, deren zukünftige Erträge weniger stark von höheren – oder selbst stabilen – Rohstoffpreisen abhängig sind. Stand jetzt gehen wir davon aus, dass die Ölpreise unter die aktuellen Niveaus sinken und die Erdgaspreise strukturell höher bleiben werden. Vorherzusagen, welche Niveaus die Preise erreichen oder wann ein Wendepunkt an den Rohstoffmärkten erreicht wird, ist jedoch bekanntlich schwierig. Dementsprechend halten wir nach Möglichkeiten Ausschau, bei denen das Potenzial für eine Outperformance nicht von den Rohstoffpreisen abhängig ist. Ein sehr gutes Management, eine gute Kapitalallokation und eine solide Bilanz sind einige traditionelle Punkte, die zur Outperformance eines Unternehmens beitragen könnten.

Aktiv und chancenorientiert

Am Anfang der Pandemie, Mitte 2020, nutzten wir die Gelegenheit, um die Positionen im Energiesektor in einer Phase der relativen Schwäche markant zu erhöhen. Wir wechselten von einer starken Untergewichtung zu einer ebenso starken Übergewichtung des Energiesektors. In den letzten Quartalen haben wir diese Übergewichtung jedoch sukzessive reduziert und die Stärke des Sektors dazu genutzt, unser Engagement im Energiesektor zu verringern. Per 31. Mai 2022 ist der Sektor bei uns im Großen und Ganzen genauso stark gewichtet wie im Vergleichsindex (Russell 1000 Value Index), nämlich mit rund 8,4%. In unserem Portfolio ist das Engagement in Erdgas größer und jenes in Rohöl geringer als in der Vergleichsbenchmark. Wir sind in Unternehmen investiert, die unserer Meinung nach bei recht unterschiedlichen Preisniveaus für Rohstoffe gute Erträge für Aktionäre bieten können.

Der Krieg zwischen der Ukraine und Russland dürfte einen entscheidenden Einfluss auf die Energiepreise in nächster Zeit haben. Wenn die Kampfhandlungen andauern und sich der Krieg hinzieht, werden Lieferstörungen weiter Aufwärtsdruck vor allem auf die Erdgaspreise ausüben. Es gibt auch Bedenken, dass steigende Zinssätze die Konjunktur verlangsamen und vielleicht sogar zu einer Rezession führen werden, was die Gesamtnachfrage nach Energie spürbar verringern würde. Aufgrund der unsicheren kurzfristigen Aussichten sind wir mit einer weitgehend ähnlichen Sektorgewichtung wie in der Vergleichsbenchmark Russell 1000 Value ganz zufrieden, sind durch das geringere direkte Engagement in Öl- und Gasunternehmen jedoch etwas defensiver ausgerichtet. Dieser Ansatz ist so konzipiert, dass er Herausforderungen während des gesamten Marktzyklus und Veränderungen des Preisumfelds besser bewältigen kann.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Juni 2022 / INVESTMENT INSIGHTS