April 2022 / MARKETS & ECONOMY

Die meisten Zentralbanken haben keine andere Wahl, als restriktiv zu bleiben

Wenige Zentralbanken haben genügend Spielraum, um die Geldpolitik bei einer schlechteren Konjunkturlage zu lockern

Auf den Punkt gebracht

- Angesichts der stark steigenden Rohstoffpreise wächst der Druck auf die Zentralbanken, ihre Geldpolitik zu straffen.

- Wie diese reagieren, hängt von ihrer Autonomie und ihrer Abhängigkeit von globalen Kapitalströmen ab.

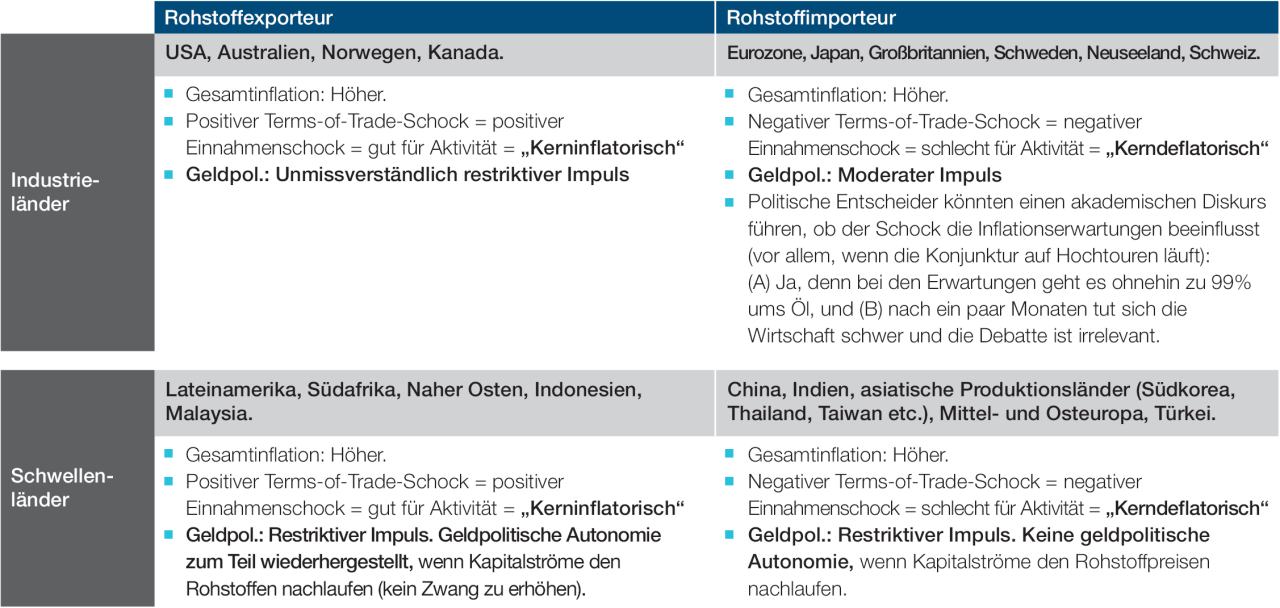

- Rohstoffexportierende Länder und rohstoffimportierende Schwellenländer dürften weiter eine restriktive Politik verfolgen; Industrieländer, die Rohstoffe importieren, könnten moderater werden.

Seit dem russischen Einmarsch in die Ukraine sind die Rohstoffpreise stark gestiegen. Dadurch wird die Gesamtinflation in den meisten Ländern in den nächsten Monaten sehr wahrscheinlich zügig anziehen. Da die globale Gesamtinflation schon vor der Invasion hoch war, stehen die Zentralbanken unter einem großen Druck zu handeln.

Das heißt also, sie sollten ihre Geldpolitik einfach zügiger straffen, oder? Im Großen und Ganzen ist diese Logik nachvollziehbar – doch die Effekte der steigenden Rohstoffpreise machen alles etwas komplizierter. Für einen Energieimporteur stellt ein Anstieg der Ölpreise normalerweise einen deflatorischen Schock dar. Dessen Auswirkungen treiben zwar die Gesamtinflation, doch der plötzliche Anstieg der Importpreise bedeutet einen negativen Terms-of-Trade-Schock, welcher der Wirtschaft Erträge entzieht. Mit der Zeit führt dieser Abfluss von Erträgen zu einer deutlichen Wachstumsverlangsamung, die Druck vom Arbeitsmarkt nimmt und das Lohnwachstum bremst. Weil der Lohndruck die Keimzelle der Kerninflation ist, ist eine Straffung der Geldpolitik bei einem nachlassenden Lohnwachstum möglicherweise keine so gute Idee.

Die Zentralbanken unterliegen in ihrem Handeln nicht nur Beschränkungen durch die herrschenden wirtschaftlichen Bedingungen. Auch die Glaubwürdigkeit ihrer institutionellen Rahmenbedingungen und ihre Abhängigkeit von globalen Kapitalströmen sind bedeutende Hürden. Anders ausgedrückt, sollten wir davon ausgehen, dass die Reaktion einer Zentralbank auf die stark steigenden Rohstoffpreise davon abhängen wird, ob es sich um die Zentralbank eines Industrie- oder Schwellenlandes (EM) handelt und ob das Land ein Rohstoffimporteur oder -exporteur ist.

Nicht alle Zentralbanken sind in ihrem Handeln völlig frei

Industrieländer reagieren auf externe Schocks gewöhnlich anders als Schwellenländer. Industrieländer verfügen in aller Regel über gut etablierte und glaubwürdige institutionelle Rahmenbedingungen, zu denen gewöhnlich auch eine unabhängige Zentralbank zählt. Mit einer größeren institutionellen Resilienz gehen stärker verankerte Inflationserwartungen einher. Dies stattet die Zentralbank mit geldpolitischer Autonomie aus: Die Zentralbank kann über Schocks für die Gesamtinflation „hinwegsehen“, ohne allzu große Sorgen über eine etwaige Entkoppelung der Inflationserwartungen oder gar Angst vor einer Destabilisierung der Kapitalströme zu schüren.

Dagegen sind die institutionellen Rahmenbedingungen in Schwellenländern weniger ausgereift und müssen ihre Resilienz gegen politischen Druck erst noch unter Beweis stellen. Für die Menschen in diesen Ländern ist eine niedrige und stabile Inflation keine Selbstverständlichkeit. Aus schmerzvollen Erfahrungen der Vergangenheit haben sie daher gelernt, bei negativen externen Schocks zur Sicherung der eigenen Kaufkraft möglichst auf US-Dollar zu setzen. Wenn ein Inflationsschock die Schwellenländer trifft, werden deren Zentralbanken sehr wahrscheinlich gezwungen sein, die Zinssätze zu erhöhen, um einen verheerenden Anstieg der Inflationserwartungen und entsprechende disruptive Kapitalabflüsse zu verhindern. Über die Gesamtinflation hinwegsehen können sie aufgrund ihrer geringen geldpolitischen Autonomie praktisch nicht.

Was die Kapitalströme angeht, bedeutet ein Anstieg der Rohstoffpreise für ein rohstoffimportierendes Land einen negativen Terms-of-Trade-Schock, welcher der Wirtschaft Erträge entzieht und die Aktivität bremst. Die Gesamtinflation steigt zwar möglicherweise zunächst, doch mit der Zeit würde die nachlassende Aktivität den Inflationsdruck verringern.

Für Rohstoffexporteure bedeuten steigende Rohstoffpreise einen positiven Terms-of-Trade-Schock, der zu ungeplanten Mehreinnahmen führt. Höhere Einnahmen würden die Kaufkraft der Verbraucher erhöhen, was der wirtschaftlichen Aktivität zugutekommt. Die Aktivität nimmt auch dadurch weiter zu, dass die stark steigenden Rohstoffpreise zu höheren Investitionsausgaben in der Bergbau-, Öl- und Gasindustrie führen. Deshalb wächst für Rohstoffexporteure der Inflationsdruck infolge der steigenden Rohstoffpreise, da die Gesamtinflation anzieht und zugleich die stärkere wirtschaftliche Aktivität zu einem zusätzlichen Lohndruck führt.

So dürften die Zentralbanken nach unserer Meinung handeln

Wenn wir alle diesen Punkt zusammen betrachten, gehen wir davon aus, dass stark steigende Rohstoffpreise für ein rohstoffexportierendes Industrieland sehr wahrscheinlich zu einer höheren Gesamtinflation und einem positiven Terms-of-Trade-Schock führen werden. Die ungeplanten Mehreinnahmen wiederum werden sehr wahrscheinlich die Aktivität anregen und die Kerninflation höher treiben; eine unmissverständlich restriktive Reaktion der Zentralbank wäre die Folge.

So dürften die Zentralbanken nach unserer Meinung handeln

(Abb. 1) Standort und Abhängigkeit von Kapitalströmen sind entscheidend

(Abb. 1) Standort und Abhängigkeit von Kapitalströmen sind entscheidend

Stand: 25. März 2022.

Die hierin enthaltenen Ansichten sind zum angegebenen Datum aktuell und können sich ohne Vorankündigung ändern. Diese Ansichten können von denjenigen anderer Unternehmen und/oder Partner der T. Rowe Price-Gruppe abweichen.

Für ein rohstoffexportierendes Schwellenland dürften steigende Rohstoffpreise auch zu einem positiven Terms-of-Trade-Schock führen. Wie bei dem rohstoffexportierenden Industrieland dürften die ungeplanten Mehreinnahmen die Aktivität anregen und die Kerninflation höher treiben. Der Impuls der Zentralbank wird sehr wahrscheinlich restriktiv sein und von der Wiederherstellung einer gewissen geldpolitischen Autonomie profitieren, wenn die Kapitalströme dem Anstieg der Rohstoffpreise nachlaufen.

Für ein rohstoffimportierendes Schwellenland wird ein Anstieg der Rohstoffpreise wahrscheinlich zu einer höheren Gesamtinflation und einem negativen Terms-of-Trade-Schock führen. Der damit verbundene Rückgang der Einnahmen dürfte die Aktivität dämpfen, was mit der Zeit auf die Kerninflation drücken dürfte. Aufgrund der Aussicht auf Kapitalabflüsse wird die Zentralbank trotz der erwarteten Verlangsamung der wirtschaftlichen Aktivität wahrscheinlich eine restriktive Haltung einnehmen. Anders ausgedrückt, dürfte das Fehlen von geldpolitischer Autonomie die Zentralbank effektiv zu einer restriktiveren Haltung zwingen, als sie im Idealfall gern einnehmen würde.

Für ein rohstoffimportierendes Industrieland schließlich führt der starke Anstieg der Rohstoffpreise sehr wahrscheinlich zu einer höheren Gesamtinflation, und der negative Terms-of-Trade-Schock schmälert die Kaufkraft, was mit der Zeit die Aktivität dämpft und Abwärtsdruck auf die Kerninflation ausüben wird. Hierbei dürfte die Zentralbank dank ihrer relativ hohen geldpolitischen Autonomie jedoch eine etwas moderatere Haltung einnehmen können als die Zentralbank eines rohstoffimportierenden Schwellenlandes.

Währungen rohstoffproduzierender Industrieländer wirken stark

Diese unterschiedlichen Reaktionen auf geldpolitischer Ebene haben für Fixed-Income-Anleger einige klare Auswirkungen: Innerhalb des Währungskomplexes sollten Anleger im Allgemeinen Long-Positionen in Währungen von rohstoffproduzierenden Ländern wie Australien, Norwegen und Kanada bevorzugen. Finanziert werden diese durch Short-Positionen in Währungen von rohstoffimportierenden Schwellen- und Industrieländern wie Korea, der Eurozone, Großbritannien und Ländern in Mitteleuropa. Interessanterweise rangiert der US-Dollar aufgrund der relativ neutralen Ölhandelsbilanz etwa im Mittelfeld.

Bei Transaktionen an den Zinsmärkten sollten die Anleger davon ausgehen, dass sich in den rohstoffproduzierenden Industrieländern die Anleihemärkte unterdurchschnittlich entwickeln und die Renditekurven sich stärker abflachen als in rohstoffimportierenden Industrieländern.

Wie bei jeder Analyse kommt es auf die Ausgangsbedingungen an. In den meisten Ländern benötigt die Wirtschaft nun am Beginn der aktuellen Inflationsphase restriktivere Finanzierungsbedingungen. Abgesehen von der Europäischen Zentralbank haben die Zentralbanken von rohstoffimportierenden Industrieländern keinen Spielraum für eine wesentlich moderatere Politik. In der Praxis bedeutet dies, dass hier und da eher ein moderater Kurs eingeschlagen werden sollte, jedoch wird sich meiner Erwartung nach die Richtung der Geldpolitik wohl erst dann ändern, wenn bedeutende Auswirkungen auf die wirtschaftliche Aktivität festzustellen sind.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

April 2022 / SEARCH FOR YIELD

April 2022 / INVESTMENT INSIGHTS