November 2021 / INVESTMENT INSIGHTS

Politischer Führungswechsel und Ausblick für Japan

Gute Aussichten für Aktien dank erwarteter politischer Kontinuität

Auf den Punkt gebracht

- Angesichts der vorsichtigen Schritte in Richtung einer Wiederöffnung der Wirtschaft und der günstigen politischen Entwicklungen beurteilen wir die Aussichten für japanische Aktien optimistisch.

- Unser positiver Ausblick stützt sich auf die soziale und wirtschaftliche Normalisierung nach der Coronavirus-Pandemie und die Erwartung, dass die neue Regierung des Landes die bisherige Politik fortsetzen wird.

- Die Tatsache, dass die Unternehmensgewinne in Japan sehr sensibel auf die globale Konjunkturerholung reagieren, trägt zu unserer optimistischen Beurteilung des japanischen Aktienmarkts bei.

Japan hat ein schwieriges Jahr hinter sich. Nach einer Outperformance im Jahr 2020 hat das Land die Anleger 2021 enttäuscht, was zum Teil auf die verzögerte Einführung seines Covid-19-Impfprogramms zurückzuführen ist. Zudem stieß die Entscheidung der Regierung, die Olympischen Spiele trotz der Besorgnis über die Ausbreitung des Coronavirus auszurichten, in der Öffentlichkeit auf Ablehnung. Diese Faktoren trugen letztlich dazu bei, dass Premierminister Yoshihide Suga, dessen Popularität zuletzt auf Allzeittiefs gesunken war, im September zurücktrat.

Doch die Olympischen Spiele liegen jetzt hinter uns, Japan hat mit seiner Impfkampagne viele andere Industrieländer überholt, und es gab einige positive politische Entwicklungen. Vor diesem Hintergrund hat der japanische Aktienmarkt begonnen, sich überdurchschnittlich zu entwickeln.

In einem Webinar hat Portfoliomanager Archibald Ciganer vor Kurzem erläutert, wie er die Situation in Japan beurteilt. Dabei ging er insbesondere darauf ein, welche Folgen der politische Führungswechsel für Anleger hat und ob die positiven Reformen, die Japan in den letzten Jahren durchgeführt hat, dadurch bedroht sind. Zudem erklärte er, wie er sein Portfolio in dieser schwierigen Phase verwaltet hat und wo er künftig Chancen sieht. Die Fragerunde des Webinars wird nachfolgend zusammengefasst.

Wie sieht das Leben in Japan im Hinblick auf die Pandemie derzeit aus?

Die Situation normalisiert sich allmählich, und die Wirtschaft dürfte sich langsam wieder beleben. Erstmals seit über sechs Monaten wurde Ende September der Ausnahmezustand vollständig aufgehoben, und Züge, Geschäfte, Bars und Restaurants füllen sich bereits wieder.

Japan hat erst spät ein wirksames Covid-19-Impfprogramm begonnen, da sich die behördliche Zulassung der Impfstoffe, die Beschaffung ausreichender Vorräte und die Organisation der Impfkampagne als schwierig erwiesen. Seit Mai hat das Land jedoch rasch aufgeholt, und die Impfquote (der Anteil der vollständig Geimpften an der Gesamtbevölkerung) ist inzwischen höher als in den USA und Europa. Die Auswirkungen erneut steigender Fallzahlen auf Wirtschaft und Gesellschaft dürften daher leichter zu bewältigen sein.

Welche Auswirkungen dürfte der jüngste Regierungswechsel haben?

Nach dem Rücktritt von Yoshihide Suga wurde Anfang Oktober der ehemalige Außenminister Fumio Kishida zum Vorsitzenden der regierenden Liberaldemokratischen Partei (LDP) gewählt, nachdem er sich in einer Stichwahl gegen den für das Impfprogramm zuständigen Minister Taro Kono und zwei andere Kandidaten durchgesetzt hatte. Dadurch wurde er japanischer Premierminister.

Dieses Ergebnis enttäuschte sowohl die Anleger als auch die einheimische Bevölkerung, die gehofft hatten, der als Reformer eingeschätzte Kono würde den Wandel im Land beschleunigen. Der als grundsolide und kontinuitätsorientiert geltende Kishida war dagegen der bevorzugte Kandidat der einflussreichen Gruppe der LDP-Abgeordneten, die ihren neuen Vorsitzenden wählten.

Am 31. Oktober fanden die Wahlen zum wichtigen Unterhaus des Parlaments statt, bei denen die LDP dank ihrer großen Mehrheit und der nur einstelligen Ergebnisse der japanischen Oppositionsparteien die Kontrolle behielt. Nach dem Rücktritt von Suga und angesichts der allgemein negativen Beurteilung der Pandemiepolitik seiner Regierung hatte sich die Partei vor der Wahl auf Verlustbegrenzung konzentriert. Die Wahlen zum Oberhaus des Parlaments werden vor dem Sommer nächsten Jahres stattfinden. Wir erwarten bis dahin keine wesentlichen Veränderungen, die dazu führen könnten, dass die LDP weiter an Unterstützung verliert.

Letztlich betrachten wir die Wahl von Kishida als eine verpasste Gelegenheit, den Wandel zu beschleunigen. Am Machtgefüge innerhalb der LDP (zu deren Schlüsselfiguren der ehemalige Premierminister Shinzo Abe zählt) hat sich nichts geändert, und das unter dem Namen „Abenomics“ bekannte Programm für eine aggressive Lockerung der Geldpolitik, staatliche Konjunkturprogramme und Strukturreformen wird planmäßig umgesetzt. Wir rechnen künftig mit einem gleichmäßigen, jedoch weniger spektakulären Reformtempo. Die jüngsten Spekulationen der Medien über Kishidas potenzielle Politik, etwa eine Erhöhung der japanischen Kapitalertragsteuer (die er bereits ausgeschlossen hat), lösen bei uns keine Besorgnis aus.

Haben Sie aufgrund der jüngsten Entwicklungen Änderungen am Portfolio vorgenommen?

Wir haben am Portfolio keine wesentlichen Änderungen vorgenommen und halten an unserem bisherigen Ansatz fest: Bottom-up-Aktienauswahl auf Basis individueller Anlagethesen.

Bei unserer Positionierung sind wir zu einem weniger zyklischen Engagement übergegangen, da die Erholung früh eingepreist wurde und die Bewertungen dies widerspiegeln. Wir hatten Mitte 2020 vor der weltweiten Konjunkturerholung viele zyklische Werte in den Fonds aufgenommen, und die meisten dieser Aktien hatten seitdem eine deutliche Outperformance erzielt und Bewertungsniveaus erreicht, die wir in einigen Fällen nicht mehr für attraktiv hielten.

Angesichts des stabileren Umfelds scheinen die Bewertungen in den meisten Sektoren insgesamt im Einklang mit den Fundamentaldaten zu stehen. Einige Marktsegmente des Dienstleistungssektors haben sich schwach entwickelt, könnten jedoch in diesem Jahr noch eine Outperformance erzielen, wenn sich die Binnenwirtschaft rasch belebt und schon bald wieder ausländische Touristen nach Japan kommen.

Wie schätzen Sie Small-Cap-Unternehmen derzeit ein?

Zwischen Small- und Large-Cap-Aktien besteht in Japan traditionell eine zyklische Beziehung, daher sind wir in der Regel in beiden Marktsegmenten investiert. Small-Cap-Aktien können potenziell überdurchschnittliche Renditen bieten, während Large-Cap-Aktien oft transformative Qualitäten besitzen und möglicherweise ein stabileres Renditeprofil mit einem geringeren Risikoniveau aufweisen.

Wir halten mehrere Small-Cap-Unternehmen im Portfolio, und eine Verbesserung der Stimmung gegenüber Small Caps dürfte die Performance beflügeln.

Welche Faktoren waren für die Performance des Portfolios ausschlaggebend?

Die Wertentwicklung des Portfolios war in diesem Jahr enttäuschend (nach 2014 ist dies erst das zweite Jahr mit einer Underperformance, seit Archibald Ciganer im Dezember 2013 das Management der Strategie übernahm). Ein Großteil der diesjährigen Underperformance stellt eine Trendumkehr gegenüber dem Jahr 2020 dar, in dem Wachstumsaktien deutlich besser abschnitten als Substanzwerte und das Portfolio eine beträchtliche Outperformance erzielte.

In einem nahezu einzigartigen Szenario wurde die Korrelation zwischen Industrie- und Finanztiteln in jüngster Zeit negativ, was äußerst ungewöhnlich ist. Wir versuchen, das Portfolio so zu strukturieren, dass es vom Konjunkturzyklus nicht übermäßig beeinflusst wird. Wir haben Industriewerte über- und Finanztitel entsprechend untergewichtet, da wir hofften, dass sich Industriewerte bei einer Outperformance von Finanztiteln ebenfalls überdurchschnittlich entwickeln würden. Auf diese Weise wollten wir für einen gewissen Schutz des Portfolios bei einem Konjunkturaufschwung sorgen.

In der Vergangenheit hatte die Portfolioperformance in der Regel von diesem Ansatz profitiert. Aufgrund der weltweiten Aussicht auf Reflation stiegen in diesem Jahr jedoch die Zinserwartungen, sodass Finanzwerte den Gesamtmarkt übertrafen. Gleichzeitig führte die Ausbreitung der Delta-Variante des Coronavirus zu Lieferkettenproblemen, die in vielen Teilen der Welt die Industrieproduktion zum Stillstand brachte. Wir erwarten, dass die Korrelation zwischen Industrie- und Finanzwerten wieder positiv wird, wenn die Delta-Welle abebbt.

Sind Sie von der digitalen Transformation Japans immer noch begeistert?

Wir halten nach wie vor nach Anlagechancen Ausschau, die von den Reformen zur Digitalisierung Japans profitieren können. Das Land hat erkannt, dass es in punkto Digitalisierung hinter anderen Industrieländern zurückgeblieben ist, und holt mit hohem Tempo auf – das Thema ist eine Priorität der Regierung, die Reformen zur Digitalisierung für notwendig hält, um die japanische Wirtschaft voranzubringen. Angesichts der schrumpfenden Erwerbsbevölkerung Japans muss das Wirtschaftswachstum von einer höheren Produktivität getragen werden, was auch die umfassendere Nutzung digitaler Technologien einschließt.

Die Gründung der Digital Agency, der ersten japanischen Behörde mit dem Ziel der Digitalisierung des Landes, war ein wichtiger Schritt zur Modernisierung der veralteten Systeme, die von den meisten lokalen Behörden und öffentlichen Stellen verwendet werden. Die Digital Agency ist ein gewaltiges Projekt, das Maßstäbe für Innovationen in Japan setzen dürfte und Unternehmen unserer Meinung nach veranlassen wird, sich rascher zu modernisieren.

Die Behörde wird nicht von Bürokraten geleitet, sondern bezieht ihre Ressourcen aus der Privatwirtschaft, was einen begrüßenswerten Bruch mit der Vergangenheit darstellt. Wir glauben, dass diese Maßnahmen einen Ausstrahlungseffekt haben werden, der das Tempo der digitalen Transformation beschleunigt und umfassende Anlagechancen schafft, die mehrere Jahre Bestand haben dürften. Wir denken nicht, dass sich dieser Kurs durch den Regierungswechsel in Japan ändern wird.

Hat die Pandemie die Corporate-Governance-Reformen in Japan scheitern lassen?

Wir sind der Ansicht, dass die Corporate-Governance-Reformen in Japan planmäßig fortgesetzt werden, und verzeichnen auf diesem Gebiet eine kontinuierliche Verbesserung der Standards.

Die Kapitalallokation ändert sich und dürfte den Aktienkursen in der nächsten Zyklusphase wichtige Impulse geben. Aufgrund der pandemiebedingt verminderten Cashflows wurden im vergangenen Jahr zwar weniger Aktienrückkäufe getätigt. Der Rückgang blieb jedoch deutlich unter unseren Erwartungen und ist viel geringer als in früheren Krisen. Japan wird in diesem Jahr wohl nicht an das Rekordniveau der Aktienrückkäufe des Jahres 2019 anknüpfen können. Wir erwarten jedoch, dass die Unternehmen ihre Rückkäufe im gewohnten Tempo fortsetzen werden, sobald die Auswirkungen der Pandemie nachlassen.

Im Vergleich zur globalen Finanzkrise von 2008–2009 haben weniger Unternehmen ihre Dividende gekürzt. Die Gewinne japanischer Unternehmen, und somit ihre Eigenkapitalrendite (ROE), hängen in hohem Maße von der Entwicklung der Weltwirtschaft ab – stärker als beispielsweise die Unternehmensgewinne in Europa. Japanische Unternehmen erzielen einen geringeren ROE als ihre europäischen Konkurrenten, werden unserer Einschätzung nach jedoch aufholen. Es wird schwieriger sein, dasselbe ROE-Niveau wie in den USA zu erreichen, wo die Aktionärsrendite einen höheren Stellenwert hat und die Aktionäre mehr Druck ausüben. Zudem gibt es in den USA einfach mehr global führende Unternehmen.

Wie beurteilen Sie die japanischen Aktienbewertungen und die Aussichten für den Markt?

Unserer Meinung nach werden die Auswirkungen der Konjunkturerholung auf die Unternehmensgewinne und die Abhängigkeit Japans von der Weltwirtschaft in den Konsensprognosen unterschätzt. Daher glauben wir, dass die Gewinne die Erwartungen übertreffen werden. Der Markt dürfte darauf reagieren, und die Konsensprognosen für die Gewinne dürften steigen.

Das beschleunigte Covid-19-Impfprogramm Japans dürfte dem Aktienmarkt weiter Unterstützung bieten, und auch zusätzliche Konjunkturmaßnahmen der neuen Regierung könnten den Kursen positive Impulse liefern. Die verbesserte Governance trägt ebenfalls zu unserer positiven Einschätzung des langfristigen Ausblicks bei.

Wir glauben, dass sich die erwartete globale Wirtschaftserholung im weiteren Jahresverlauf und darüber hinaus fortsetzen und verbreitern wird und dass wir langsam zu einer gewissen „Normalität“ zurückkehren. Die sehr offene und zyklische japanische Volkswirtschaft ist stark von der Weltwirtschaft abhängig, weshalb sie von einer potenziellen globalen Erholung in besonderem Maße profitieren dürfte.

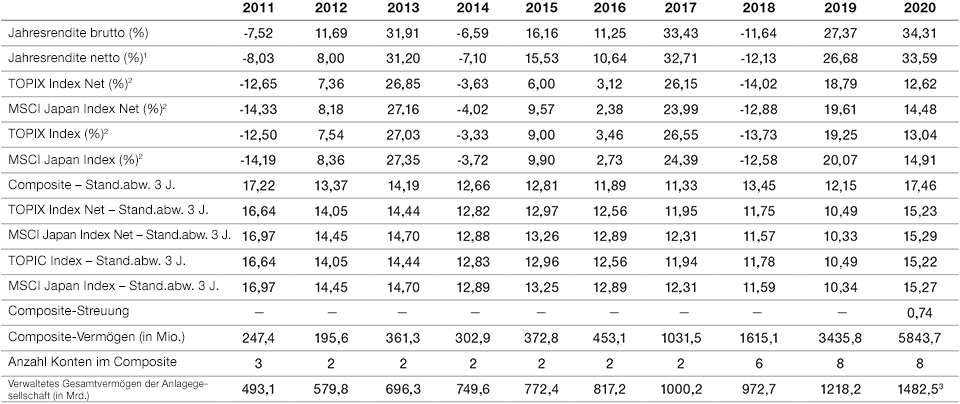

GIPS® Composite-Bericht

Japan Equity Composite

Zeitraum bis 31. Dezember 2020

Angaben in US-Dollar

1Entspricht dem Abzug der höchsten Gebühr, die laut Gebührenstruktur anwendbar wäre, ohne von Schwellenwerten zu profitieren. Die Erträge und der Kapitalwert der Anlage werden schwanken. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.. Die monatlichen Performancedaten des Composite sind auf Anfrage erhältlich. Nachstehend finden Sie weitere Informationen zur Berechnung der Nettoperformance nach Abzug von Gebühren.

2 Die primäre Benchmark ist der TOPIX TSE First Section Index Net und die sekundäre Benchmark der MSCI Japan Index Net. Mit Wirkung vom 1. Juni 2019 wurde die Benchmark des Composite geändert; dabei wurde die Version vor Abzug von Quellensteuern durch die Version nach Abzug von Quellensteuern ersetzt. Die Änderung wurde vorgenommen, weil die neue Benchmark den Steuereffekten der im Composite enthaltenen Portfolios nach Ansicht des Unternehmens besser Rechnung trägt. Die Benchmark-Daten für frühere Zeiträume wurden entsprechend angepasst.

3 Vorläufig, Anpassungen vorbehalten.

T. Rowe Price (TRP) erklärt die Einhaltung der Global Investment Performance Standards (GIPS®) und hat diesen Bericht unter Beachtung dieser Standards erstellt und präsentiert. TRP wurde für einen Zeitraum von 24 Jahren bis zum 30. Juni 2020 von KPMG LLP unabhängig geprüft. Der Prüfbericht ist auf Anfrage erhältlich. Unternehmen, die sich zur Einhaltung der GIPS-Standards verpflichtet haben, müssen durch die Einführung von Richtlinien und Verfahren gewährleisten, dass alle anwendbaren Anforderungen der GIPS-Standards erfüllt sind. Im Rahmen der Prüfung wird beurteilt, ob (1) das Unternehmen alle Anforderungen der GIPS-Standards an den Composite-Aufbau unternehmensweit erfüllt hat und ob (2) die Richtlinien und Verfahren des Unternehmens geeignet sind, die Performance gemäß den GIPS-Standards zu berechnen und darzustellen. Die Prüfung gewährleistet nicht die Richtigkeit einer bestimmten Composite-Darstellung. TRP ist ein US-amerikanisches Anlageverwaltungsunternehmen mit verschiedenen Anlageberatern, die bei der US-amerikanischen Börsenaufsichtsbehörde (Securities and Exchange Commission), der britischen Finanzaufsichtsbehörde (Financial Conduct Authority) und anderen Aufsichtsbehörden in verschiedenen Ländern registriert sind, und gibt sich für GIPS-Zwecke gegenüber potenziellen Kunden als Unternehmen mit diesem Status aus. Darüber hinaus definiert sich TRP gemäß GIPS als diskretionärer Anlageverwalter, der vorwiegend institutionelle Kunden im Hinblick auf verschiedene Mandate betreut, darunter Anlagestrategien für die US-Märkte sowie internationale und globale Strategien; ausgeschlossen sind dabei jedoch die Leistungen der Private Asset Management Group. Für die Aufnahme in Composites müssen Aktienportfolios ein Mindestvermögen von 5 Mio. USD aufweisen; vor Januar 2002 war ein Mindestvermögen von 1 Mio. USD erforderlich. Anleihe- und Asset-Allocation-Portfolios müssen für die Aufnahme in Composites ein Mindestvermögen von 10 Mio. USD aufweisen; vor Oktober 2004 war ein Mindestvermögen von 5 Mio. USD und vor Januar 2002 ein Mindestvermögen von 1 Mio. USD erforderlich. Die Bewertungen werden in US-Dollar berechnet und die Performance wird in US-Dollar ausgewiesen.

Die Bruttoperformance wird vor Abzug der Verwaltungsgebühr und gegebenenfalls aller sonstigen Gebühren, jedoch nach Abzug der Handelskosten ausgewiesen. In der Nettoperformance nach Abzug von Gebühren wurde die höchste anwendbare Verwaltungsgebühr zum Abzug gebracht, die auf der Basis der in diesem Dokument angegebenen Gebührenstruktur in Rechnung gestellt würde, ohne von Schwellenwerten zu profitieren. Die angegebene Brutto- und Nettoperformance geht von einer Wiederanlage der Dividenden aus und versteht sich nach Abzug aller nicht rückforderbaren Quellensteuern auf Dividenden, Zinserträge und Kapitalgewinne. Seit dem 30. Juni 2013 werden die Portfoliobewertung und die verwalteten Vermögen auf Basis der Schlusskurse der betreffenden Wertpapiere am jeweiligen Markt berechnet.

Zuvor wurden Portfolios mit Positionen in internationalen Wertpapieren unter Umständen im Hinblick auf Ereignisse nach Börsenschluss korrigiert. Die Richtlinien für die Bewertung von Portfolios, die Berechnung der Performance und die Erstellung von Präsentationen im Einklang mit den geltenden Anforderungen sind auf Anfrage erhältlich.

Die Streuung wird gemessen durch die Standardabweichung der vermögensgewichteten Portfoliorenditen innerhalb eines Composites für das Gesamtjahr. Für Composites, in denen höchstens fünf Portfolios enthalten sind, wird keine Streuung berechnet.

Einige Portfolios können mit Futures, Optionen und anderen potenziell risikoreichen Derivaten handeln, auf die jedoch im Allgemeinen weniger als 10% eines Portfolios entfallen.

Benchmarkdaten stammen aus öffentlich zugänglichen Quellen und können auf anderen Berechnungsmethoden, Zeitpunkten der Kursfeststellung und Wechselkursquellen basieren als der Composite.

Gemäß Composite-Richtlinien müssen Portfolios vorübergehend aus dem Composite ausgeschlossen werden, wenn sie durch Kunden veranlasste wesentliche Zu- oder Abflüsse von Barmitteln im Umfang von mindestens 15% des Portfoliovermögens verzeichnen. Der vorübergehende Ausschluss eines solchen Kontos erfolgt zu Beginn des Berechnungszeitraums, in dem der wesentliche Mittelfluss erfolgt; die erneute Aufnahme des Kontos in den Composite erfolgt am letzten Tag des laufenden Monats nach dem Mittelfluss. Auf Anfrage sind weitere Informationen zur Behandlung wesentlicher Kapitalflüsse erhältlich.

Die Liste der Composite-Beschreibungen des Unternehmens, eine Liste der Beschreibungen der gepoolten Fonds mit beschränktem Vertrieb und eine Liste der gepoolten Fonds mit umfassendem Vertrieb sind auf Anfrage erhältlich. GIPS® ist eine eingetragene Handelsmarke von CFA Institute. Das CFA Institute unterstützt oder bewirbt dieses Unternehmen nicht und garantiert nicht für die Richtigkeit oder Qualität der Inhalte dieses Dokuments.

Mit Wirkung zum 27. Dezember 2013 erfolgte eine Änderung des Portfoliomanagements. Am Anlageprogramm bzw. an der Anlagestrategie dieses Composite wurden keine Änderungen vorgenommen.

Einige Portfolios können mit Futures, Optionen und anderen potenziell risikoreichen Derivaten handeln, auf die jedoch im Allgemeinen weniger als 10% eines Portfolios entfallen.

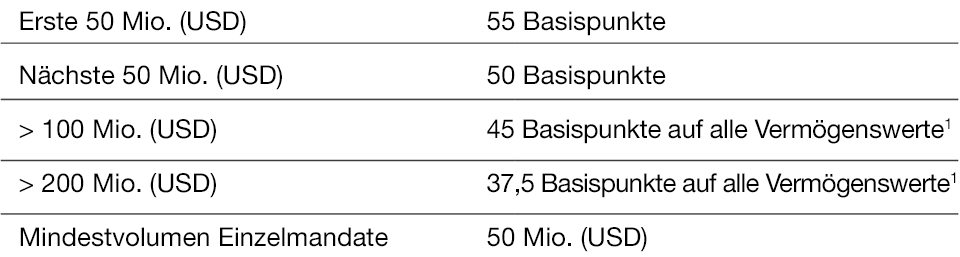

Gebührenstruktur

Japan Equity Composite. Der Japan Equity Composite ist auf langfristiges Kapitalwachstum ausgerichtet. Hierzu investiert er vorwiegend in japanische Large-, Mid- und Small-Caps, die im Branchen- und Gesamtmarktvergleich ein überdurchschnittliches Gewinnwachstum erwarten lassen und angemessen bewertet sind. Die Marktkapitalisierung der Portfoliopositionen beträgt üblicherweise 4 bis 20 Milliarden US-Dollar. (Erstellt im Juni 2006; aufgelegt am 31. Dezember 1995.)

1Die Gebühren werden um eine vorübergehende Gutschrift korrigiert, wenn sich das Vermögen den Schwellenwerten nähert oder darunter fällt.

Risiken—folgende Risiken sind für das Portfolio von wesentlicher Bedeutung:

Währungsrisiko—Wechselkursänderungen können die Anlagegewinne schmälern beziehungswiese Verluste erhöhen.

Small- und Mid-Cap-Risiko—Aktien von kleinen und mittelgroßen Unternehmen können stärker schwanken als Aktien von größeren Unternehmen.

Risiko in Bezug auf den Anlagestil—Die Beliebtheit verschiedener Anlagestile kann sich je nach Marktumfeld oder Anlegerstimmung ändern.

Allgemeine Portfoliorisiken

Kapitalrisiko—Der Wert Ihrer Anlage ändert sich und wird nicht garantiert. Er wird durch Veränderungen des Wechselkurses der Basiswährung des Portfolios gegenüber der Zeichnungswährung beeinflusst, sofern es sich um unterschiedliche Währungen handelt.

ESG- und Nachhaltigkeitsrisiko—Dieses Risiko könnte sich auf den Wert einer Kapitalanlage und die Performance des Portfolios wesentlich negativ auswirken.

Aktienrisiko—Im Allgemeinen sind Aktien mit größeren Risiken verbunden als Anleihen oder Geldmarktinstrumente.

Geografisches Konzentrationsrisiko—Sofern ein Portfolio einen großen Teil seines Vermögens in einer bestimmten geografischen Region anlegt, wird seine Wertentwicklung stärker von Ereignissen in dieser Region beeinflusst.

Absicherungsrisiko—Der Versuch eines Portfolios, bestimmte Risiken durch Absicherungspositionen zu mindern oder zu beseitigen, führt möglicherweise nicht zum gewünschten Ergebnis.

Anlageportfoliorisiko—Anlagen in einem Portfolio sind mit bestimmten Risiken verbunden, denen ein Anleger bei einer Direktanlage an den Märkten nicht ausgesetzt wäre.

Managementrisiko—Der Investmentmanager oder seine Beauftragten können zuweilen feststellen, dass ihre Verpflichtungen gegenüber dem Portfolio mit ihren Verpflichtungen gegenüber anderen von ihnen verwalteten Anlageportfolios kollidieren (wenngleich in diesen Fällen alle Portfolios gleichberechtigt behandelt werden).

Operationelles Risiko—Betriebsausfälle könnten zu Störungen des Fondsbetriebs oder finanziellen Verlusten führen.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

November 2021 / ANLEIHEN