April 2021 / INVESTMENT INSIGHTS

Die langfristigen Treiber für nachhaltige Wachstumsunternehmen sind weiter intakt.

Viele erstklassige Wachstumsunternehmen dürften ihre Erfolgsgeschichte fortschreiben.

Auf den Punkt gebracht

- Auch wenn die Rotation von Wachstums- in Substanzaktien weiteren Spielraum haben könnte, sehen wir bei verschiedenen hochwertigen Wachstumsaktien weitere Kurspotenziale.

- Wir konzentrieren uns auf die Suche nach Unternehmen, die vom Markt unseres Erachtens in Bezug auf die potenzielle Dauer und Stärke ihrer Wachstumsgeschichte unterschätzt werden.

- Im E-Commerce sind die strukturellen Wachstumstreiber unseres Erachtens nach wie vor intakt, zumal sich gut positionierten Unternehmen attraktive Möglichkeiten bieten, um angrenzende Geschäftsbereiche zu erschließen.

Im Large-Cap-Index Russell 1000 entwickeln sich Substanzaktien seit ein paar Monaten besser als Wachstumsaktien. Trotz dieser kurzfristigen Stilverschiebung sind wir jedoch nach wie vor überzeugt, dass erstklassige Qualitätsunternehmen – gestützt auf nachhaltiges Cashflow- und Umsatzwachstum – auf lange Sicht weiterhin Kurssteigerungspotenziale bieten.

Der breite Markt legt den Fokus derzeit vor allem auf eine robuste zyklische Gewinnerholung bei bestimmten Unternehmen, weshalb unser langfristiger Ansatz in der kommenden Zeit lediglich eine durchschnittliche Performance erzielen könnte. Nach wie vor sind wir beide jedoch überzeugt, dass unsere Strategie, die auf Unternehmen mit herausragenden Wachstumspotenzialen ausgerichtet ist, im Vorteil ist, wenn es darum geht, über einen vollen Marktzyklus attraktive Wertsteigerungen zu erzielen.

Wir konzentrieren uns nach wie vor darauf, innovationsstarke Unternehmen genau zu analysieren und zu verstehen. Zugleich beobachten wir, dass der breite Markt dazu neigt, die potenzielle Nachhaltigkeit des Cashflow-Wachstums dieser Unternehmen zu unterschätzen. Unsere differenzierten Untersuchungen beziehen sich dabei nicht nur auf die nahe Zukunft, sondern sind vielmehr entscheidend für unsere langfristige Positionierung. Paradebeispiel dafür sind unsere Beteiligungen im E-Commerce, der von starken strukturellen Wachstumstreibern profitiert und in dem die Unternehmen herausragende Möglichkeiten vorfinden, um angrenzende Geschäftsbereiche zu erschließen.

Nachhaltige Wachstumsaktien sind weiterhin attraktiv

Welche potenziellen Folgen hat die aktuelle Rotation von Wachstums- in Substanzaktien für die Anleger?

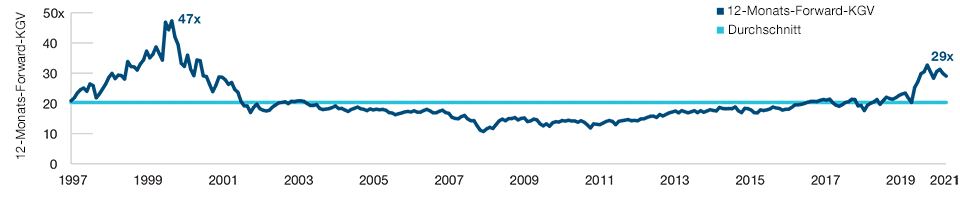

Die wesentlichen Faktoren, die die aktuelle Stilrotation antreiben, scheinen weiteren Spielraum zu haben, auch wenn auf kurze Sicht erhebliche Unsicherheiten bestehen. Entscheidend wird beispielsweise sein, wie schnell die Coronapandemie unter Kontrolle gebracht wird. Denn dann könnte sich, gestützt auf die sukzessive Wiedereröffnung der Wirtschaft und die weiterlaufenden Fiskalhilfen der Regierungen, ein massiver Nachfragestau auflösen. Ein solches Umfeld würde Substanzaktien, die üblicherweise stark konjunkturabhängig sind, klar begünstigen. Im letzten Jahr wurden bestimmte Wachstumstitel – scheinbar völlig losgelöst von deren Bewertungen – massiv aufgekauft. Daher könnte die Stilrotation zugunsten von Substanzaktien auf kurze Sicht durchaus noch Spielraum haben (Abbildung 1). Zugleich scheinen die Aktien vieler führender Large-Cap-Wachstumsunternehmen nicht mehr unangemessen hoch bewertet, wenn man deren Potenzial für weiteres Wachstum einpreist.

Zudem lassen die Fundamentaldaten dieser Unternehmen nicht darauf schließen, dass Substanzaktien notwendigerweise oder dauerhaft besser abschneiden als Wachstumsaktien.

Large-Cap-Wachstumsaktien sind nach wie vor relativ hoch bewertet.

Abbildung 1: Kurs-Gewinn-Verhältnis im Russell 1000 Growth Index

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

31. Dezember 1997 bis 28. Februar 2021.

Quelle: Analysen von T. Rowe Price, basierend auf den Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten.

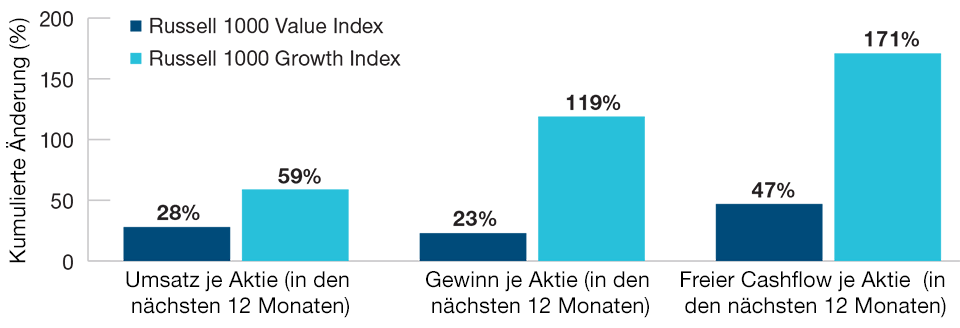

Substanzaktien haben sich tatsächlich schon seit 2005 schlechter entwickelt als Wachstumsaktien, was unter anderem darauf zurückzuführen war, dass vor allem in einigen Technologiesegmenten innovationsstarke Wachstumsunternehmen zunehmend Marktanteile von wertorientierten Betrieben erobert oder für zunehmenden Preisdruck und damit sinkende Gewinnmargen gesorgt haben. Das unterschiedliche Schicksal der Gewinner und Verlierer der Disruption erklärt, warum sich vor der Pandemie das Wachstum in Bezug auf den Ertrag je Aktie, den Umsatz und den freien Cashflow bei den Substanzaktien im Russell 1000 Index so stark von dem der Wachstumsaktien unterschieden hat (Abbildung 2).

Sobald die zyklischen Kräfte, die die jüngste Outperformance von Substanzaktien antreiben, nachlassen und/oder deren Bewertungen auf ein unangemessenes Niveau gestiegen sind, sollten die strukturellen Kräfte wieder in den Vordergrund treten, die Innovation und Disruption antreiben – Trends, die wir bei unserer Suche nach Unternehmen mit exponentiellen Wachstumspotenzialen stark gewichten.

Selektive Engagements in zyklischen Werten

In Bezug auf die relative Performance kann die frühe Phase des Konjunkturzyklus – in der die Anleger tendenziell Aktien bevorzugen, die von einer Wirtschaftserholung am meisten profitieren – Aktien von erstklassigen nachhaltigen Wachstumsunternehmen, in die wir bevorzugt investieren, kurzfristig vor Herausforderungen stellen. Solange die Unternehmen in unserem Portfolio jedoch ihre langfristigen Strategien weiter umsetzen und hohe Cashflowsteigerungen erzielen, sind wir nach wie vor überzeugt, dass sie über einen ganzen Konjunkturzyklus hinweg die von uns angestrebten Wertsteigerungen realisieren.

Aufgrund unseres Bottom-up-Ansatzes, den wir bei Investitionen in Unternehmen mit exponentiellem Wachstumspotenzial verfolgen, profitieren wir in gewissem Maße von einem beschleunigten Wirtschaftswachstum, auch wenn wir nicht vorrangig in zyklische Aktien investieren, um an einer kurzfristigen wirtschaftlichen Erholung zu partizipieren.

Divergierende Fundamentaldaten vor der Pandemie

Abbildung 2: Large‑Cap-Wachstumsunternehmen weisen überlegene Fundamentaldaten auf.

1. Juni 2007 bis 31. März 2020.

Quelle: Analysen von T. Rowe Price, basierend auf den Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten.

Paradebeispiel dafür sind Facebook und Alphabet (der Muttergesellschaft von Google), deren Werbegeschäft enormen Auftrieb erhalten dürfte, wenn sich die Wirtschaft von der Coronapandemie erholt und die Reise- und andere Branchen, die vorranging im Internet werben, einen Nachfrageschub erleben. Natürlich freuen wir uns darüber, dass wir kurzfristig von diesen zyklischen Impulsen profitieren. Allerdings stützt sich unsere längerfristige Anlagethese eher auf die Überzeugung, dass die traditionellen Medien nicht nur zunehmend Publikum an die Online-Anbieter verlieren, sondern auch zunehmend Werbekunden. In Bezug auf Facebook und Alphabet ist es allerdings wichtig, die regulatorischen Entwicklungen in den USA und in Europa genau zu beobachten und diese bei der Bewertung ihres Risiko-/Ertragsprofils einzubeziehen.

Mit unserem disziplinierten Bewertungsansatz finden wir in zyklischen Bereichen nur wenige attraktive Anlagechancen, die unsere Kriterien erfüllen. Dennoch haben wir die Börsenschwäche im letzten Jahr genutzt, um einige Engagements im Restaurant- und Gaststättengewerbe sowie in einer Auswahl an Industrie- und Finanzwerten aufzustocken. Dabei haben wir uns auf Unternehmen konzentriert, die unserer Meinung nach gestärkt aus der Pandemie hervorgehen und mit einem hochwertigen Geschäftsmodell und spezifischen potenziellen Wachstumstreibern mehrjährige Kurssteigerungen erwarten lassen.

Der Schwerpunkt des Portfolios liegt jedoch nach wie vor auf hochwertigen Unternehmen, die unserer Meinung nach von starken nachhaltigen Wachstumstrends profitieren, insbesondere in Bezug auf die Digitalisierung der Wirtschaft und das Verbraucherverhalten.

E‑Commerce: Nachhaltiges Wachstum zu erwarten

Wir beide sind nicht auf den kurzfristigen Handel mit zyklischen Aktien ausgerichtet. So stellt sich uns gerade nicht die Frage, ob wir diese Titel besser kaufen oder verkaufen sollten. Stattdessen konzentrieren wir uns auf Bereiche, in denen wir unserer Überzeugung nach einen Wettbewerbsvorsprung haben. Dabei streben wir nicht nach kurzfristigen Wertsteigerungen, sondern nach einer attraktiven Performance über einen ganzen Konjunkturzyklus hinweg, indem wir Anlagechancen ergreifen, die unseres Erachtens vom Markt in Bezug auf die Stärke und Dauerhaftigkeit ihrer Wachstumsgeschichte falsch eingeschätzt werden.

E-Commerce ist beispielsweise ein Bereich, in dem wir überzeugende Anlagepotenziale vorfinden – zum Teil aufgrund unserer differenzierten Branchenkenntnisse, zum Teil aber auch deshalb, weil wir bereit sind, über den Tellerrand zu blicken.

Die Gesundheitskrise hat die E-Commerce-Akzeptanz bei Verbrauchern und kleinen bis mittleren Unternehmen (KMU), die zuvor nicht oder kaum im Internet präsent waren, enorm beschleunigt. Von dieser Verschiebung des Verbraucherverhaltens haben nachhaltige Wachstumsunternehmen, die auf diese Trends ausgerichtet sind, in besonderem Maße profitiert. Nun wirft die Trendverschiebung natürlich die Frage auf, inwieweit die künftigen Wachstumspotenziale durch das in der Pandemie vorgezogene Wachstum geschmälert werden.

Trotz der enormen Beschleunigung im E-Commerce deutet ein Vergleich der E-Commerce-Durchdringungsraten in den USA und Europa mit den Volkswirtschaften in Asien darauf hin, dass dieser Trend weiteren Spielraum hat, da sich das Spektrum an Produkten, die die Verbraucher über das Internet beziehen, zunehmend erweitert. So werden beispielsweise immer mehr auch Lebensmittel und andere Einzelhandelskategorien im Internet bestellt, in denen der Onlinehandel vor der Pandemie kaum eine Rolle gespielt hat.

Aufgrund seiner riesigen Online-Produktpalette profitiert beispielsweise Amazon von diesem Trend, zumal das Unternehmen zuletzt beträchtlich in seine Logistik investiert hat, um die Zahl der Artikel, die noch am selben Tag versandt werden können, zu steigern und sein Standbein im Lebensmittelgeschäft durch die Tochtergesellschaft Whole Foods Market zu festigen. Unsere Anlagethese stützt sich aber maßgeblich auch auf die Potenziale in angrenzenden Geschäftsbereichen. Aufgrund seiner Nähe zum Kunden hat Amazon beispielsweise einen einzigartigen Einblick in das Verhalten der lokalen Verbraucher, mit dem das Unternehmen das Geschäft mit Onlinewerbung enorm beschleunigen konnte.

Unsere starke Überzeugung für die E-Commerce-Unternehmen in unserem Portfolio beruht unter anderem darauf, dass diese unseres Erachtens ihre Wachstumsgeschichte weiter fortschreiben werden. Wir sind in einem breiten E-Commerce-Spektrum investiert – von einem Anbieter modularer E-Commerce-Softwarelösungen für kleine und mittelständische Unternehmen bis hin zu Facebook und anderen großen Online-Plattformen, die ihre massive Nutzerbasis nutzen, um in aufstrebende Bereiche wie den interaktiven Handel oder „Social Shopping“ vorzudringen. Wir glauben, dass diese E-Commerce-Segmente bei entsprechender Unternehmensgröße zusätzliche Möglichkeiten beispielsweise in den Bereichen Online-Zahldienste oder personalisierte Werbung schaffen. Ferner könnten künftig die Daten, die von Käufern und Händlern auf diesen Plattformen generiert werden, unter anderem auch Grundlage für verschiedene FinTech-Angebote bilden.

Der allgemeine Markt konzentriert sich häufig sehr stark auf die kurzfristigen Perspektiven. Daher glauben wir, dass wir gut aufgestellt sind, um auf der Grundlage eingehender Analysen und Kenntnisse in Bezug auf die Branchendynamik sowie durch unseren langfristigen Fokus auf die langfristigen Wachstumspotenziale der Unternehmen, Mehrwert schaffen.

Übergabe der Portfolioverwaltung

Nach mehr als 31 Jahren verlässt Larry Puglia zum Ende dieses Jahres unser Unternehmen. Paul Greene, der seit 14 Jahren bei uns arbeitet, übernimmt zum 1. Oktober 2021 die Portfolioverwaltung der US Large-Cap Core Growth Equity-Strategie. Bei T. Rowe Price ist es langjährige Praxis, einen reibungslosen Übergang zu gewährleisten. So ist Paul Greene seit 1. Januar 2020 als stellvertretender Portfoliomanager der Strategie tätig. Seit seinem Eintritt in das Investment Advisory Committee der Strategie im Jahr 2010 hat er zudem eng mit Larry Puglia zusammengearbeitet. Darüber hinaus hat Paul Greene viele Jahre mit Larry Puglia als Analyst für Medien- und Internetaktien kooperiert. Dabei hat er während seiner Tätigkeit als Portfoliomanager der Communications and Technology Equity-Strategie von Oktober 2013 bis Ende 2019 einen ähnlichen Fokus auf nachhaltige Wachstumsunternehmen gelegt. Viele der großen Kommunikationsdienstleister, die Paul Greene analysiert hat, haben in der US Large-Cap Core Growth Equity-Strategie eine wichtige Rolle eingenommen.

WAS JETZT WICHTIG IST

Zusätzlich zu den Entwicklungen auf Ebene der Unternehmen beobachten wir sehr genau die Pläne der US-Regierung – insbesondere, wie es mit Joe Bidens Gesetzentwurf zu den Infrastrukturausgaben im weiteren Jahresverlauf weitergeht. Die Biden-Administration hat sich lautstark für Initiativen zur Förderung von E-Mobilität ausgesprochen – einer der wichtigsten Wachstumstrends, die wir genau im Auge haben. Zudem könnte die geplante Anhebung der Unternehmens- und Privatsteuern wichtige Folgen für die Finanzmärkte und die Anleger haben.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

April 2021 / INVESTMENT INSIGHTS

April 2021 / MULTI-ASSET SOLUTIONS